In tanti anni che bazzico i mercati una convinzione mi è rimasta granitica: sono gli uomini che fanno le aziende di successo. E uno di questi uomini per me è Minali. Ho incrociato Minali ad una assemblea della allora Cattolica Assicurazioni. Lui uomo macchina delle Generali era stato bruciato da uno più ammanigliato al momento di fare l’ultimo salto di carriera e Bedoni – padre padrone della Cattolica Assicurazioni dove come cooperativa i soci grazie al voto capitario in teoria contano tutto ma in pratica non contano niente – ne aveva approfittato per prenderselo come Amministratore Delegato contando che gli facesse da “foglia di fico” nella sua gestione molto personalistica (eufemismo) della Cattolica. Come si sbagliava..

A quella assemblea feci un intervento molto critico dell’ultima iniziativa di Bedoni un Fondo immobiliare costituito per dare modo ai soci di H-Farm di liquidare a prezzi gonfiatissimi i loro immobili e scappare con la cassa. Minali per dovere di ufficio mi rispose esponendo le tesi dell’azienda MA nel contempo mi fece i complimenti per l’accurata ricostruzione e la ricerca dei numeri da me fatta.

Poco tempo dopo H-Farm si ripresentò a battere cassa: Minali disse no e il presidente Bedoni lo fece cacciare dal consiglio di amministrazione. Era troppo anche per le sonnecchianti CONSOB e ISVAP che avviarono una serie di ispezioni rilevando la “opaca” gestione del Presidente e obbligando la Cattolica ad un grosso aumento di capitale. Come Cavaliere Bianco si fece avanti Generali che prima sottoscrisse l’aumento di capitale e poi lanciò un Opa e si comprò tutta la Cattolica cancellandola del mercato.

E Minali? Forte della sua competenza assieme a Carlo Costamagna altro nome “pesante” della finanza internazionale promosse una SPAC la REVO appunto che nel 2021 raccolse in borsa dai risparmiatori 200 milioni per dare vita ad una assicurazione innovativa. Il percorso è iniziato con l’acquisto di una piccola società di assicurazione la Elba e si è concluso la settimana scorsa con la fusione di Elba in REVO ed approdo al mecato Star (il segmento della borsa italiana dove sono quotate le medie aziende italiane, quelle a più alta crescita)

Il dato di partenza di Minali è che il settore assicurativo in Italia è arretrato tecnologicamente, che le reti di agenzie che formano ancora il nocciolo duro della distribuzione frenano l’innovazione e che questo apre a una prateria sconfinata a chi vuole porsi al servizio delle piccole e medie imprese italiane con tecnologie innovative e per questo meno costose.

E’ una scommessa: riuscirà REVO a ritagliarsi una fetta importante di questo mercato? Non lo so ma tornando al mio giudizio iniziale: le aziende camminano sulle gambe degli uomini che le promuovono e di sicuro Minali i numeri li ha…

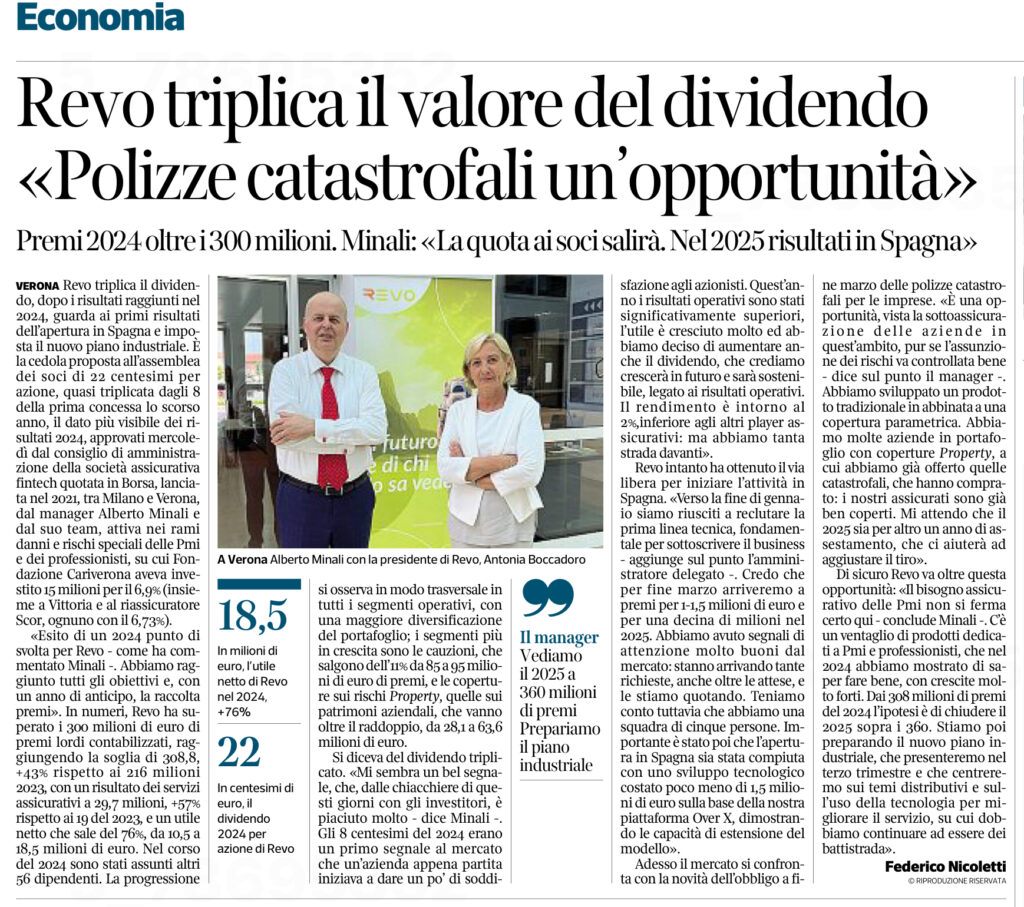

15/03/25 Corriere del Veneto: utile 2024

14/12/24 Milano Finanza: Revo si è svegliata e ha messo il turbo in borsa. Ecco dove può arrivare l’insurtech lanciata da Minali

di Anna Messia

La compagnia è rimasta per più di tre anni sotto i 10 euro della quotazione ma da ottobre sta correndo e ha raggiunto quota 12 euro. La scalata proseguirà?

Cosa è successo a Revo? In appena quattro mesi è stato scambiato più del 7% del capitale della società assicurativa lanciata a maggio 2021 da Alberto Minali utilizzando lo strumento della spac. Fusa in Elba Assicurazioni, puntando forte sulle tecnologia e offrendo coperture alle pmi, Revo per più di tre anni era rimasta sonnecchiante a Piazza Affari.

La rincorsa della società

Con poche e rare eccezioni, si era costantemente mossa al di sotto dei 10 euro della quotazione (9,2 euro se si considerano anche i diritti di assegnazione gratuiti concessi dopo un anno). Poi, in ottobre, si è improvvisamente risvegliata ed è iniziata un’inarrestabile corsa che non sembra ancora essersi fermata: tanto che venerdì 13 dicembre il titolo ha chiuso in borsa a 12 euro, in ulteriore crescita dell’1,69%. Cosa ha dato tanto pepe alle azioni Revo e, soprattutto, dove potrebbe arrivare ancora la società?

Voci di mercato parlano di un interesse di nuovi azionisti (in particolare esteri) e in effetti, guardando i volumi degli scambi, in un mercato dell’ Euronext Star Milan che resta evidentemente sottile, la prova di un maggiore interesse degli investitori è evidente: se in genere la media dei pezzi scambiati prima «del risveglio» era stata di 6 mila al giorno, tra ottobre e novembre sono state superare punte di 42 mila azioni.

Gli azionisti

Finora però la fotografia degli azionisti comunicata a Consob, che va aggiornata in caso di acquisti superiori al 5%, non è mutata: la quota principale è in mano a Fondazione Cariveronacon il 6,9%, seguita dai riassicuratori francesi di Scor e da Vittoria Assicurazioni della famiglia Acutis, entrambi al 6,8%.

Poi, dalle comunicazioni dell’ultima assemblea, con una quota vicina al 2% sono spuntate Annabel Holding, la società di Nicola Bulgari e la Technogym di Nerio Alessandri, e nulla dovrebbe essere a oggi cambiato mentre la società, dal punto di vista industriale, sembra aver raggiunto in anticipo rispetto al piano strategico i target di crescita che si era posta. I premi in particolare già quest’anno dovrebbero arrivare a quota 300 milioni, obiettivo che era stato indicato come traguardo del 2025 e la compagnia potrebbe presentare il nuovo piano tra giugno e luglio dell’anno prossimo.

Cedola crescente

Ma l’appeal maggiore riguarda evidentemente il dividendo. Minali, a fine ottobre scorso, proprio sulle pagine di MF-Milano Finanza, aveva annunciato la crescita della cedola: «Come auspicavamo, gli investitori stanno esprimendo un crescente apprezzamento per i positivi risultati finanziari di Revo. Questo si sta riflettendo in una crescita del valore in borsa, con una progressiva riduzione del divario tra il valore di mercato e la valutazione fondamentale», aveva detto l’amministratore delegato aggiungendo che «le prospettive favorevoli e i solidi risultati finanziari attesi ci possano consentire di valutare positivamente un significativo incremento del dividendo rispetto all’esercizio passato, nel rispetto degli obiettivi di sostenibilità e di creazione di valore per gli azionisti».

- Leggi anche: Revo promossa ma in borsa resta stabile

Se la cedola pagata quest’anno, a valere sui conti del 2023, è stata quindi di 8 centesimi, è altamente probabile che nel 2025, a valere sul bilancio 2024, salirà ancora considerando che il requisito di capitale il solvency ratio della compagnia è oggi pari al 196%, quasi due volte il minimo richiesto. C’è spazio insomma per staccare cedole con risultati in crescita: nei primi nove mesi dell’anno l’utile netto consolidato adjusted è stato infatti pari a 17 milioni di euro, in crescita rispetto al risultato del terzo trimestre 2023 (quando era stato di 11,7 milioni di euro) e resta confermata l’ambizione di arrivare a 20 milioni a fine esercizio.

Analisti positivi

Con gli analisti che, anche loro, sembrano essersi accorti di potenzialità non ancora colte in pieno dal mercato. Quelli di Banca Akros (gruppo Banco Bpm) in particolare, che lo scorso 19 settembre avevo alzato il prezzo obiettivo sulla società da 12,5 a 13,1 euro, confermando il buy perché la compagnia era scambiata a sconto del 29% rispetto ai principali concorrenti. Target che, a guardare il valore di venerdì 13, pari come detto a 12 euro, non è ancora stato raggiunto. Infine ci sono quelli di Equita che il prezzo obiettivo, sempre a settembre, lo avevano fissato proprio a 12 euro parlando di «un modello innovativo della società», di «potenzialità di crescita» in un mercato, quello delle piccole e medie imprese cui guarda Revo, ancora tutto da assicurare e di «multi a sconto»

25/11/24 Corriere Economia: REVO brucia le tappe.

Come volevasi dimostrare…

12/11/24 Websim: REVO INSURANCE – Potenziale interesse per Ara1857 dopo il commissariamento da parte di Ivass

FATTO

Ara1857, compagnia assicurativa italiana specializzata in polizze contro la grandine, è stata commissariata dall’Ivass a causa di problemi di solvibilità (Solvency II ratio al 109%) e governance.

La compagnia offre principalmente polizze contro i danni alle produzioni agricole causati da eventi atmosferici come grandine, vento forte, gelo e siccità.

Nel 2023 ha riportato risultato tecnico negativo per €15mn, con una perdita netta pari a €9.3mn a fronte di premi pari a €87.8mn e una quota di mercato pari al 10% nel settore protezione grandine.

L’obiettivo del commissariamento è quello di lavorare al risanamento e trovare un acquirente.

Nel 2021, la compagnia giapponese Sompo aveva manifestato interesse per un’acquisizione, che però non è poi andata in porto.

MF riporta che tra i principali candidati potrebbe emergere il nome di Revo Insurance.

EFFETTO

Crediamo che la specializzazione in nicchie di mercato simili e il contesto attuale rendono questa ipotesi plausibile anche considerando le ambizioni di crescita da parte di Revo sulle specialty lines.

Ara1857 potrebbe rappresentare, anche per dimensioni, un’opportunità per espandere la quota di mercato nel settore delle assicurazioni agricole: il peso del segmento Agro diventerebbe molto significativo passando dal 6.4% del 2023 ad un teorico di circa il 26% del totale premi ma l’esposizione potrebbe essere mitigata dal ricorso alla riassicurazione e da una selezione dei premi solo su coperture profittevoli.

Non vengono riportate indicazioni sui possibili termini dell’operazione ma, preliminarmente, pensiamo che possa rappresentare una possibilità di crescita per Revo Insurance alle giuste condizioni.

Revo ha chiuso i 9M con un solvency intorno a 200%. Al momento Revo resta concentrata sulla significativa crescita organica e sull’avvio delle operazioni in Spagna attraverso Revo Iberia con entrata in operatività nel 4Q.

Giudizio MOLTO INTERESSANTE su REVO INSURANCE , target price 12,0 euro.

08/11/24 Equita.sim: analisi della trimestrale

Revo – Risultati 9M24 superiori alle attese grazie a migliore profittabilità tecnica.

REVO ha riportato solidi risultati 9M24, superiori alle attese. In particolare:

Premi lordi: €217mn (+45% YoY) vs €218mn exp.;

Risultato operativo reported: €22.5mn (+42% YoY) vs €19.9mn exp.;

Risultato operativo adjusted: €26.2mn (+34% YoY) vs €22.6mn exp.;

Net Income adj: €17.0mn vs €14.5mn exp..

L’andamento dei premi, sostanzialmente in linea con le attese, si è confermato molto solido e fornisce buona visibilità sulla capacità di REVO di traguardare la soglia dei €300mn per fine anno (obiettivo confermato nel comunicato, nostra stima FY24 a €301mn). I premi mostrano una crescita del +45% YoY, supportati da tutte le linee di business. In particolare, segnaliamo:

Il ramo ramo cauzioni, il più profittevole da punto di vista tecnico, ha mostrato una crescita del +11% YoY mostrando un’ulteriore accelerazione rispetto al 1H. Il peso del ramo cauzioni sul totale premi complessivo si attesta al 30% (29% al 1H24)

Elevati tassi crescita su Property (+154% YoY), Casualty (+101% YoY) e Professional Indemnity (+24% YoY), a conferma dell’effiicacia della strategia di diversificazione intrapresa dal gruppo.

REVO ha riportato un utile operativo adj. di €26.2mn (€9.4mn nel 3Q24), i.e. 16% superiore delle attese e in crescita del +34% YoY. La principale differenza rispetto alle nostre stime è attribuibile a una maggiore performance tecnica, guidata più alti ricavi da contratti assicurativi e da un Combined Ratio migliore delle attese. Infatti il Combined Ratio 9M24 si è attestato all’84.9% (stabile rispetto al 1H24) vs. 85.5% atteso. Il deterioramento del Loss Ratio (32.7% rispetto al 29.4% del 1H24) è stato infatti compensato da una maggiore disciplina sulle spese operative (Expense Ratio al 52.2% vs. 54.5%).

REVO ha riportato un utile adj. 9M24 di €17.0mn (€5.8mn nel 3Q24), 17% superiore alle stime e in crescita del +45% YoY. Il risultato dei 9M24 dà a nostro avviso ulteriore visibilità alla nostra stima di utile adj. FY24 > €22mn. (guidance di REVO > €20mn).

A livello di capitale, Il Solvency II ha mostrato un leggero deterioramento di ca. -4 p.p. QoQ al 196%, riteniamo attribuibile allo sviluppo del business.

Il titolo tratta con un 2026E P/E adj. = 7.0x, a significativo sconto rispetto ai principali peers nel P&C (> 9.5x). BUY con Target Price 12.00

16/10/24 Revo Insurance avvia una partnership strategica con Paradigmix e accelera sul parametrico

La collaborazione consentirà di integrare soluzioni parametriche nei servizi offerti a società manifatturiere e strutture sanitarie per coprire eventuali cali di fatturato causati da business interruption

Revo Insurance ha siglato una partnership con Paradigmix, società di consulenza direzionale specializzata in Risk e Performance Management nel campo della digital servitization che, grazie a una soluzione proprietaria brevettata, analizza e ottimizza i contratti di servizio.

Nello specifico le coperture di Revo integreranno il pacchetto dei servizi che Paradigmix mette a disposizione dei propri contratti di servitizzazione nel settore della manifattura industriale e dei dispositivi medici. In concreto, oltre a offrire i servizi gestionali delle apparecchiature concesse in uso – come, ad esempio, le presse nel caso del manifatturiero o gli strumenti di diagnostica nelle strutture sanitarie – Paradigmix assumerà il ruolo di oracolo. In caso quindi di un ipotetico guasto alla linea di produzione, la società certificherà l’eventuale evento scatenante (il cosiddetto “trigger”). Al verificarsi di tale circostanza si attiverà la garanzia parametrica di Revo che, in base a un modello di calcolo definito in fase di sottoscrizione del contratto, stanzierà l’indennizzo per il mancato fatturato dovuto all’interruzione del business.

“Le soluzioni parametriche hanno molteplici ambiti di applicazione e questo accordo ne è una testimonianza – ha affermato Roberta Spadoni, Head of Parametric Solutions di Revo Insurance. – La partnership con Paradigmix consente infatti a Revo di ampliare ulteriormente il proprio perimetro di azione nell’ambito delle coperture business interruption in due segmenti nei quali sino ad ora non eravamo presenti con un’offerta parametrica strutturata: il manifatturiero e le strutture sanitarie. Questo accordo è in linea con le attuali tendenze di un mercato specifico, quello delle PMI e dei professionisti, sempre più orientato alla richiesta di servizi altamente personalizzati, in cui le coperture parametriche rappresentano un valido, e soprattutto rapido, strumento di tutela per gli imprenditori che vogliono garantire la continuità del proprio business”.

L’offerta parametrica di Revo per questa tipologia di prodotti verrà modulata sulla base di informazioni già in possesso di Paradigmix, frutto delle analisi tecnologiche svolte sui macchinari.

06/09/24 Revo entrerà in una serie di indici

11/08/24 Corriere del Veneto: la semestrale

21/06/24 S&P alza il rating

02/04/24 Corriere del Veneto: Revo

14/03/24 Pubblicati i dati di Bilancio 2023

Letto il bilancio ho deciso di aumentare il mio investimento in questa società

12/03/24 Analisi di ISP

11/03/24 Corriere Economia: intervista a Minali

Sicuramente una bella società anche se il mercato non le dà credito. solo un piccolo dubbio: perché ha dato questa intervista subito prima della presentazione del bilancio 2023 che avverrà domani. Sono intenzionato ad aumentare il mio investimento ma prima aspetto i dati.

19/11/23 Corriere del Veneto: dati trimestrali in credcita

30/09/23 Sole 24 ore: REVO leader delle assicurazioni parametriche

23/09/23 Sole 24 Ore: REVO nel 2024 la prima cedola

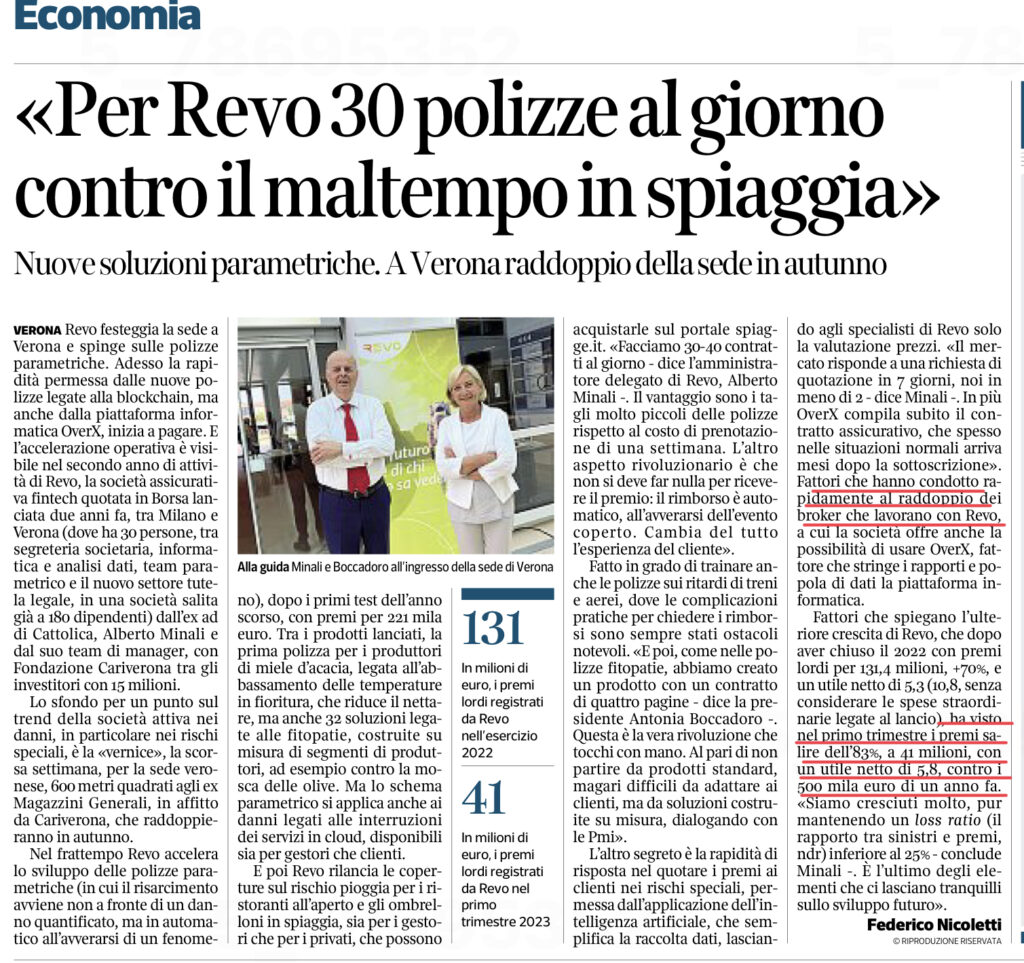

10/08/23 Corriere del Veneto: i dati della semestrale

Gianni posso chiederti se hai comprato azioni Revo .Io ne ho a una media di 8,14 e penso di incrementare se va sotto 8 euro.

io personalmente ne possiedo dal collocamento della SPAC e quindi -nonostante l’assegnazioni di azioni gratis in seguito della fusione – ad un prezzo di carico più’ alto. Le ho prese puntando sulle capacità e competenza di Minali. L’andamento del mercato attuale non mi preoccupa: il mio obiettivo era di valutarla dopo tre anni quindi deciderà se tenerla o chiudere l’investimento con la semestrale 2024

Grazie Gianni. Il primo semestre è stato buono con 6,2 milioni di utili netti.Mi ha colpito la frase di Minali che hanno raggiunto questo utile nonostante le perdite di 2,5 milioni in primavera per gli eventi estremi come l’alluvione in Romagna ma Minali dice che siamo ben protetti con la riassicurazione.Sai in cosa consiste la riassicurazione come copertura per Revo e senza la riassicurazione la perdita di 2,5 milioni per gli eventi estremi sarebbe stata maggiore?