Obbligazioni\Titoli di stato

Come investire la parte “sicura” del proprio patrimonio? (sicura fra virgolette perché come ben sappiamo di sicuro a questo mondo c’è solo che presto o tardi – speriamo tardi 😉 – lasceremo questa valle di lacrime)

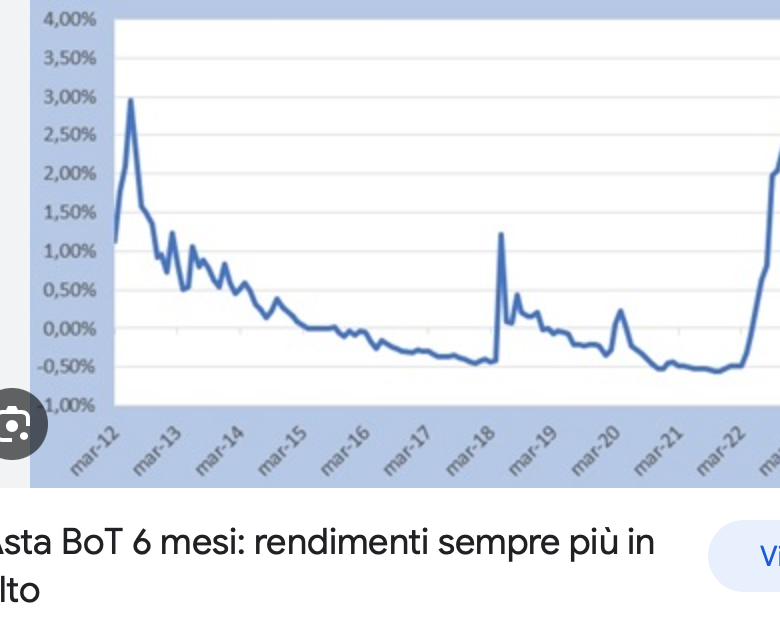

Per due tre anni non c’e’ stata risposta: per combattere crisi prima e pandemia dopo i tassi di interesse erano stati portati addirittura sotto zero: Pensate a chi trenta anni fa prendeva il 18% sui Bot e adesso doveva essere lui a pagare lo stato per la gentilezza che questo gli faceva accettando i suoi soldi in prestito… Gli unici che si sono salvati sono stati quelli che avevano sottoscritto per tempo una Assicurazione ramo primo. Per gli altri la scelta migliore era di tenere i soldi liquidi sui conti.

Adesso che la situazione dei tassi si è normalizzata si può tornare ad una delle attività più vecchie del mondo – se ne trova traccia nelle tavolette cuneiformi dei Sumeri – prestare i nostri soldi ad interesse. Che non vuol dire fare un prestito ad un amico – modo migliore per perdere l’amico ed i soldi…. – né prestarli al vicino di casa alla canna del gas ad un interesse esorbitante che sarebbe usura…

Semplicemente si comperano titoli di stato o obbligazioni emesse dalle società e banche e si incassano gli interessi fino alla scadenza. La quasi totalità dei titoli obbligazionari in circolazione sono a tasso fisso cioè chi li sottoscrive all’emissione sa già che interessi prenderà, come gli verrano liquidati e quando il capitale gli verra’ restituito. Una volta le obbligazioni e i titoli di stato erano dei documenti in carta filigranata con eleganti bozzetti inneggianti al risparmio con attaccata una pagina con le cedole: dei rettangolini con la data di pagamento (generalmente ogni sei mesi) e l’importo da pagare. E ogni sei mesi il risparmiatore con la forbice tagliava la cedola scaduta e la portava in banca per l’incasso. E se il risparmiatore i suoi titoli li lasciava in banca toccava all’impiegato piu’ giovane dell’ufficio titoli andare in caveau armato di forbice e tagliare le cedole… E’ toccato anche a me nel lontano… lasciamo perdere 😀

Adesso è tutto informatico… i titoli sono dei bytes scritti in qualche cloud… mah!

Quindi compero, incasso le cedole e alla fine mi restituiscono i miei soldi: una attività senza rischio o no?

Ehhh magari! di rischi ne possiamo contare almeno tre

Rischio Emittente

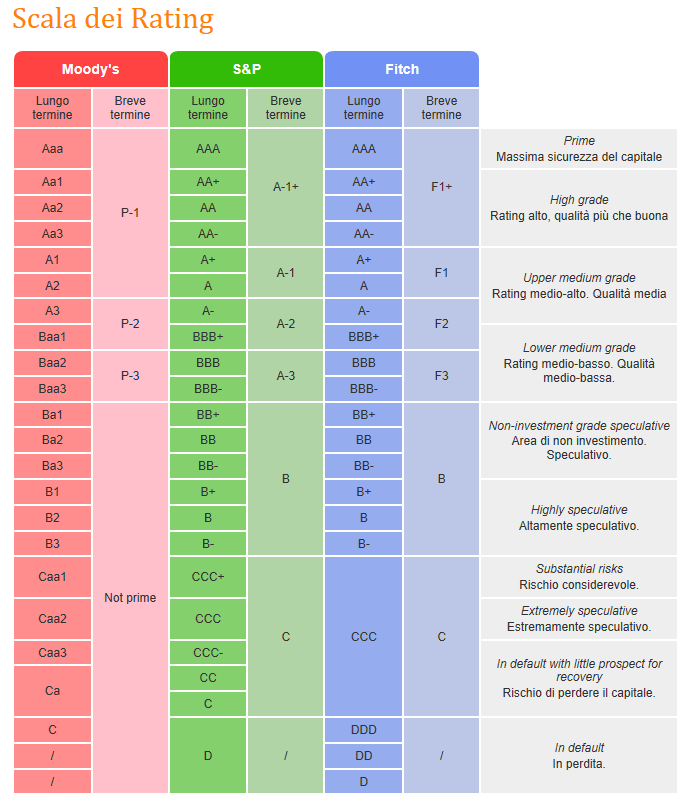

Io presto i miei sudati risparmi ad uno Stato o ad una Società: ma sono sicuro che poi me li restituisce? No la certezza non c’è …. però c’è chi mi dice che probabilità ho che il mio debitore sia solvibile: le Società di Rating. Sono tre colossi americani Moody’s, S&P e Fitch che si fanno pagare profumatamente da chi emette titoli per farsi dare un voto: il “rating” appunto. Ma perché questi pagano? perché un titolo senza rating non glielo comprerebbe nessuno…

Il rating consiste in una scaletta fatta con le lettere dell’alfabeto: si parte con la AAA che spetta a pochissimi stati ed alle organizzazioni internazionali per scendere fino al BBB- che è l’ultimo voto considerato “investment grade” cioè con un grado di rischio ancora accettabile per un investitore.

Ad di sotto ci sono i titoli junk (spazzatura) piu’ pudicamente chiamati High Yield (ad alto rendimento) per finire a quelli con la D che hanno sospeso i pagamenti perché in stato fallimentare.

E cosa ci fa il mercato di questi rating? ci determina il “prezzo” che il debitore deve pagare perché più alto è il rischio più l’investitore vuole essere remunerato. Quindi a parità di scadenza le obbligazioni pagheranno un interesse sempre maggiore man mano che il loro rating è più basso.

Quanto sono attendibili i rating? Abbastanza perché il mercato ci creda. Però qualche granchio lo prendono anche loro: Lemahn Brother qualche mese prima di crollare aveva rating AA….

Una cosa che i risparmiatori delle banche venete hanno imparato a loro spese è che uno stesso emittente più avere obbligazioni con rating diversi: le banche venete avevano collocato ai clienti anche obbligazioni “subordinate” che pagavano sì un interesse un poco più alto ma in caso di liquidazione finivano in coda alle altre e rimborsate se restavano soldi. E quando e’ successo il crack Banca Intesa si è accollata le banche e le loro obbligazioni normali. E le subordinate? quelle purtroppo….

Rischio Cambio

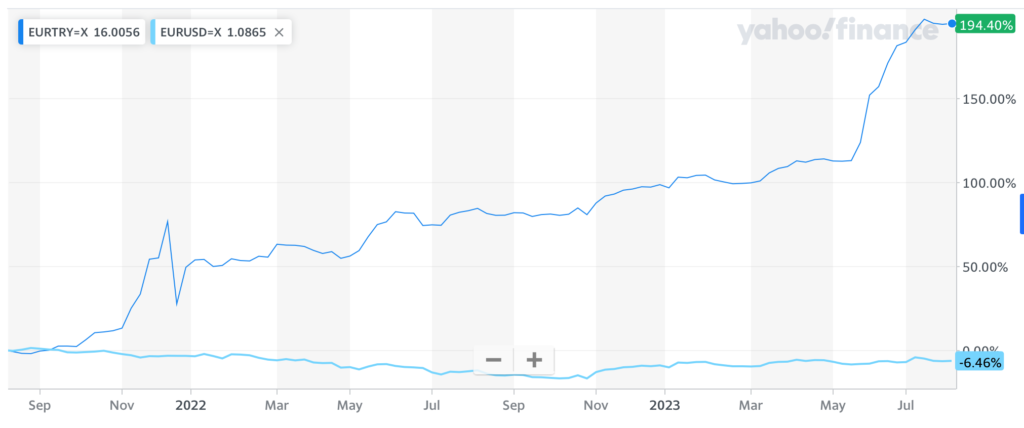

Le obbligazioni non si trovano ovviamene solo in Euro ma in tutte le principali valute in primis il dollaro che è in assoluto il mercato più grande e liquido, ma anche sterlina, yen, franco svizzero. Ultimamente si e’ affacciata nella serie A delle valute anche lo yuan della Cina. Esistono poi tutta una serie di valute minori rand sudafricano, lira turca, peso messicano, real brasiliano etc. che possiamo definire giocatori in serie B.

Chi si compra obbligazioni in valuta si espone anche al rischio cambio cioè al rischio – o all’opportunità – che quando il suo titolo scade il cambio per ritrasformarli in Euro sia diverso da quello del momento dell’acquisto. Faccio un esempio. Due anni fa le obbligazioni a biennali in Lira Turca emesse dalla World Bank (rating AAA) pagavano (a spanne) il 15% i treasury bill americani l’1%. Dopo due anni l’euro grazie alle bizze di Erdogan ha guadagnato il 194% contro la Lira Turca mentre ha perso il 6% contro il dollaro. Ergo chi cambierà in euro i lauti guadagni dell’obbligazione in lira turca ci rimetterà anche le mutande mentre chi aveva investito in dollari incasserà più euro.

Rischio Duration

Chi sottoscrive\compera una obbligazione e la tiene fino alla scadenza sa all’inizio il tasso di interesse che prenderà e che alla scadenza gli verrà rimborsato 100.

Già ma cosa succede nel frattempo nel mercato? Succede che i tassi di interesse possono cambiare e questo ha impatto sul prezzo delle obbligazioni.

Intanto perchè i tassi di interesse cambiano? Chi lo decide? I tassi di interesse a breve vengono stabiliti dalle Banche Centrali: e la loro checchè se ne dica è una scelta politica. Per anni per far fronte alla crisi prima e alla pandemia del covid dopo i tassi di interesse sono stati pilotati portandoli a diventare negativi. Con la ripartenza dell’inflazione adesso tutte le banche centrali corrono ad aumentarli e ci tocca vedere spesso in televisione la Lagarde che spergiura che lo fa per il nostro bene… lasciamo perdere…

Ma i tassi a lungo? quelli vengono decisi dal mercato sulle previsioni di crescita\recessione\inflazione anche se le banche centrali riescono – se rientra fra i loro obbiettivi – in certa misura a calmierarli tramite il “quantitative easing” cioè comperando sul mercato i titoli lunghi per tenere basso i tassi. Normalmente i tassi a lungo sono piu’ alti dei tassi a breve ma in determinati momenti quando il mercato pensa che si stia andando verso una recessione con conseguente raffreddamento dell’inflazione i tassi a lungo sono più bassi di quelli a breve: è la cosiddetta “inversione della curva” situazione che si sta verificando ora negli USA.

E cosa succede al prezzo di un titolo quando i tassi cambiano? che si muovono al contrario cioè se i tassi salgono i prezzi scendono viceversa se i tassi scendono i prezzi salgono. Oibò e perché?

Faccio un esempio con numeri messi a caso giusto per spiegare il concetto.

Supponiamo che un anno fa io abbia comperato a 100 una obbligazione a 11 anni con cedola 2% Adesso i tassi sono saliti al 3%: cosa pretende il mercato? di prendere un rendimento del 3% da tutte le obbligazioni quotate. E come fa, se la mia ha una cedola del 2%? Semplice: se la vendo me la paga 90 in maniera che alla fine quando verrà rimborsata a 100 oltre a 20 di cedole il compratore incassa anche i 10 di differenza di prezzo e il suo rendimento totale sarà stato del 3%

E se i tassi dal 2% fossero scesi all’1%: allora il mercato che si aspetta l’1% dalla mia obbligazione se la dovessi vendere me la pagherebbe 110 quindi alla scadenza 20 di cedole – 10 di sovraprezzo = rendimento 1% annuo.

(ripeto: i numeri sono tagliati con l’accetta e le formule sono piu’ complesse ma è giusto per far capire il meccanismo a chi non mastica di finanza)

E di quanto varia il prezzo di una obbligazione? Varia a secondo della DURATION piu’ è lunga più il titolo è sensibile al variare dei tassi di interesse.

Ma ce ne e’ sempre una di nuova! Duration? e chi era costei? E’ la durata “finanziaria” di una obbligazione più corta della sua scadenza perché mediata dalle cedole: spiegarla sarebbe lunga chi vuole se la studi QUI

Un bel grafico vale più di cento parole: ecco a voi l’ Austria 2117 2,10% Si e’ un titolo a 100 anni. Certo chi lo compera è mooolto ottimista se spera di vederne la scadenza 😉

Ovviamente un titolo così lungo estremizza la risposta alle variazioni dei tassi. Nel 2021 il prezzo era arrivato a 225 (si: 10.000 euro investiti all’emissione erano diventati 22.500… ) con il recente rialzo dei tassi è crollato a 68

OK ma questo “rischio” lo corre chi deve vendere prima: io compero per tenere fino alla scadenza e allora… Vero ma sei certo di poterlo tenere fino alla scadenza? la vita ahimè è piena di imprevisti.

E poi la scelta di investire su un titolo a tasso fisso espone appunto al rialzo dei tassi: certo tutti dicono che questo rialzo dei tassi sarà momentaneo…ma sono gli stessi che fino al 2021 spergiuravano che l’inflazione era una fiammata momentanea che si sarebbe riassorbita subito senza creare problemi … vero ochetta Lagarde… ergo…

Rischio – e opportunità- della Duration: l’analisi di Paolo Coletti sulle obbligazioni Matusalemme

Portafoglio Core: LA SCALETTA

Quindi come la costruiamo la parte più grossa del nostro portafoglio obbligazionario? intanto andando a leggere il Discaimer dove è ben spiegato che la mia non è consulenza e/o sollecitazione del pubblico risparmio eh…

Partiamo con la parte “core” del nostro investimento obbligazionario, il nocciolo duro, quella più importante. Le ciliegine sulla torta, le diversificazioni su qualcosa di più pepato le aggiungeremo eventualmente poi.

Cominciamo subito col limitare il rischio emittente: quindi solo TITOLI DI STATO con rating minimo BBB

Poi eliminiamo il rischio cambio: quindi solo titoli in EURO

E alla fine mitighiamo il rischio Duration costruendo una SCALETTA

in pratica di tratta di dividere l’importo che si intende investire in più tranches e con queste acquistare obbligazioni con scadenza crescente.

Per il mio esempio mi baso sui BTP utilizzando i prezzi ed i rendimenti di oggi 11/08/23 presi dall’ottimo sito https://www.rendimentibtp.it che consiglio caldamente di mettere fra i preferiti.

dividiamo la cifra in 5 parti ed acquistiamo BTP scalati (circa) ogni 2 anni

| COD ISIN | TASSO | SCADENZA | PREZZO | REND. NETTO |

| IT0005386245 | 0,35% | 01/02/2025 | 95,38 | 3,19% |

| IT0005390874 | 0,85% | 15/01/2027 | 91,33 | 3,24% |

| IT0005467482 | 0,45% | 15/02/2029 | 83,69 | 3,56% |

| IT0005413171 | 1,65% | 01/12/2030 | 85,62 | 3,70% |

| IT0005494239 | 2,50% | 01/12/2032 | 87,85 | 3,79% |

Cosa succede passati due anni? il primo BTP scade e nel frattempo tutti gli altri si sono accorciati di due anni: il quattro anni adesso ne dura due, il sei quattro, l’otto sei e il dieci anni non c’e’ più. Allora si torna a riempire la casella comprando un decennale con il rimborso del BTP a due anni. A tassi invariati comunque visto che di solito la curva dei tassi è inclinata verso l’alto (il 10 anni rende di più del due anni) si sostituisce il BTP scaduto con uno ad un rendimento maggiore.

Ma se i tassi continuano a salire? Ahi Ahi! in questo caso si vedranno cali di prezzo generalizzati ma i BTP corti – ve lo ho spiegato qui sopra – caleranno meno di quelli lunghi quindi nel malaugurato caso che per un imprevisto si avesse bisogno di liquidare qualcosa si comincia dai BTP corti dove le perdite sono minori. Ma se questo non succede passati i due anni si potrà reinvestire il BTP scaduto con un decennale che a quel punto avrà un rendimento ben maggiore alzando quindi il rendimento medio del pacchetto.

E se i tassi calano? funzionerà all’incontrario: il rinnovo a 10 anni del BTP scaduto avverrà ad un tasso più basso annacquando un poco il rendimento ma che resterà comunque più alto di quello espresso in quel momento dal mercato.

Quello che ho proposto è solo un esempio di “scaletta”: ognuno può costruirsene una a propria immagine e somiglianza variando il numero delle tranches e la distanza temporale fra le stesse. A me sembra un modo intelligente per investire ma è un parere personale e come dice il proverbio de gustibus…

Una osservazione in merito ai titoli utilizzati: erano stati tutti emessi in momenti di tassi bassissimi quindi con cedole ridicole. Per chi li compera adesso gran parte del rendimento è data dalla differenza fra prezzo di acquisto e rimborso a 100. Per un investitore “vergine” che parte ora la cosa è ininfluente, ma per chi sul mercato c’era già visto l’andamento dell’ultimo anno qualche potenziale perdita in portafoglio la dovrebbe avere. Ebbene l’utile da differenza di prezzo va a compensare le minusvalenze (al 48% data la differente tassazione) quindi se uno è accorto vendendo nei quattro anni prima della scadenza delle posizioni in perdita risparmia pure il capital gain

PERCHE’ BTP?

perchè sono Italiano e my country, right or wrong (magari copiassimo gli inglesi in certe cose…) Si lo so che siamo all’ultimo gradino investment grade come Rating ma io ad un default non ci credo. O meglio: non credo che in caso di crisi finanziaria dello Stato un cittadino Italiano la possa sfangare. Ne parlo qui Un Fantasma si aggira per l’Italia…

E comunque lì fuori è pieno di titoli di stato emessi in euro: se uno la sua scaletta la vuole fare con i Bund tedeschi padronissimo. Avrà un rendimento piu basso: QUI il rendimento dei decennali europei per avere una idea.

18/09/23 il mercato adesso offre una nuova possibilità di diversificazione nel costruire la “scaletta”: gli ETF obbligazionari a scadenza. Ne tra tto diffusamente QUI

E i titoli indicizzati all’Inflazione?

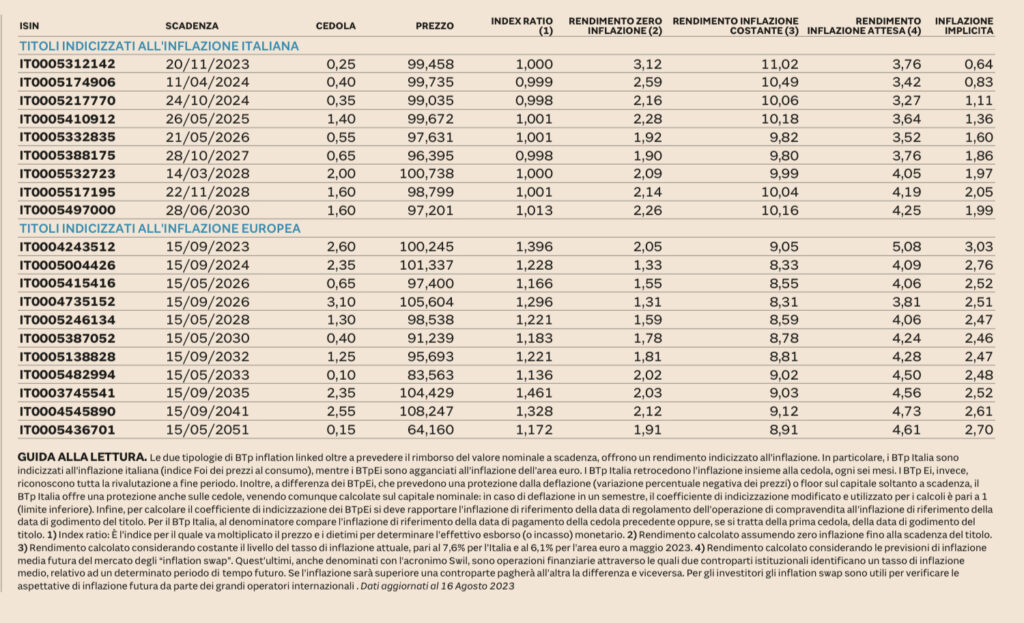

Con l’inflazione che è tornata a mordere una parte del portafoglio “core” dovrebbe essere composta anche da titoli di stato idicizzati all’inflazione, che permettono cioè di recuperare almeno in parte la tosatura dei nostri risparmi .

Vi sono due tipologie di titoli indicizzati.

i BTP Italia dei quali sono state emesse fino ad ora 11 serie riservate principalmente ai risparmiatori italiani persone fisiche recuperano l’inflazione sulla cedola pagata. Per avere una idea più precisa di come funziona il tutto rinvio al mio post sull’ultimo BTPi emesso che trovate QUI

Dato che in Italia l’inflazione ha accelerato nel secondo semestre del 2022 la prima cedola del BTP Italia 28/6/2022-2030 è stata del 7,23% SEMESTRALE. Ma la prossima visto che è previsto un calo (a crederci… ) probabilmente sarà più bassa.

L’elenco lo trovate QUI

Poi vi sono i BTP€i indicizzati all’inflazione europea (sempre escluso i tabacchi) che invece sono indicizzati sul capitale cioè si rivaluta giornalmente – o nel caso di deflazione si svaluta – sulla base della variazione dell’indici IACP gestito da Eurostat. La cedola pagata semestralmente e’ fissa ma siccome e’ pagata sul capitale rivalutato di fatto aumenta anche lei.

Alla scadenza viene rimborsato il capitale rivalutato.

Con simili caratteristiche esistono anche dei OAT (i titoli di stato francesi) più cari pero’ e i TIPS i Treasury Bill americani ma qui ovviamente gioca anche il cambio dollaro euro.

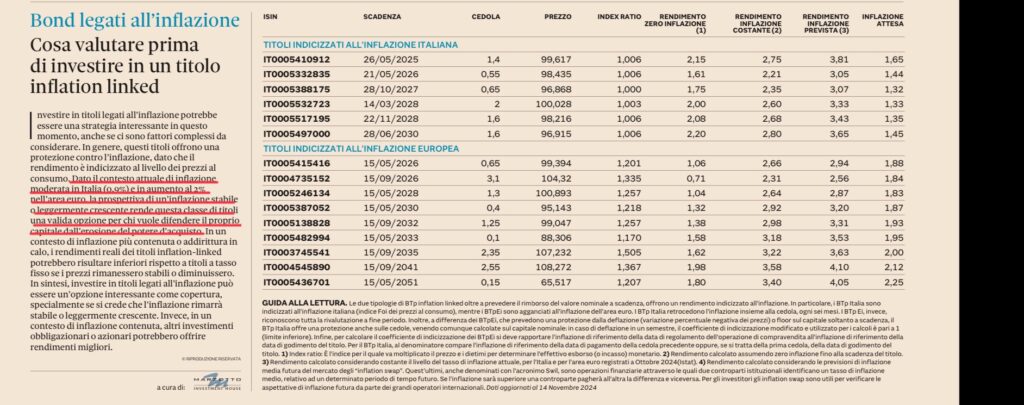

Questa e’ la tabella – presa dal sole 24 Ore plus del 19/08/23 – che riporta l’elenco dei titoli di stato italiani indicizzati all’inflazione europea e quelli indicizzati all’inflazione italiana.

Sono interessanti le tre colonne dei rendimenti: quella in caso di inflazione zero (alquanto improbabile direi…), quella se l’inflazione resta stabile ai valori di adesso e quella sulla base dell’inflazione attesa. Ovviamente come spiegato sopra ipotesi valide solo se i titoli vengono portati alla scadenza.

Esaminiamo un BTP€i di media durata: IT0005138828 BTP€i 15/9/2032 ced. 1,25%. Ogni mese il ministero del tesoro calcola il “coefficiente di rivalutazione” per il mese successivo sulla base dei dati dell’inflazione. Visto che questo BTP era stato emesso nel 2015 ad oggi (11/08/23) il coefficiente che ovviamente tiene conto dell’inflazione fino ad ora e’ dell’1,22537. In soldoni vuol dire i 10.000 euro del 2015 se rimborsati adesso diventerebbero 12.253,7 senza contare le cedole prese ogni sei mesi.

Bellissimo questo tipo di BTP: se l’inflazione continua a salire questo mi sale anche lui e alla fine mi trovo con il capitale rivalutato.

Certo ma c’e’ un MA: il mercato lo considera come una sirena metà donna e metà pesce o meglio metà a tasso variabile e metà a tasso fisso e quindi viene anche lui colpito dalla “madedizione” della duration. E il prezzo lo fa sia tenendo conto della rivalutazione già avvenuta ( i 22,537 euro ) e della inflazione attesa per il prossimo futuro ma anche della cedola che e’ del 1,25% sul capitale rivalutato mentre il mercato per i BTP italiani a 10 anni vuole (oggi 11/08/23) il 4,25 ergo il risultato e’ che quota 96,15 dopo aver quotatone 2022 più’ di 120…

Attenzione però nei BTP€i il prezzo di mercato non va applicato al valore nominale ma a quello rivalutato: ad esempio chi compera 10.000 euro di questo BTP a 96,15 spende 11.903 euro (+ ratei e comm). Un’altra cosa da tener presente è che per il bizantino sistema fiscale italiano il coefficiente di rivalutazione è reddito diverso mentre al momento del rimborso diventa reddito da capitale: embeh? significa che se venduto prima della scadenza la differenza fra le due rivalutazioni genera capital gain compensabile con eventuali minus, mentre se portato alla scadenza la ritenuta del 12,5% colpisce TUTTA la rivalutazione mentre il 20,406% anticipato al momento dell’acquisto viene considerato minus…

Una spiegazione più articolata riferita alla formazione del prezzo titoli indicizzati del tesoro americano (ma il principio è lo stesso) la trovate QUI

L’elenco dei BTP€i in circolazione invece lo trovate QUI

Morale della favola: tutto gioca sulle prospettive dell’inflazione. Se uno è convinto che l’inflazione sia qui per restare una parte del suo portafoglio “core” dovrebbe essere investita in titoli indicizzati all’inflazione.

Mettiamo più pepe nel nostro investimento.

Abbiamo visto parlando del Rating che i titoli con basso rating hanno rendimenti più alti. Si ma perchè sono a rischio di fallire! vero ma non è detto che falliscano tutti contemporaneamente.

In altre parole se l’investimento è fatto attraverso un Fondo o un EFT il rischio e’ molto minore perché suddiviso in un numero alto di titoli e quindi se anche ne dovesse fallire qualcuno questo non crea danni irreparabili. Sempre ricordando che in finanza i risultati passati NON sono garanzia di simili risultati in futuro… ognuno si può selezionare lo strumento che più gli aggrada grazie ai motori di ricerca di Morningstar.it e Justetf.com

Ne indico alcuni secondo me interessanti:

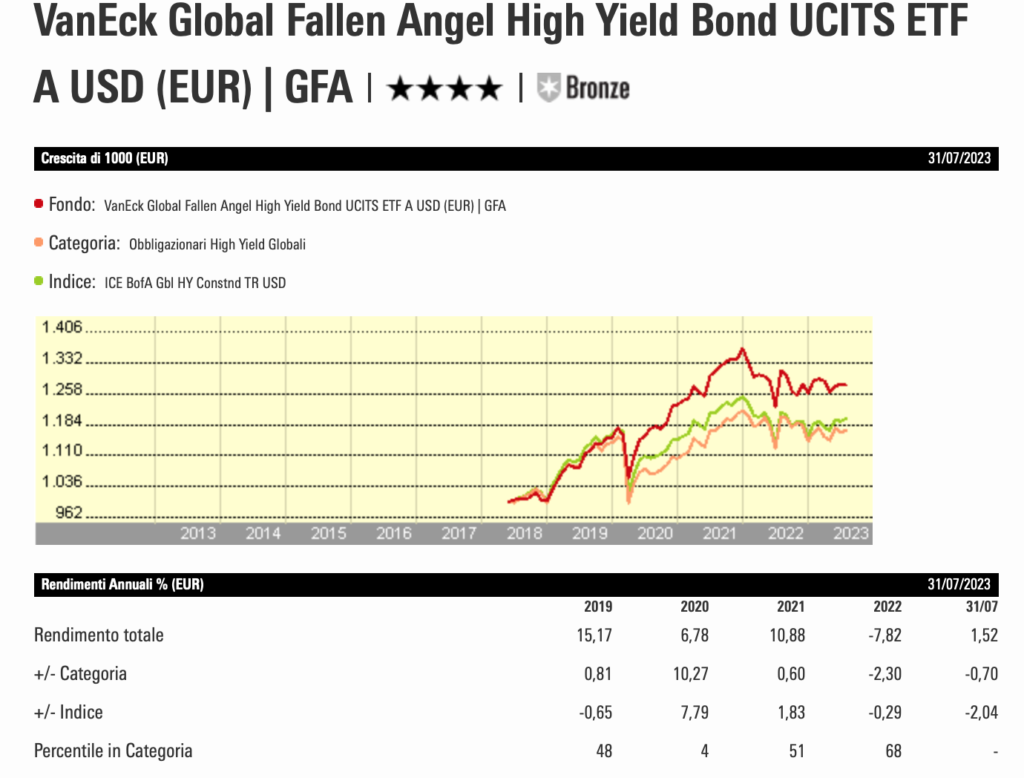

VanEck Global Fallen Angel High Yield Bond UCITS ETF ISIN IE00BF540Z61, Ticker GFA

Interessante perché investe negli “angeli caduti” cioè nelle obbligazioni di quelle società che hanno perso lo status di Investment Grade. Siccome per regolamento molti fondi, piani pensionistici, tesorerie di enti non possono detenere titoli di questo tipo ecco che sono obbligati a venderli causando un calo anomalo degli stessi. L’ETF compera in quei momenti e attende che lo sconto rientri.

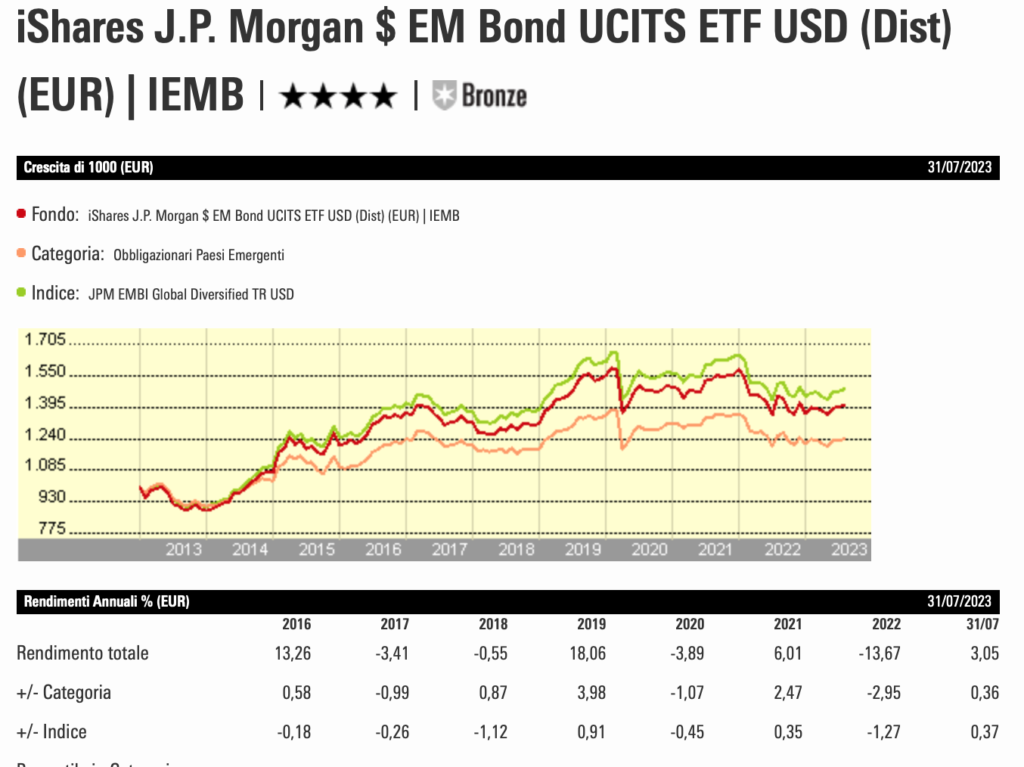

iShares J.P. Morgan $ EM Bond UCITS ETF USD (Dist) (EUR) | IEMB

E’ il più grosso ETF sulle obbligazioni mercati emergenti

iShares China CNY Bond UCITS ETF USD (Dist) ISIN IE00BYPC1H27, Ticker CNYB

Un mercato ed una valuta che sta crescendo trainato dalla forza dell’economia cinese e dalle mire “imperiali” della leadership. Rettifico: stava crescendo. La Cina non riesce ad uscire dalla crisi innescata dal Covid e dalla “stretta” ideologica di Xi Jinping e lo yuan sta scendendo..

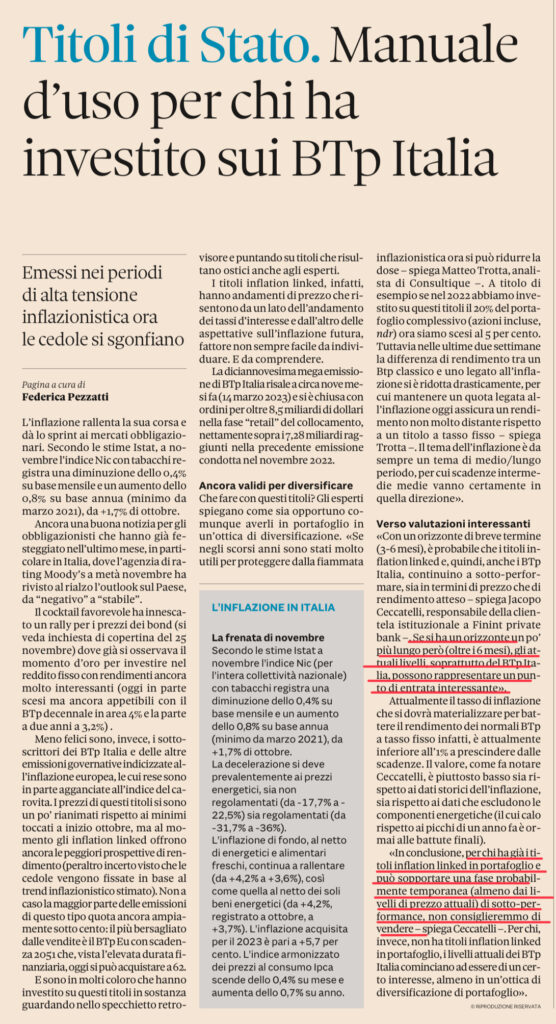

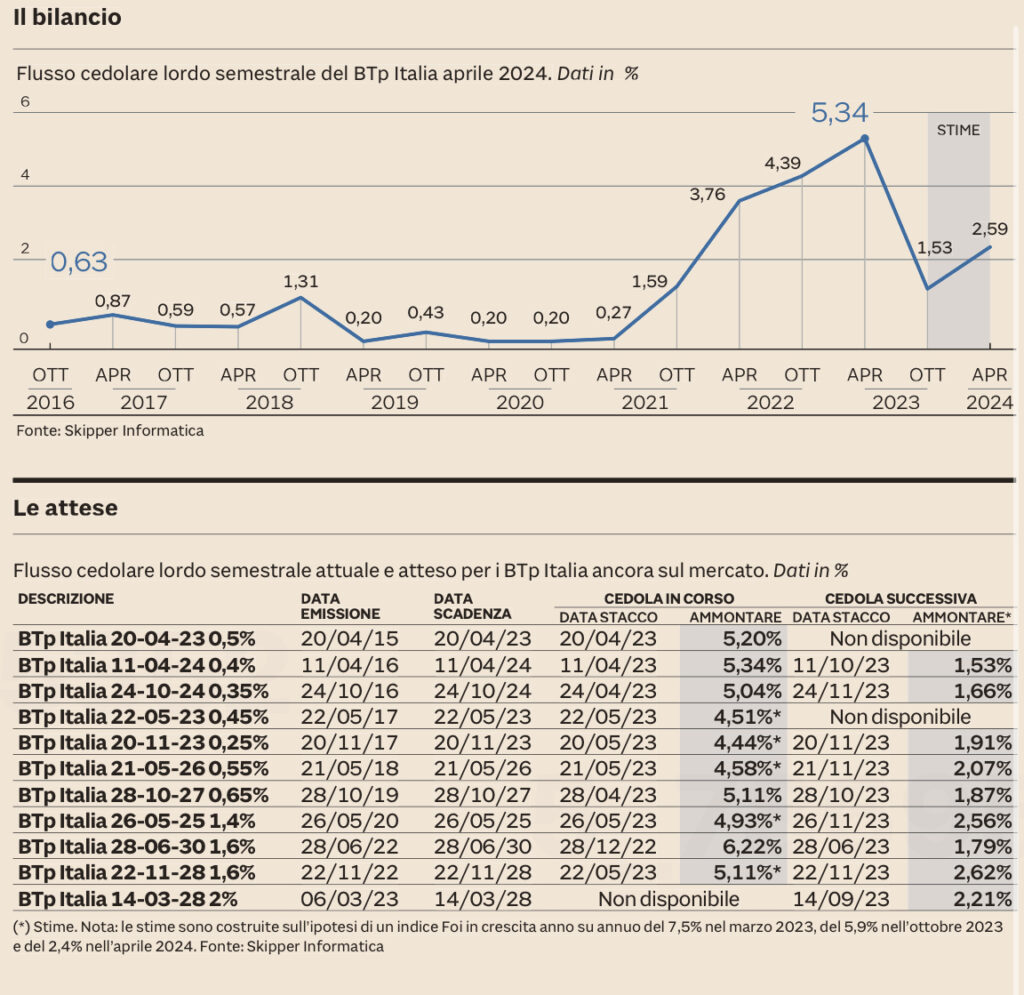

15/11/24 Sole 24 Ore: Titoli indicizzati all’inflazione

09/12/23 Plus Sole 24 Ore: Il punto sui Btp indicizzati all’inflazione

05/08/23 plus Sole 24 Ore: ETF obbligazionari

un articolo sintetico che sintetizza pregi e difetti degli ETF obbligazionari. Fra i pregi il basso costo e la possibilità di accedere a mercati ormai fuori della portata del piccolo risparmiatore (si pensi alle obbligazioni corporate che ormai vengono emesse con taglio minimo di 100.000 euro) Tra gli svantaggi quello di non aver scadenza e quindi esporre il risparmiatore a perdite in caso di rialzo dei tassi. Succede anche per le singole obbligazioni ma queste ad un certo punto scadono e rimborsano a 100.

24/06/23 plus Sole 24 Ore: BTP Italia impatto inflazione

22/04/23: Sole 24 Ore: cosa succede se si investe senza capire

Pubblico questa lettera di “protesta” inviata al Sole 24 Ore perché secondo me rappresenta un chiaro caso di cosa si rischia quando si investe SENZA conoscere\capire quello che si sta facendo.

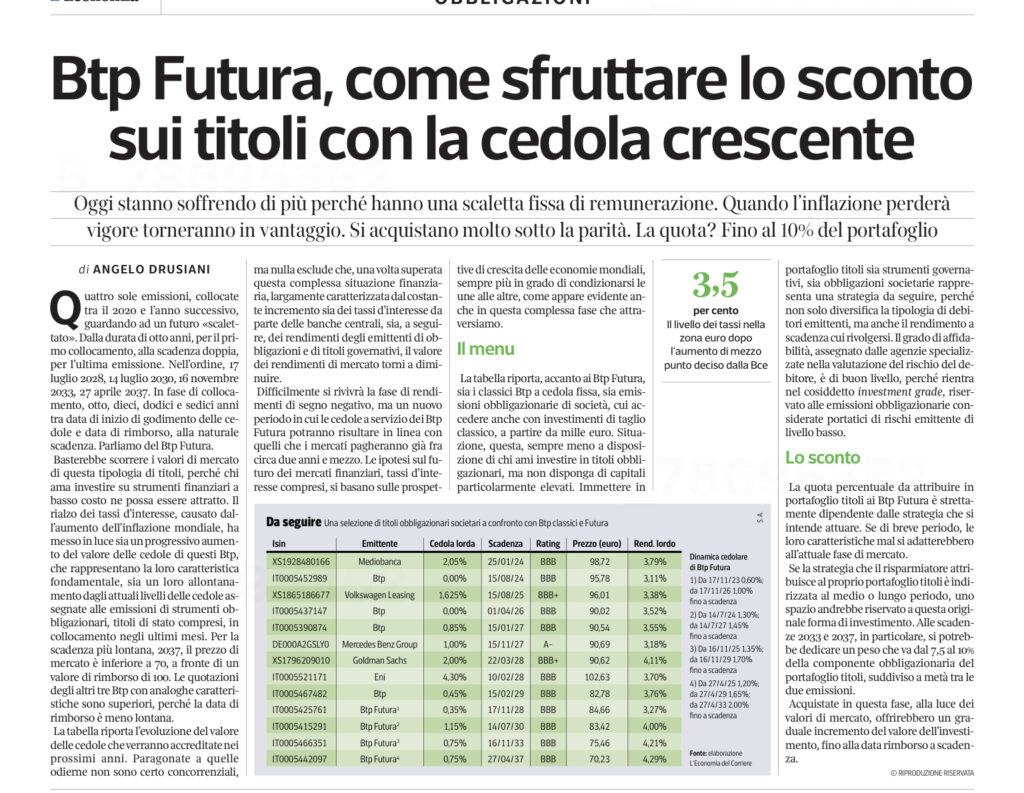

Questa famiglia ha investito una per loro importante cifra sottoscrivendo a novembre del 2021 il BTP futura 2033 con cedola fissa dell’1,25% annua e adesso si chiede sbigottita perché’ su 50.000 euro ne stanno “perdendo” 13.600.

“Pensavo di aver sottoscritto un titolo di stato che doveva almeno garantire il capitale”

Dove è l’errore? facile intuirlo per chi ha letto con attenzione tutto quello che ho scritto sopra: una obbligazione\titolo di stato garantisce sì – salvo default – il rimborso alla scadenza ma nel frattempo si è esposti al rischio tassi. Come è ben indicato nella risposta questo BTP e’ uscito quando i tassi erano bassi quindi con una cedola – l’1,25% – adeguata a quelle condizioni di mercato. Per i discorsi che conosciamo bene adesso il rendimento per quella scadenza e’ salito al 4,29% e di conseguenza il prezzo crollato del 25%. Poco male: basta tenerlo fino alla scadenza – il 2033 – per recuperare il capitale avendo comunque incassato ogni anno la cedola sia pure bassa per i criteri di adesso.

Quindi il primo errore è stato quello di investire in un titolo a tasso fisso con una scadenza lunga in un momento nel quale tutti si aspettavano un rialzo dei tassi. Ma il secondo errore è stato ancora peggiore: investirvi una cifra importante dei risparmi della famiglia perché se ora per un qualsiasi motivo si trovano ad aver bisogno di liquidità devono vendere e portarsi a casa la perdita.

Sbaglio che voi che leggendomi avete capito come costruirvi una “scaletta” di investimenti scaglionati spero non farete….

09/04/23 Sole 24 ore: BTp Italia, altra maxi cedola ad aprile Ma presto tornerà la normalità

di Maximilian Cellino

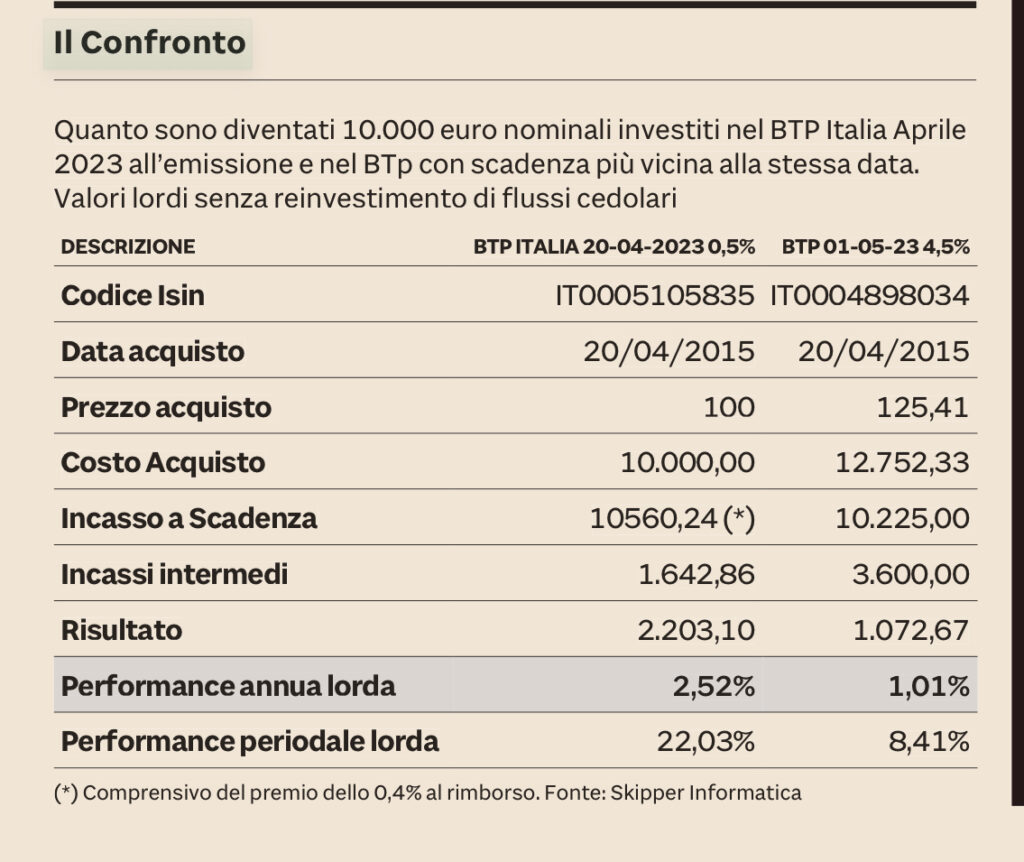

Flussi lordi semestrali oltre il 5% per le emissioni che « staccano » nel mese. Con le previsioni attuali sul caro prezzi in autunno i versamenti potrebbero scendere al 2% e rinnovare la sfida ( finora vinta) con i titoli nominali

È ancora una stagione di cedole ricche quella che si sta avvicinando per i BTp Italia. Saranno 4 i titoli della serie creata dal Tesoro per proteggere il capitale dei risparmiatori italiani che si presenteranno all’appuntamento semestrale ad aprile: si parte martedì 11 con il titolo con scadenza aprile 2024. E tutti garantiranno remunerazioni superiori al 5% lordo. In autunno, con le previsioni attuali sul caro- prezzi, i versamenti potrebbero scendere al 2%.

È ancora una stagione di cedole ricche quella che si sta avvicinando per i BTp Italia. Saranno infatti quattro i titoli della serie creata dal Tesoro per proteggere il capitale dei risparmiatori italiani dai morsi del carovita che si presenteranno all’appuntamento semestrale ad aprile: si comincia da martedì prossimo con il titolo con scadenza aprile 2024 ( il nono della serie) e si terminerà il 28 del mese con il titolo ottobre 2027 ( il quattordicesimo). Tutti garantiranno una remunerazione superiore al 5% lordo e non si tratta ormai certo di una novità, perché i BTp Italia hanno cambiato decisamente marcia da quando il tasso di inflazione nazionale al quale sono indicizzati ha iniziato ad aumentare, mettendo da una parte in difficoltà le famiglie italiane ma offrendo loro anche lo scudo attraverso questo genere di strumenti.

Quando si considerano anche i versamenti effettuati lo scorso ottobre, il rendimento cedolare delle obbligazioni in questione arriva quasi a sfiorare la doppia cifra, compreso com’è fra il 9,3% e il 9,7% lordo, ma potrebbe trattarsi anche dell’ultimo « giro di giostra » , almeno per il momento. Pur mantenendosi ancora elevato, il livello dell’inflazione si sta infatti progressivamente riducendo, come hanno dimostrato anche i dati Istat della scorsa settimana, e questo andrà inevitabilmente a impattare sulle cedole dei BTp Italia ( per il loro particolare metodo di calcolo).

Ritorno alla normalità?

Le emissioni che « staccheranno » a maggio ( in questo caso sono cinque) continueranno quindi prevedibilmente a garantire remunerazioni elevate e ancora nell’ordine del 4- 5% lordo, ma a partire dai mesi successivi la riduzione sarà inevitabile. Già a giugno per il BTp Italia giugno 2030 ( il terzultimo emesso) e successivamente anche in autunno il livello delle cedole finirà secondo le proiezioni effettuate da Skipper Informatica per Il Sole 24 Ore per attestarsi attorno a un 2% semestrale. Un valore non certo disprezzabile, ma pur sempre ben lontano dai livelli attuali ai quali si era forse fatta l’abitudine e che appare inferiore anche alla velocità di marcia che il tasso di inflazione sembra ancora mantenere su base annua.

« I valori delle cedole sono determinati tenendo conto della variazione del paniere dell’indice nazionale dei prezzi al consumo per famiglie di operai e impiegati con esclusione dei tabacchi nel semestre precedente in cui vengono corrisposte » , ricorda Stefano Meo, specialista sui bond e marketing manager di Skipper Informatica, segnalando appunto come la dinamica del parametro utilizzato anche per la rivalutazione semestrale del capitale sia attesa in rallentamento: dall’incremento del 7,5% annuo stimato a marzo al 5,9% previsto per ottobre fino al 2,4% dell’aprile del prossimo anno.

Una simile spiegazione tecnica potrebbe giustificare il disallineamento tra la percezione che i risparmiatori hanno del costo della vita ancora elevato e le cedole che si avviano invece a diminuire e riportare. Ma il nuovo scenario potrebbe anche riportare quindi d’attualità il confronto relativo con i BTp nominali, a cedola fissa, che in questi ultimi due anni sono usciti sconfitti in misura netta sul campo dei rendimenti.

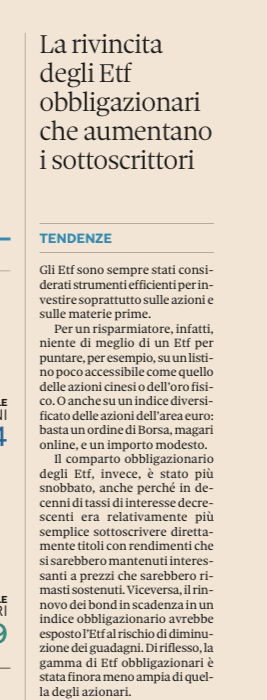

BTp a confronto

La simulazione effettuata sul BTp Italia emesso nell’aprile 2015 che arriverà a scadenza proprio nelle prossime settimane è sotto questo aspetto esemplare: chi avesse sottoscritto questo bond per un valore nominale di 10mila euro durante i giorni del collocamento riservato al retail si troverà in cassa al momento del rimborso complessivamente circa 2.200 euro in più, al netto dell’aliquota del 12,5%, anche senza aver provveduto a reinvestire le cedole nel frattempo maturate.

Il rendimento complessivo del 22% negli otto anni trascorsi ( o del 2,5% annuo) è certo da rimarcare in un periodo in cui i tassi dei mercati obbligazionari sono stati vicini allo zero, anche in Italia. Ed è appunto ancora più rilevante quando si pensa che se alla medesima data si fosse acquistato lo stesso valore nominale di un titolo di Stato italiano con cedole non indicizzate e con durata residua del tutto simile ( il BTp in scadenza il prossimo 1 maggio 2023 per esempio) il bottino sarebbe stato meno della metà: circa 1.072 euro, che equivalgono a un rendimento lordo dell’ 8,4% per il periodo e di appena l’ 1% su base annua.

Il raffreddamento dei prezzi al consumo che tutti si augurano potrebbe riaprire quindi la sfida convenienza in termini relativi con altri strumenti di debito del Tesoro. La funzione per cui il BTp Italia è stato pensato ormai 11 anni fa, garantire cioè al detentore il recupero della perdita del potere di acquisto determinato dall’inflazione italiana, resta però più che mai di attualità.

09/04/23 Forbes: come il laddering ( scaletta) riduce i rischi

Riporto una parte dell’atricolo di Forbes che spiega come per un risparmiatore prossimo alla pensione sia meglio costruirsi una scaletta di obbligazioni piuttosto che comperare un fondo o un ETF. Giusto quello che anche io sostengo...

Il resto del (lungo) articolo lo tralascio perché è ovviamente tarato sui prodotti e e gli intermediari americani

….. le obbligazioni detenute tramite fondi comuni o negoziati in borsa sottopongono gli investitori al rischio di mercato, analogamente al caso di SVB. Se possiedi un ETF obbligazionario, prenderai un colpo quando altri investitori venderanno le loro partecipazioni in un mercato al ribasso, costringendo i manager a liquidare una parte dei loro portafogli a prezzi ridotti. Questo è quello che è successo nel mercato obbligazionario l’anno scorso, poiché la Federal Reserve ha ritirato parte dello stimolo fornito all’economia durante la pandemia di Covid-19. I tassi di interesse sono aumentati e i fondi obbligazionari sono crollati.

Gli Investitori in iShares U.S. l’ETF obbligazionario aggregato (AGG), ad esempio, un veicolo da 87 miliardi di dollari che offre un portafoglio diversificato di debito investment grade, ha visto un calo del 13% per il 2022 su base di rendimento totale. Invece di generare un reddito a basso rischio, il fondo ha preso un grande morso dal capitale degli investitori dopo aver avuto un rendimento dell’1,7% l’anno prima.

Un modo per evitare questo scenario è prendere una fetta di risparmi per la pensione e investire direttamente in obbligazioni. Sei ancora a rischio di una perdita di capitale, o di un guadagno, a seconda del prezzo di negoziazione dell’attività, ma il valore alla scadenza, di solito 1.000 o 5000 dollari, è noto. Un colpo di scena che può aiutare le persone a pianificare le spese è quello di creare quella che viene chiamata una scalettatura: un portafoglio di obbligazioni che maturano a intervalli regolari per un periodo, ad esempio, da uno a 10 anni e forniscono un flusso di reddito definito in quel periodo di tempo. Man mano che ogni obbligazione matura, il capitale restituito può essere reinvestito per il futuro, evitando perdite di mercato e appianando gli effetti delle variazioni dei tassi di interesse.

“Se ho una finestra di 10 anni in cui so di essere completamente al sicuro dal dover vendere qualsiasi cosa se i mercati non vanno nella giusta direzione, questo è un ottimo posto dove stare”, dice James St. Aubin, chief investment officer di Sierra Mutual Funds e Ocean Park Asset Management, a Santa Monica, California.

20/03/23 Corriere Economia: BTP futura

Grazie Gianni,ben spiegato il meccanismo dei btp