DiBill AlpertFollow eNeal TemplinFollow

QUI per leggere anche l’intervista al gestore di Barron Real Estate

Gli affari di Paul McDowell hanno visto giorni più felici. Gestisce Orion Office REIT, una società immobiliare che possiede 81 immobili con un tasso di occupazione dell’88%. Ma lo smart working ha danneggiato i profitti e la domanda di nuovi uffici. Da quando è andato in borsa alla fine del 2021, le azioni di Orion sono diminuite del 74%. “Essere nel settore degli uffici non è necessariamente il posto più facile dove stare”, ha detto McDowell di Orion (ticker: ONL) in una recente conferenza sugli investimenti a New York, guardando il suo pubblico scarso.

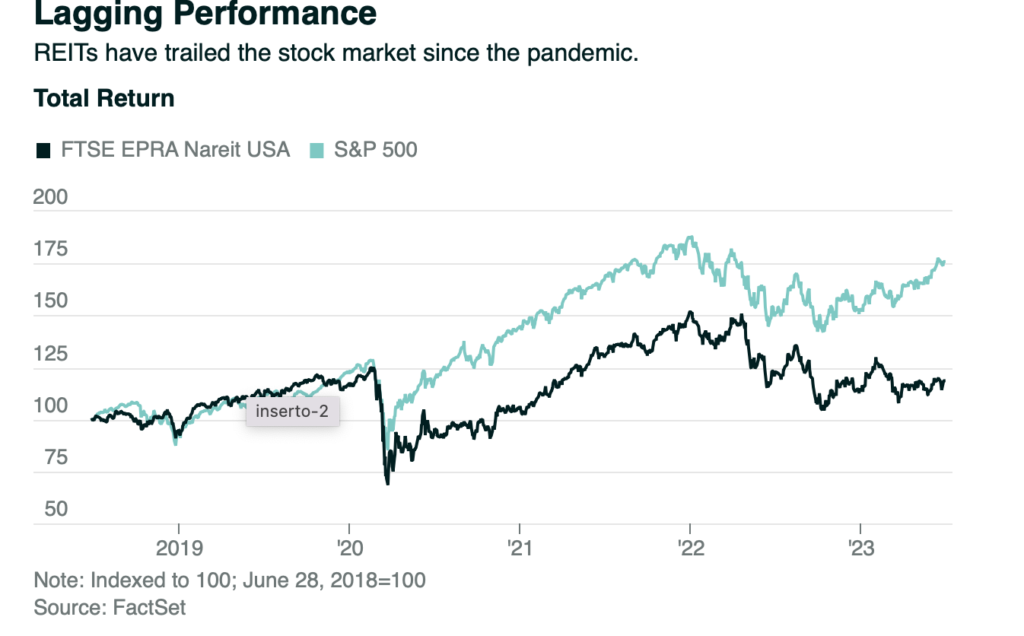

Il grande dibattito nel settore immobiliare è se gli edifici per uffici vacanti in molte città si riempiranno mai. I posti vacanti hanno raggiunto quasi il 25% in città come San Francisco e Chicago. Le azioni immobiliari degli uffici sono in calo del 50% rispetto ai massimi pre-Covid, mentre il settore REIT ha perso il 9,5% nell’ultimo anno rispetto al guadagno del 14,5% dell’S&P 500.

Ma gli uffici sono ora solo il 3,4% del mercato pubblico da 1 trilione di dollari per i fondi di investimento immobiliare, o REIT. Lo spazio REIT più ampio non è così problematico. Con le valutazioni basse, ci sono affari tra le macerie.

Alcuni settori sono fiorenti, tra cui le proprietà di magazzino/logistica e i centri dati. I proprietari di appartamenti stanno godendo di una sana domanda di affitti, poiché gli acquirenti di case rimangono scoraggiati da mutui del 6,5% con pagamenti mensili medi che sono raddoppiati a quasi 3.000 dollari dall’inizio del 2022, secondo il capo economista dell’Apollo Group Torsten Slok.

Anche il settore uffici offre opportunità. Alcune aree Sunbelt e suburbane stanno vedendo un’occupazione e affitti sani. I REIT degli uffici, sebbene in difficoltà, sono ora profondamente a sconto. Lo smart working potrebbe essere qui per restare, ma le aziende stanno spingendo i lavoratori a tornare. I dati recenti mostrano che le offerte di lavoro per lavori da casa si sono appiattite.

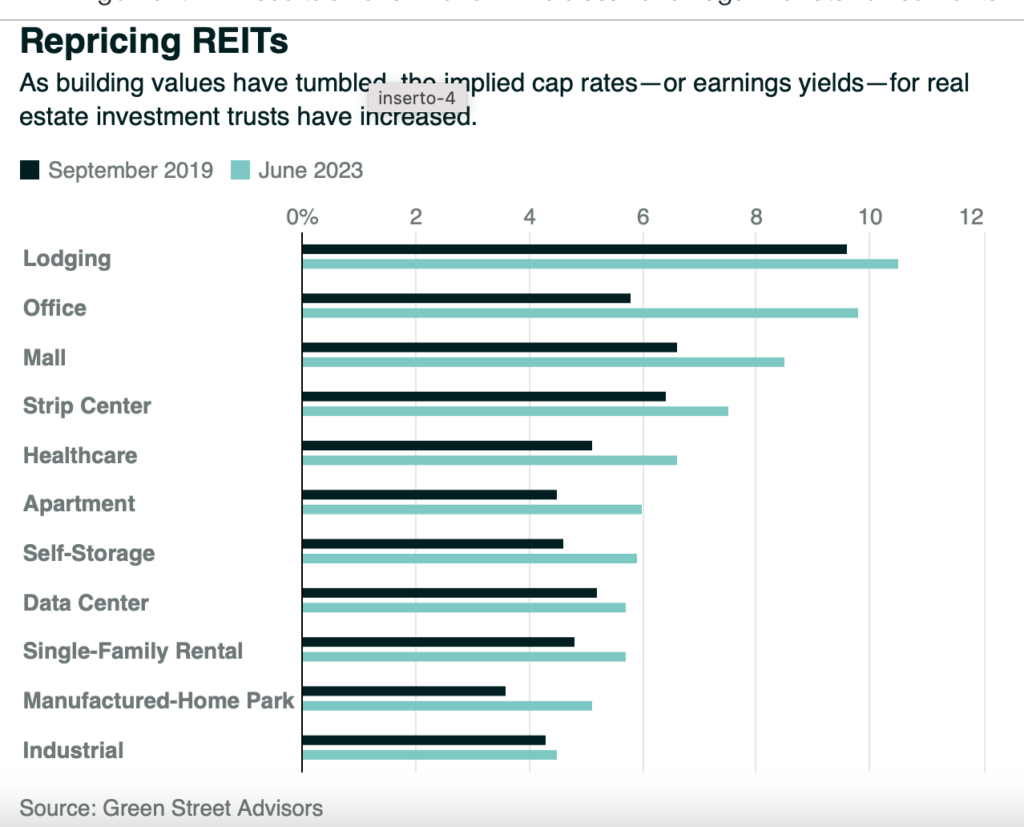

La svendita ha prodotto valutazioni più economiche e rendimenti da dividendi più elevati. I REIT, che devono pagare quasi tutti gli utili imponibili come dividendi, producono una media del 4,1%, circa il doppio di quello dell’S&P 500. Dopo una grande correzione, i REIT sembrano anche più economici su misure di valore come il tasso di capitalizzazione o il “tasso di capitalizzazione”, che è come un rendimento degli utili sulle proprietà in affitto. I tassi di capitalizzazione ora sono in media di quasi il 7%, rispetto al 5,5% prima della pandemia, secondo la società di analisi immobiliare Green Street Advisors.

I prezzi di vendita riflettono il fatto che le condizioni non sono ancora favorevoli. Una recessione potrebbe essere prossima. La Federal Reserve non ha detto di aver fermato l’aumentato i tassi. E pochi dei banchieri che fanno prestiti immobiliari stanno ricevendo richieste, congelate da tassi più alti, standard di prestito più severi e timore per le sofferenze, preoccupazioni che la Fed ha evidenziato in un recente rapporto sulla stabilità finanziaria.

“La cosa più sorprendente in questo momento è il delta tra i fondamentali sul campo, che sono abbastanza buoni, e le condizioni di prestito, che sono piuttosto strette”, afferma Cedrik Lachance, capo della ricerca di Green Street Advisors. “I prestatori non vogliono toccare palla in questo momento”.

Eppure le azioni immobiliari sono abbastanza sensibili ai dati economici, rifiorendo quando gli indicatori principali girano al bello. E rispetto agli immobili privati, che non hanno corretto tanto, il mercato pubblico sembra economico, secondo l’economista Ed Pierzak della National Association of Real Estate Investment Trusts.

Queste aziende stanno resistendo alla recessione e potrebbero essere vincitrici man mano che le condizioni migliorano.

All’inizio del 2023, il tasso di capitalizzazione per i REIT pubblici era più del 15% al di sopra degli immobili privati, dice Pierzak. Anche i rendimenti totali dei REIT sono diminuiti di quasi il 40% rispetto ai rendimenti delle proprietà dei privata dal 2022 al 2023, la più grande divergenza in quattro decenni. Le lacune di tale portata tendono a chiudersi entro un anno, poiché i tassi di cap e i rendimenti convergono, dice, fornendo un potenziale vento in poppa per le azioni REIT.

Il debito sembra anche gestibile per i REIT quotati in borsa. Ha una media del 34% delle attività, più basso rispetto al 65% durante la crisi finanziaria del 2008-09. Circa tre quarti di quel debito sono obbligazioni non garantite o prestiti bancari, lasciando i REIT in gran parte liberi da obblighi ipotecari. E quasi il 90% del debito REIT è a tasso fisso, con scadenza in una media di sette anni. Questo dà un po’ di spazio per respirare. Tutto sommato, i bilanci REIT possono resistere allo stretto ambiente di credito di oggi.

Un ottimista è Willy Walker, CEO della società di finanziamento immobiliare commerciale Walker Dunlop (WD). La società è stata colpita duramente; Wall Street vede i suoi utili per azione a circa 4,90 dollari quest’anno, in calo rispetto a un picco di 8,15 dollari nel 2021. Ma dopo un magro 2023, il gruppo commerciale Mortgage Bankers Association si aspetta un rilancio dei nuovi prestiti l’anno prossimo. Walker osserva che la sua azienda non ha rivisto il suo obiettivo di aumentare le entrate del 50% entro il 2025.

“Il mercato sta progredendo a un ritmo lento”, dice. “Ma rimaniamo concentrati sul raggiungere quei numeri”.

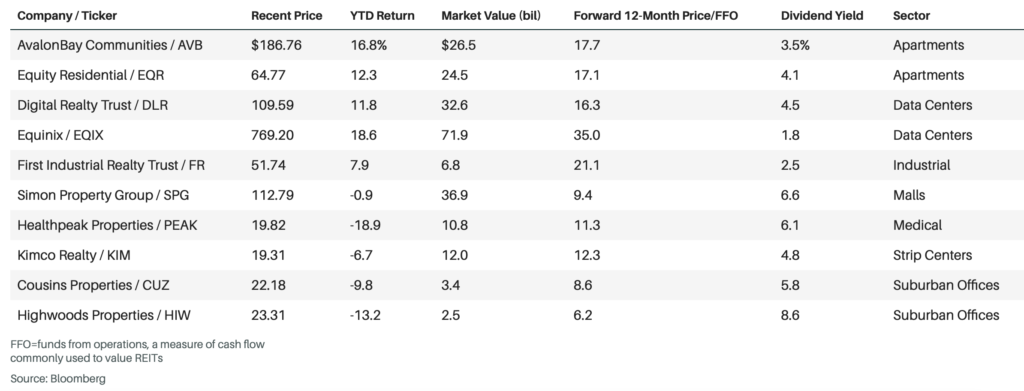

Un modo per investire è con un approccio a bilanciere: abbinare azioni a più alto rendimento nelle aree duramente colpite con quelle che non sono così economiche ma hanno forti tendenze di crescita e potenziale di plusvalenze. Ecco uno sguardo ad alcuni settori REIT chiave e alle prospettive al loro interno.

Ufficio

Alcuni dei valori più scontati ora sono nei REIT in ufficio, in parte perché gli indicatori principali sembrano ancora deboli in molte grandi città. Circa il 18% degli spazi per uffici era vacante alla fine del primo trimestre, leggermente in aumento rispetto al tasso di posti vacanti di dicembre, secondo la società di leasing CBRE. A Manhattan, con un tasso di posti vacanti del 15,5%, la mappa è costellata di torri per uffici che sono rimaste indietro nei pagamenti o vendute in perdita.

Perché andare a pescare il fondo? Perché le azioni potrebbero ora essere completamente scontate. Sulla base di una misura immobiliare del flusso di cassa chiamata funds-from-operations, o FFO, i REIT dell’ufficio vengono scambiati a nove volte le stime del prossimo anno. Questo è solo il 55% dell’S&P 500, utilizzando la misura analoga degli utili prima di interessi, tasse, ammortamenti e ammortamenti.

“Dobbiamo solo essere pazienti e farci strada attraverso di esso”, afferma Owen Thomas, CEO di BXP (BXP), il più grande REIT di uffici quotato in borsa, precedentemente noto come Boston Properties. Mentre le azioni di BXP sono state martellate, in calo del 15% quest’anno dopo un calo del 41% nel 2022, le sue metriche operative non sono male. Ha un tasso di occupazione del 91%. Gli edifici di punta dell’azienda nelle grandi città comandano ancora i migliori affitti e le recenti vendite indicano che questi tipi di proprietà sono richieste. Il REIT di uffici rivale SL Green Realty (SLG) ha visto le sue azioni crescere di quasi il 20% dopo che la società ha venduto metà della sua partecipazione in un edificio di prima qualità di Park Avenue a New York con una valutazione di 2 miliardi di dollari.

Investire ora è un gioco di attesa che la domanda degli uffici in centro rimbalzi. È probabile che i mercati Sunbelt in crescita più rapida si riprendano un po’ più velocemente, secondo Lachance.

Due giochi su quel tema sono Cousins Properties (CUZ) e Highwoods Properties (HIW). Cousins sfoggia un rendimento da dividendi del 6% e uno dei livelli più bassi di debito nel suo settore. Le recenti offerte di leasing dovrebbero riportare l’occupazione ai livelli pre-Covid, dice la società. Highwoods ha anche bassi livelli di debito, senza nessuna scadenza fino alla fine del 2025. Ha aumentato i guadagni per anni aggiornando il suo portafoglio per concentrarsi sulle città di Sunbelt.

“Tutti i REIT vengono dipinti con lo stesso pennello”, si lamenta Ted Klinck, CEO di Highwoods Properties. Nota che Highwoods ha modificato il suo portafoglio. Prevede di acquistare edifici a Dallas, un mercato in rapida crescita, e vendere a Pittsburgh, dove le prospettive sono meno favorevoli.

Residenziale

Mentre i REIT Sunbelt sono preferiti nel mercato degli uffici, sono temporaneamente in disgrazia nel mercato residenziale. Un’ondata di nuovi appartamenti in costruzione in molti mercati meridionali potrebbe smorzare la crescita degli affitti per un anno o due.

L’analista Steve Sakwa di Evercore ISI ama AvalonBay Communities (AVB) e Equity Residential (EQR), due REIT con grandi portafogli nei mercati costieri dove la costruzione di appartamenti è stata limitata. Entrambe le società sono anche considerate buoni operatori di appartamenti e hanno una leva finanziaria moderata o livelli di debito.

Le azioni REIT residenziali sono andate meglio delle azioni degli uffici, quindi i rendimenti dei dividendi rimangono intorno al 3,5% a nomi come Avalon. Le circa 300 proprietà di quella società sono occupate al 96%. Gli affitti e i guadagni per appartamento sono sulla buona strada per aumentare del 5% quest’anno, secondo Sakwa.

Equity Residential è la rete di appartamenti fondata dal pioniere REIT recentemente scomparso Sam Zell. Supervisiona anche circa 300 proprietà, con il 96% occupato e gli affitti che aumentano ampiamente. Equity gode di un bel margine di flusso di cassa del 45% sulle sue proprietà, ma le sue azioni sono scambiate a un multiplo di utili che è inferiore alla media per i REIT residenziali.

Un altro gioco sugli immobili residenziali sono gli affitti single-family. La domanda è stata sana, a causa degli alti tassi ipotecari e di un calo delle case in vendita. A Jonathan Litt, fondatore di Land & Buildings, un hedge fund immobiliare, piace AMH (AMH), un REIT che possiede quasi 59.000 case unifamiliari in 21 stati. “Le persone con bambini non possono stare in un appartamento e non possono comprare una casa, quindi affittano”, dice Litt.

AMH è scambiato a un prezzo elevato/FFO di 21 e produce solo il 2,5%. Ma ha un rapporto di pagamento dei dividendi di circa il 50% di FFO, il che implica molta copertura dei dividendi e spazio per aumentare il suo pagamento. AMH ha un basso debito. È stato anche un titolo vincente. Quest’anno è aumentato del 15%, battendo la media REIT, che ha sovraperformato di otto punti percentuali annualizzati negli ultimi cinque anni.

Centri commerciali

I REIT al dettaglio sono stati strizzati ben bene quando le tendenze dello shopping online si sono accelerate durante la pandemia. Kimco Realty (KIM) gestisce centri commerciali in fila , che sono meno colpiti dall’e-commerce rispetto ai centri commerciali regionali. La nicchia di Kimco sono i centri commerciali ancorati a generi alimentari in sobborghi stabili dell’anello interno. Il CEO Conor Flynn dice a Barron che il lavoro a distanza ha aiutato, poiché i lavoratori costretti a casa tendono a fare più acquisti nei centri commerciali suburbani.

“Stanno andando nei negozi locali più che nei negozi di destinazione”, dice.

I guadagni stanno affondando quest’anno, riflettendo una maggiore spesa per interessi, ma dovrebbe crescere di circa il 4% nel 2024, secondo le stime di consenso. Il rendimento dei dividendi di Kimco è vicino al 5% e sembra coperto da un rapporto di pagamento del 74% del suo FFO rettificato.

Simon Property Group (SPG) è considerato uno dei migliori operatori di centri commerciali, con un tasso di occupazione del 94,4% il 31 marzo, in aumento di un punto percentuale rispetto al periodo dell’anno precedente. Sfoggia anche un bilancio più forte della maggior parte dei REIT dei centri commerciali e rende il 6,6% con un flusso di cassa sufficiente a coprire il pagamento.

Il titolo sembra economico a un prezzo-to-FFO di circa nove volte, osserva Lachance di Green Street. Lo sconto riflette le ansie sulla spesa al dettaglio e dei consumatori. Ma Lachance chiama Simon un “best-in-class operator” con un basso multiplo di azioni che dovrebbe valutare in “qualsiasi tipo di problema che si verificherà”.

Industriale

L’ascesa dell’e-commerce ha alimentato enormi guadagni per i REIT di logistica e di magazzino. Il più grande REIT del paese ora è Prologis (PLD), con un valore aziendale di 140 miliardi di dollari e un sacco di denaro per le acquisizioni, incluso un recente accordo per 14 milioni di piedi quadrati di proprietà acquistate da Blackstone per 3 miliardi di dollari. Eppure Prologis è anche uno dei REIT più costosi sul mercato, con un rendimento relativamente basso del 2,9%.

Meno apprezzato è First Industrial Realty Trust (FR). La sua collezione di centri di distribuzione copre i mercati costieri, che sono le migliori posizioni per tali proprietà. First Industrial ha ampi margini, un bilancio migliore della media e una buona gestione, secondo Lachance. Nelle presentazioni, il REIT nota che le sue proprietà sono piene e gli affitti sono in aumento. Tuttavia, rispetto ad altri REIT industriali di medie dimensioni, il titolo è scambiato con uno sconto maggiore rispetto agli utili operativi e al valore contabile, poiché gli investitori trascurano gli aggiornamenti nel suo portafoglio. Il rendimento del REIT è basso al 2,5%, ma Wall Street vede uno slancio di profitto con FFO che dovrebbe aumentare di circa il 6% quest’anno e il 9% nel 2024.

Assistenza sanitaria

I REIT sanitari possiedono studi medici, case di cura e laboratori di ricerca sulle scienze della vita. Alcune di queste azioni si sono inciampate mentre gli investitori erano preoccupati per i finanziamenti per le start-up biotecnologiche e la pausa della pandemia nelle visite in ambulatorio, anche se quest’ultima tendenza si è invertita, poiché i pazienti tornano per le procedure elettive.

Un REIT sanitario diversificato con un rendimento del 6% è Healthpeak Properties (PEAK). Ha una divisione approssimativamente uniforme di studi medici ed edifici di scienze della vita. Ciò fornisce sia stabilità difensiva che crescita, dice Lachance, che raccomanda il titolo. Negoziando circa 11 volte i guadagni di quest’anno, rispetto a una media REIT sanitaria di 22 volte, il portafoglio di Healthpeak è uno dei più scontati nel suo settore, poiché gli investitori si preoccupano della nuova offerta di spazio life-science in mercati chiave come Boston.

Eppure l’azienda deve affrontare poche scadenze di leasing a breve termine a Boston. Si è ritirato bruscamente sullo sviluppo, per conservare il capitale e catturare prezzi migliori in una recessione. “Quando i fondamentali si trasformano, cosa che inevitabilmente faranno, ci aspettiamo di essere in ottima forma per capitalizzare”, ha detto il CEO Scott Brinker agli investitori ad aprile.

Centri dati

Un’ondata di private equity ha invaso i data center negli ultimi anni, con l’obiettivo di trarre profitto dalle tendenze tecnologiche come il cloud computing e la domanda aziendale di connettività. I data center sono rampe per Internet e i volani che lo fanno ronzare. I tassi di rinnovo del contratto di locazione sono alti, poiché i forti costi del passaggio a un altro sito mantengono la maggior parte degli inquilini al suo posto.

Le fusioni hanno consolidato i REIT dei centri dati, lasciando Equinix (EQIX) e Digital Realty Trust (DLR) al comando di gran parte del mercato. Le azioni Equinix sono state un vincitore in fuga, superando sia Digital Realty che l’S&P 500 per anni. Il digitale è un’idea di valore contrario: viene scambiato con uno sconto del 50% su Equinix, sulla base delle stime FFO, e offre un rendimento del 4,5% rispetto al pagamento dell’1,8% di Equinix.

Il caso di Digital è che potrebbe essere sul punto di colmare quelle lacune. La società ha rafforzato il suo capitale, raccogliendo diversi miliardi dalle vendite di azioni e immobili negli ultimi anni. Le città di tutto il mondo stanno ora limitando le nuove costruzioni di data center. Ciò limita la concorrenza e dà agli operatori storici come Digital più potere di determinazione dei prezzi. “Non è più facile costruire data center”, ha detto il CEO Andy Power in una recente conferenza.

Lachance di Green Street ammette che le azioni Digital sono state un mal di testa. Ma va per un multiplo FFO 2023 di 16 volte, rispetto a 35 volte a Equinix. Con un tasso limite implicito che è più di 1,3 punti percentuali superiore a quello di Equinix, Digital negozia con uno sconto “mostruso”, dice.

I REIT di dati presentano quindi una classica opportunità di bilanciere, con Equinix che offre una crescita del cloud-computing e Digital Realty che offre un rendimento più elevato su un titolo scontato.