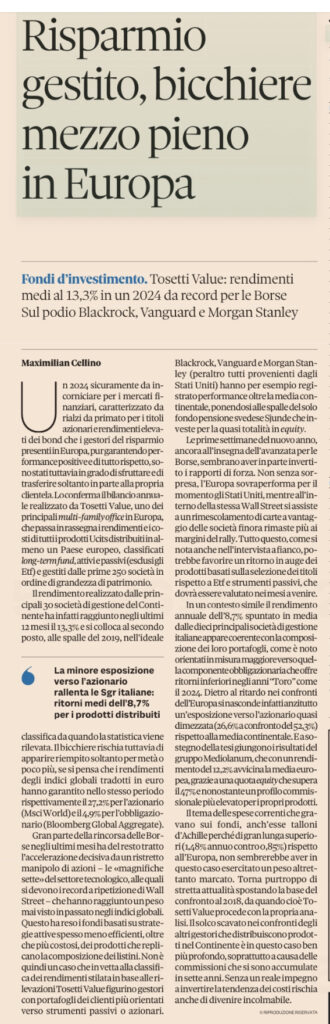

Costi: lo ripeterò fino alla noia! non si può prevedere cosa faranno i mercati: l’unico fattore dove possiamo intervenire sono i costi e i costi sul lungo termine fanno la differenza…

Lo ho ben spiegato qui: Ridurre i costi si può? No si DEVE

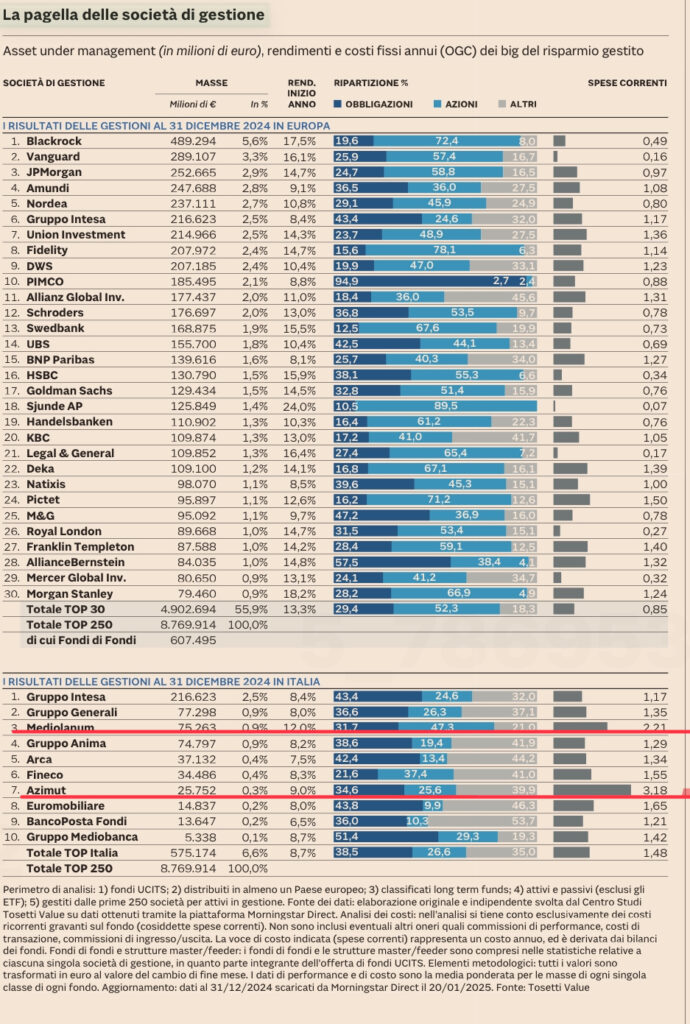

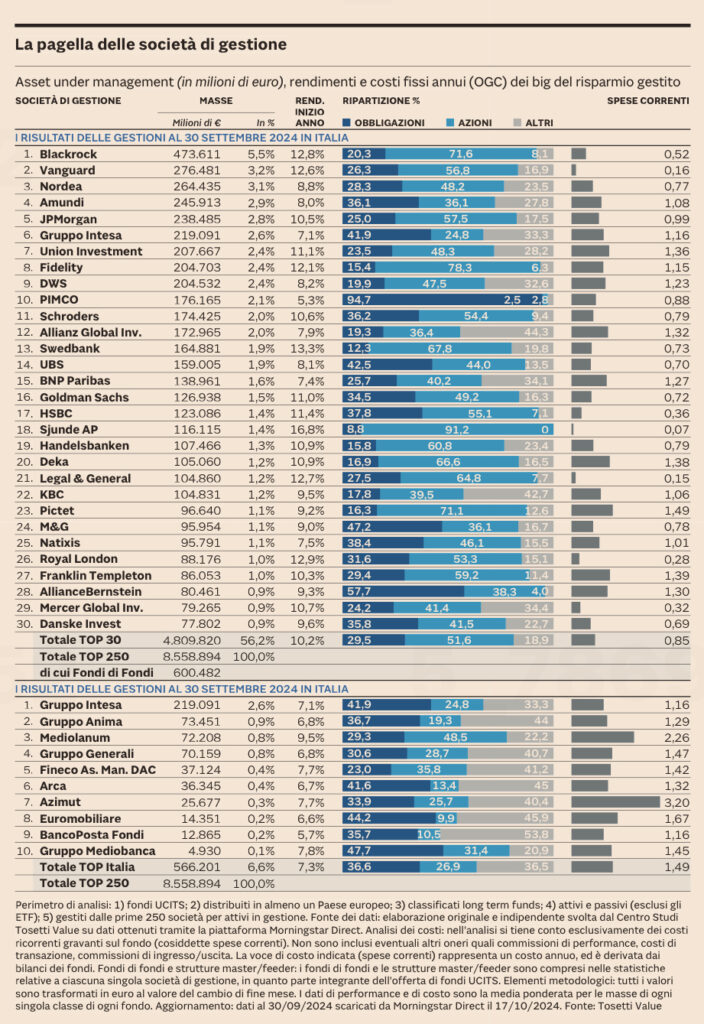

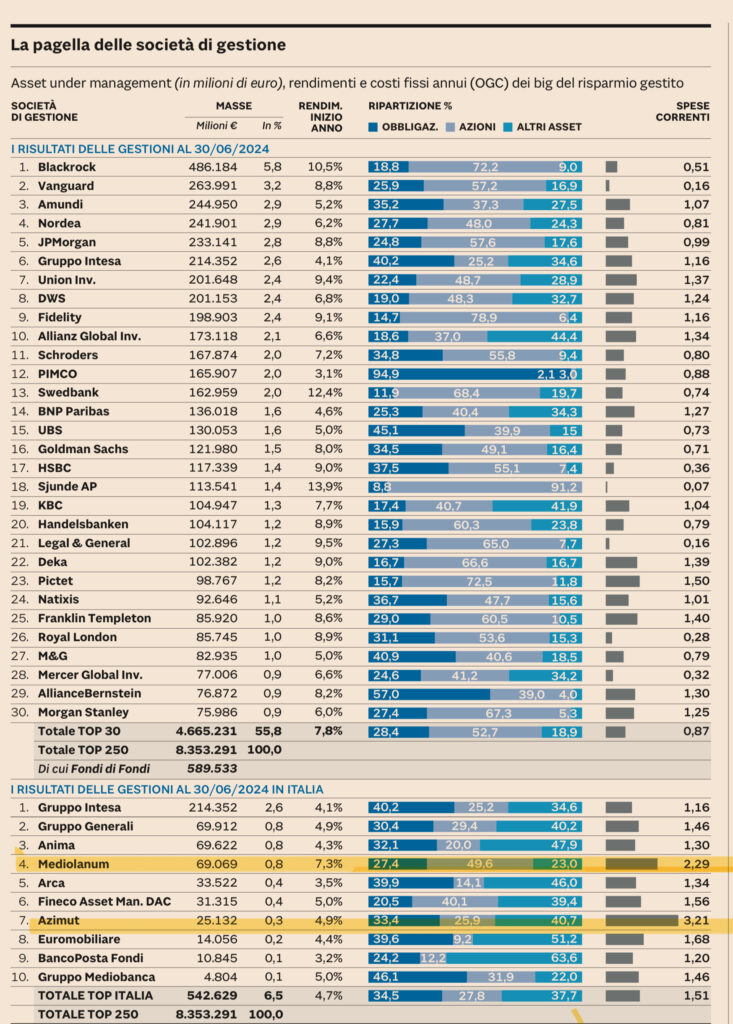

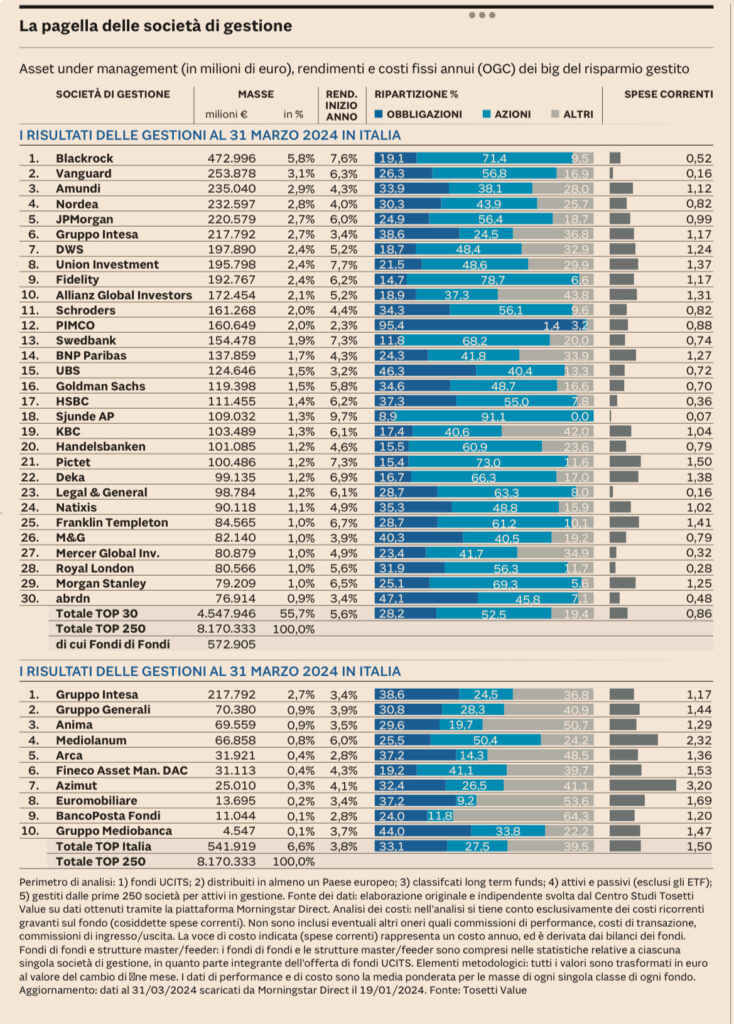

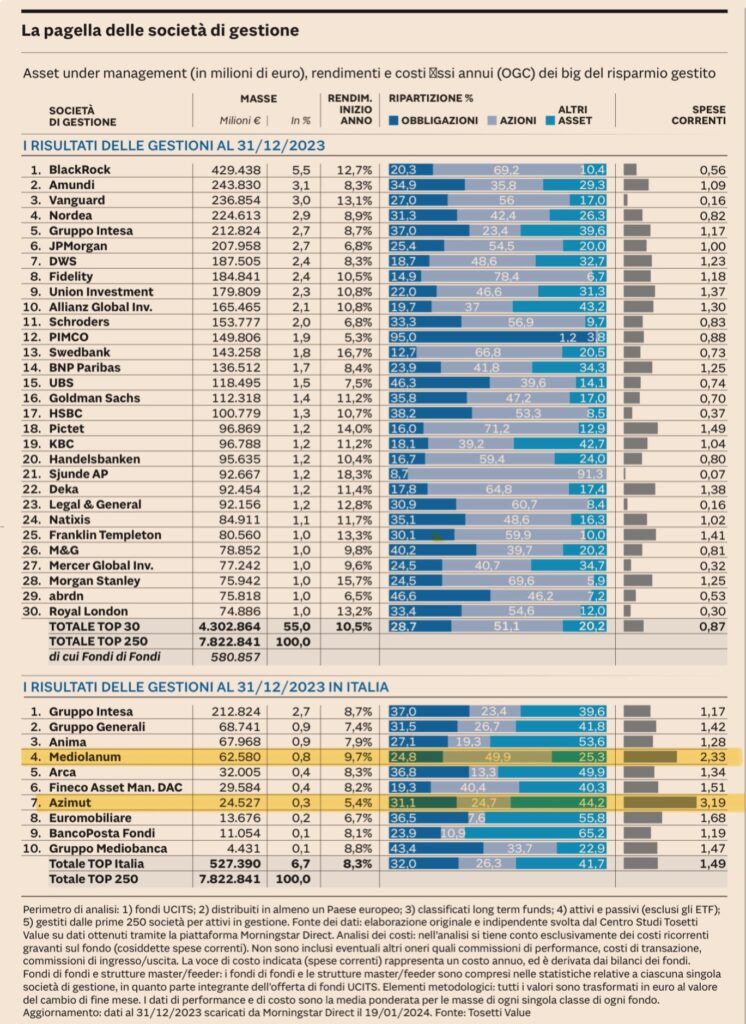

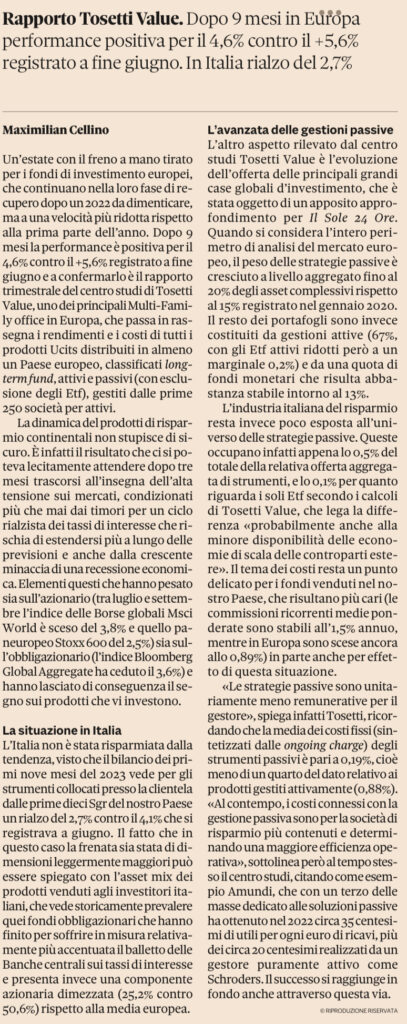

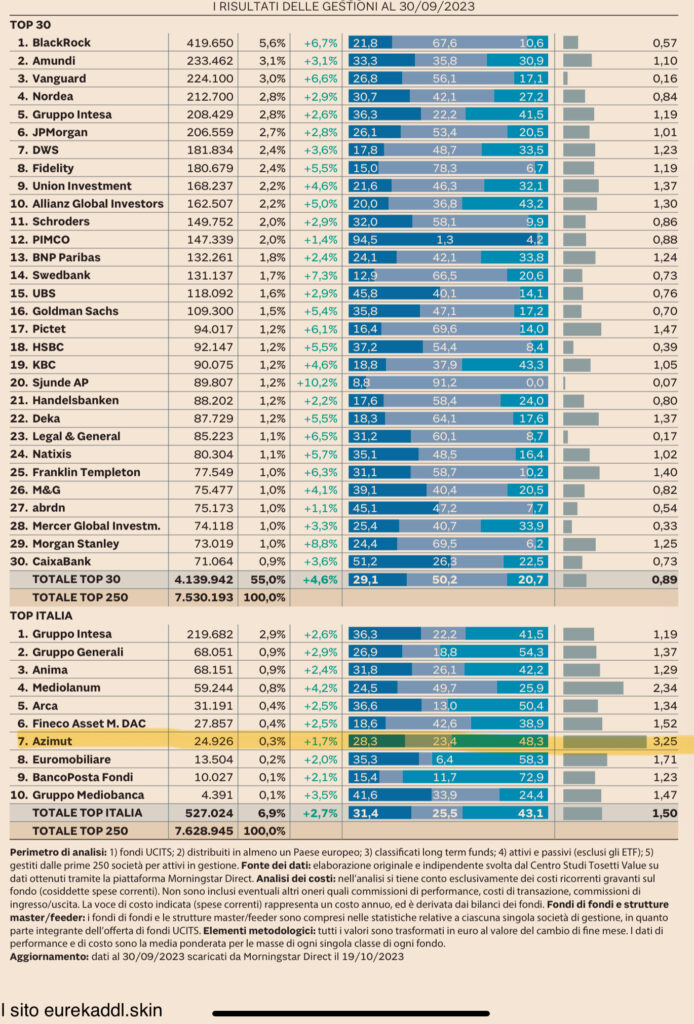

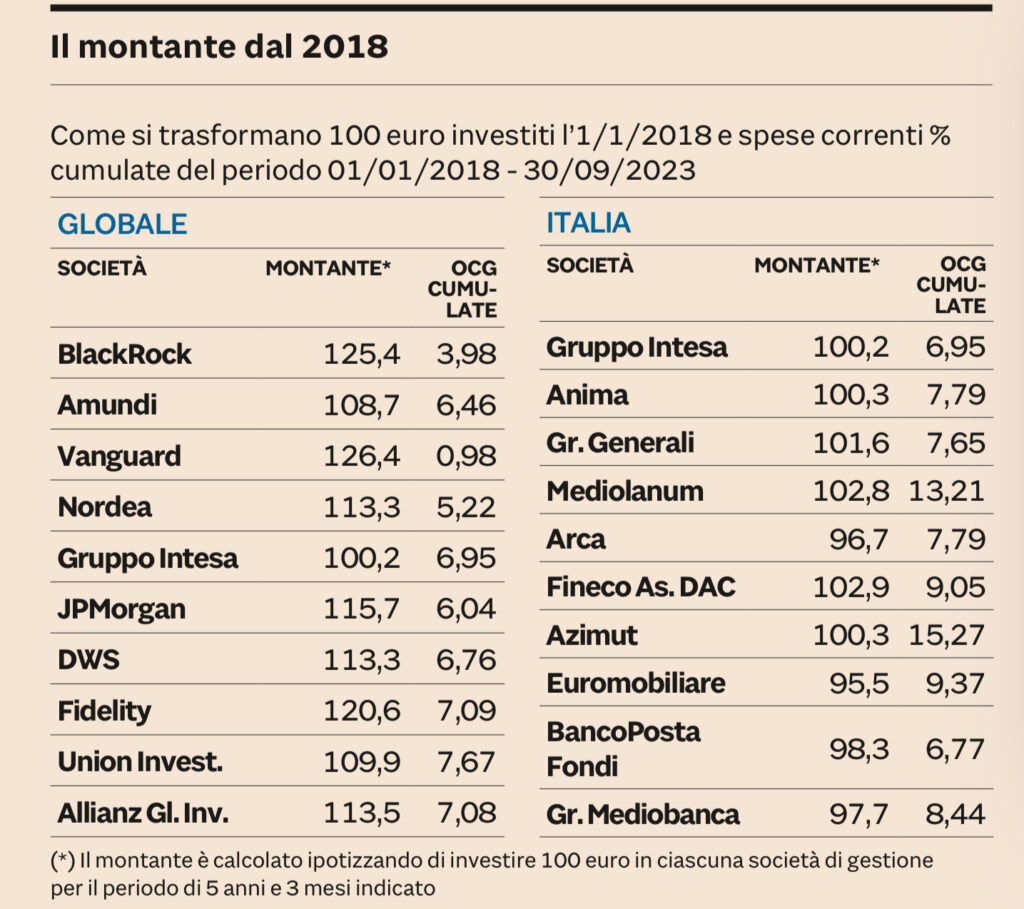

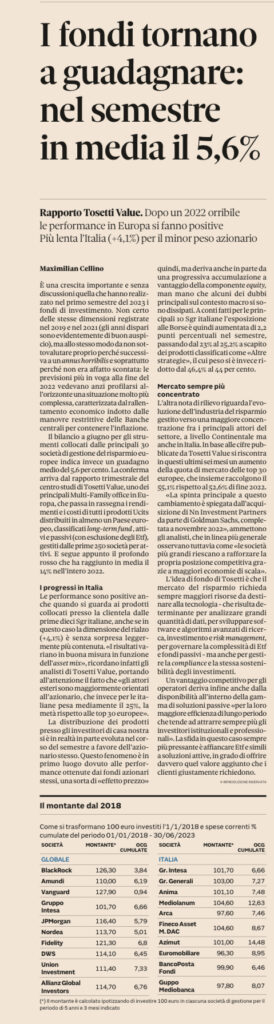

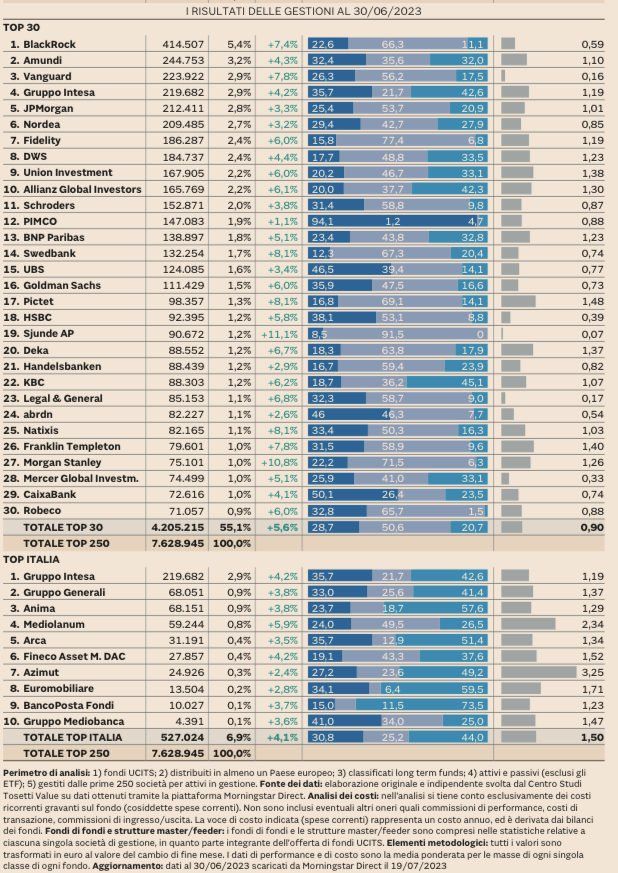

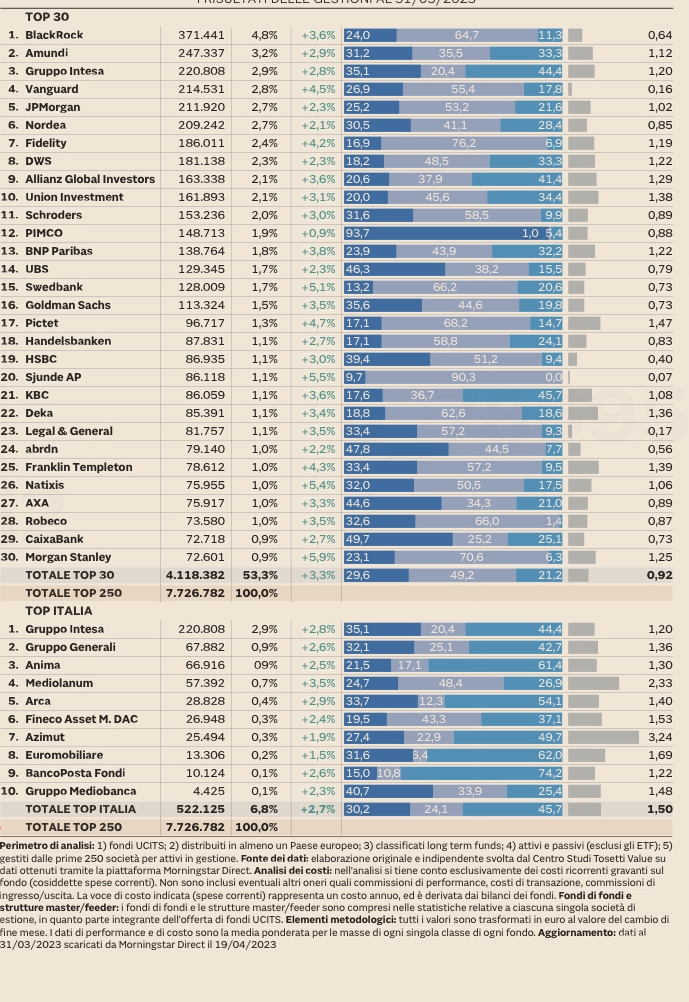

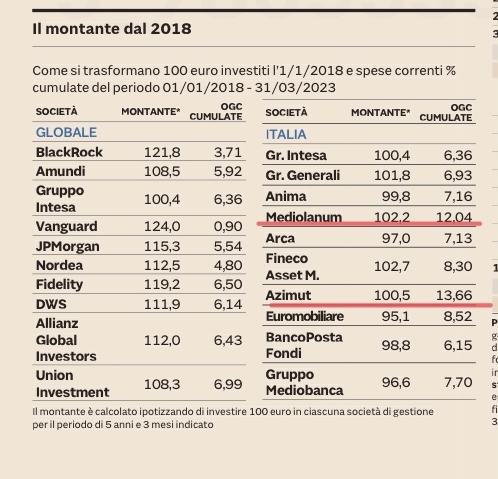

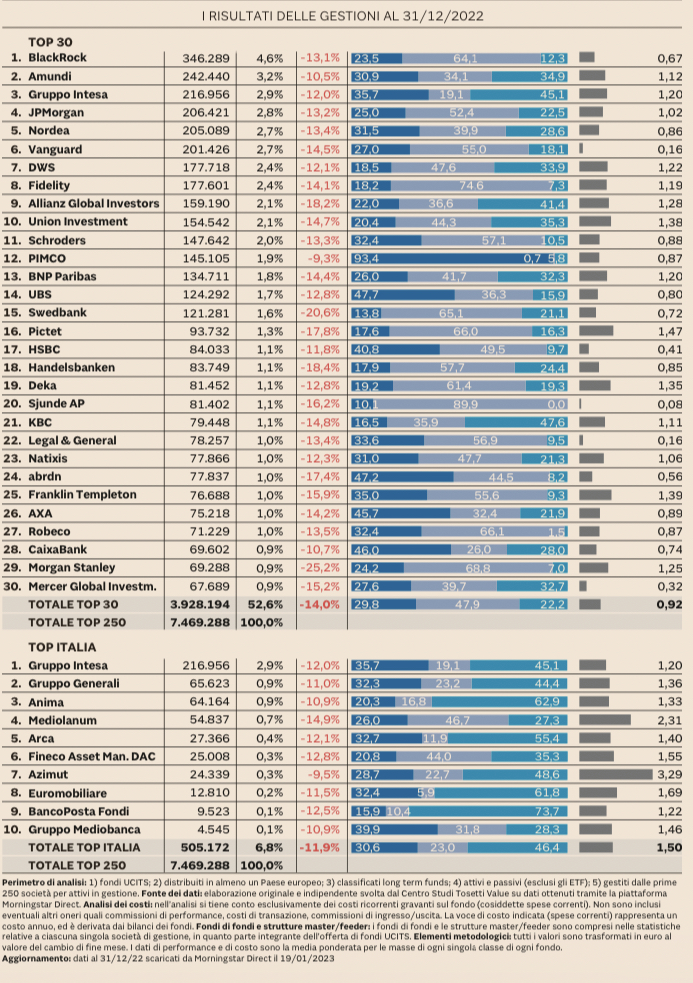

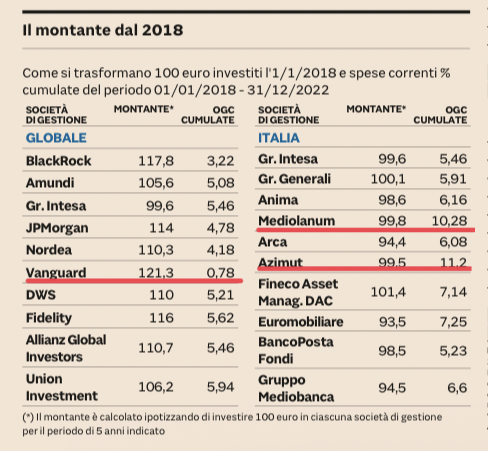

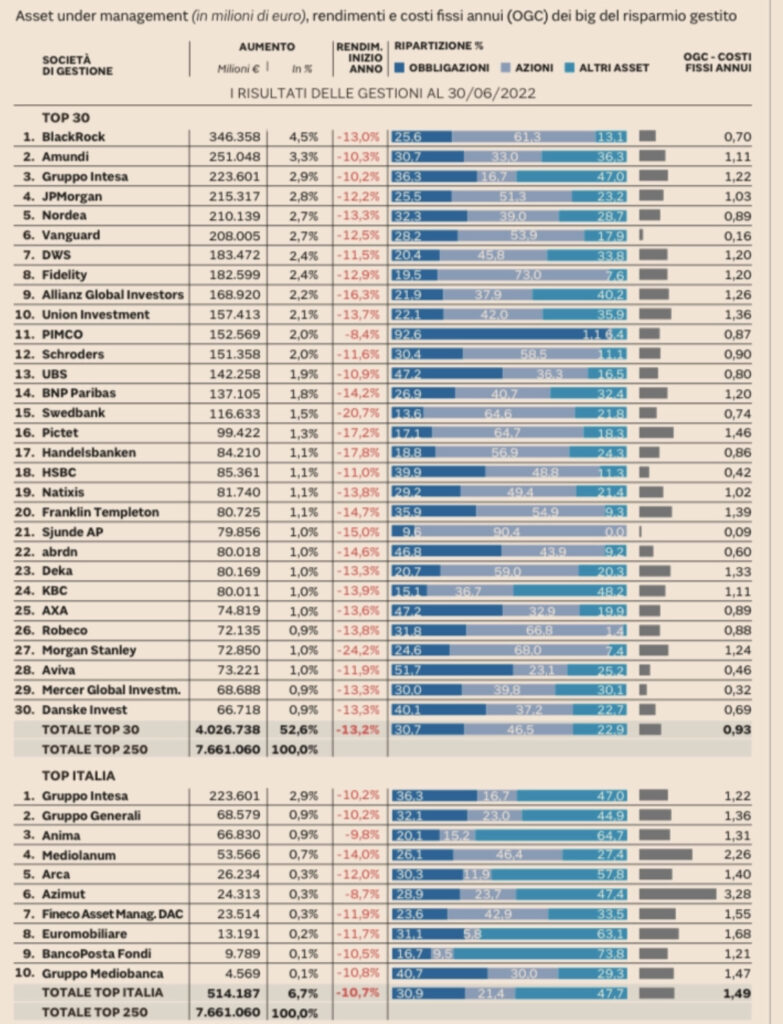

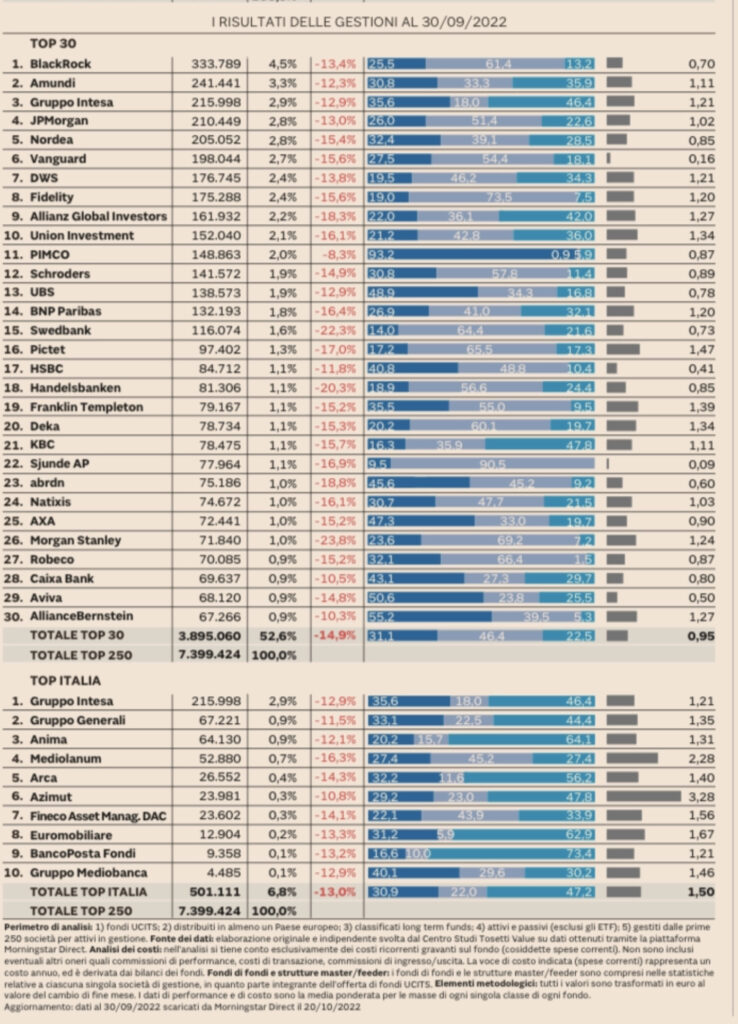

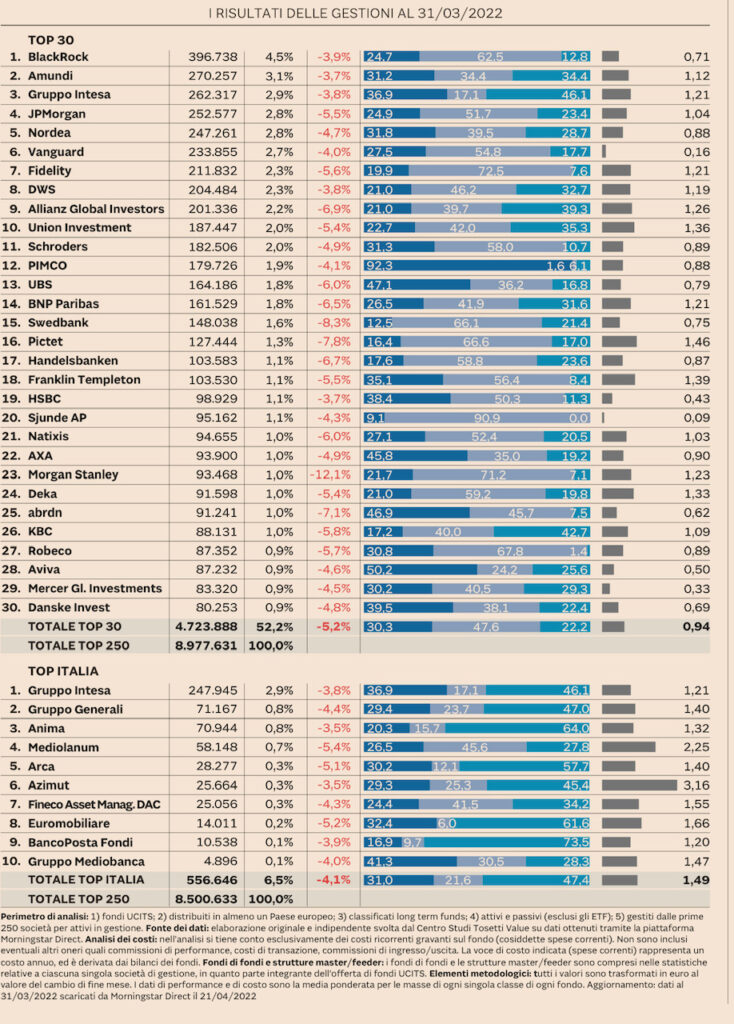

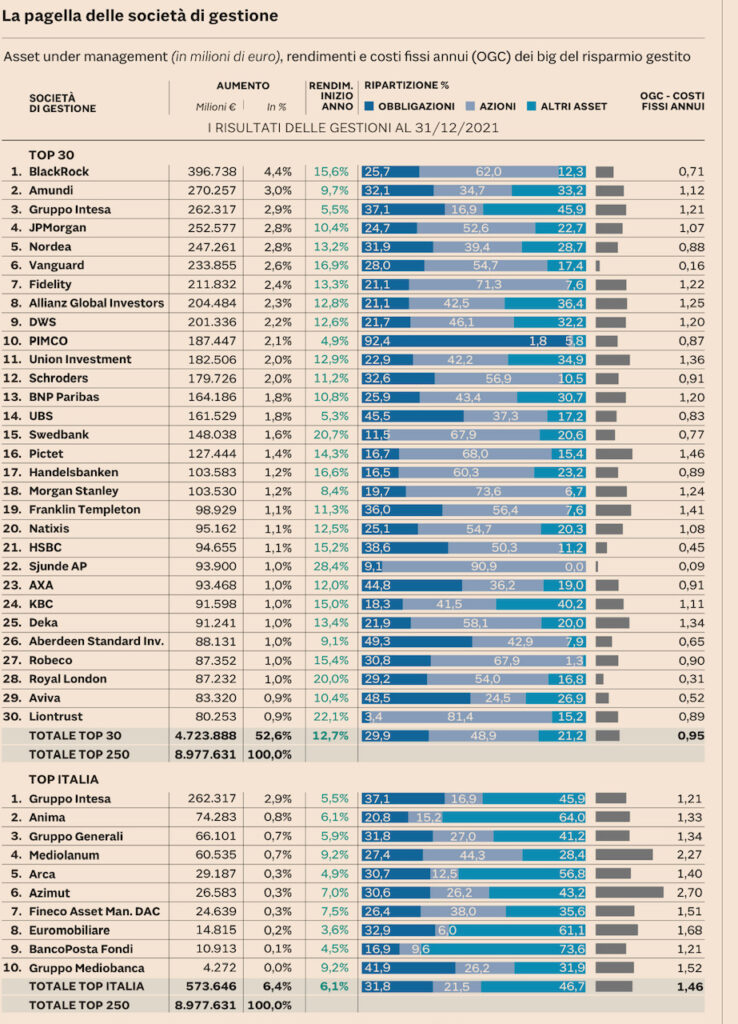

Vi riporto qui le interessanti tabelle che escono periodicamente sul sole 24 ore che danno un resoconto dei rendimenti e dei costi delle principali società di gestione del risparmio attive in Europa e in Italia.

Come vanno interpretati: il rendimento indicato e’ quello globale che il gestore ha portato a casa sul totale dei suoi investimenti e dipende principalmente dal mix az. obb. Ad esempio BlackRock in Europa nel 2022 ha gestito 396 miliardi portando a casa il 15,6% su un mix con molto azionario mentre Pimco su 187 miliardi ha guadagnato il 4,9% perché e’ specializzato sull’obbligazionario.

Ma il dato in assoluto più importante è quello dei costi annui perché i rendimenti sono volatili ma i costi sono certi. E qui si capisce perché le commissioni sul risparmio gestito sono diventate la principale fonte di guadagno delle banche…

09/02/25 Situazione al 31 dicembre 2025

Siamo sempre alle solite: costi alti rispetto alla situazione europea, con due autentiche sconcezze Azimut e Mediolanum (Azimut lo ho constatato de visu: una amica aveva fondi con loro che costavano fino al 4% annuo … ovviamente venduti e sostituiti con ETF).

Quello che non capisco è come i costi confrontati con quelli di tre anni fa sono calati solo marginalmente: speravo che il cambio generazionale e la maggior alfabetizzazione delle nuove leve avesse un effetto calmierante. Evidentemente ha pesato di più la fame di commissioni di banche e reti e i mega budget imposti alla rete…

03/11/24 Situazione al 30 settembre 2024

non aggiungo niente a quanto spiegato nell’articolo

11/08/24: situazione al 30 giugno 2024

siamo alle solite: i costi in Italia calano di poco ma restano sempre comunque troppo alti rispetto a quelli europei. Guardate i “campioni” della categoria Azimut e Mediolanum.

Azimut soprattutto: guardate la tabella a 7 anni. Un investimento ponderato sui loro fondi ha reso complessivamente il 9,10% a fonte di costi pagati del 17,64%. Almeno Mediolanum a fronte dei costi alti un rendimento un poco più decente lo da…

Eppure ogni trimestre sia Mediolanum ma sopratutto Azimut annunciano aumenti di masse ed utili… mistero della psiche umana…

05/05/24 Situazione al 31 marzo 2024

04/02/24 Situazione al 31 dicembre 2023

31/10/23 Situazione al 30 settembre

30/06/23 situazione del primo semestre

31/03/23 situazione del primo trimestre

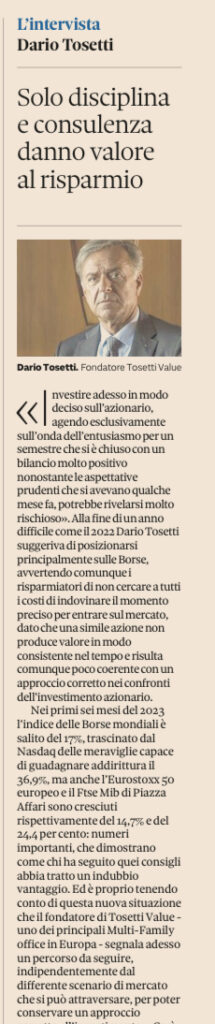

Ripresa dei mercati che ha favorito gli investitori eurocentrici grazie al calo del dollaro rispetto all’Euro. Per una volta tanto le società di gestione italiane non sfigurano nonostante il peso dei costi

31/12/22 aggiornamento a fine anno

Anno orribilis dove sono crollati sia le obbligazioni che le azioni quindi non c’e’ stata diversificazione che tenga: e il povero risparmiatore è uscito con le ossa rotte. Per interpretare le tabelle va tenuto conto che rappresentano una media pesata. non e’ che se uno ha comperato un fondo BlackRock ha perso il 13,1%. quello e’ il risultato se avesse comperato tutti i fondi di BK secondo il loro peso.

30/09/22 articolo sul Sole 24 Ore del 6/11

Pubblico i dati aggiornati al secondo e terzo trimestre. Per interpretarli valgono le considerazioni già scritte per la precedente analisi: il dato è statistico ottenuto facendo la media del rendimento dei singoli prodotti della casa ponderato per le rispettive masse. Cerco di spiegarmi con un esempio: supponiamo che BlackRock abbia solo due fondi uno di 1 miliardo che ha perso il 10% e un’altro di 100 milioni che ha guadagnato il 10% : il rendimento complessivo o meglio la perdita riportata in tabella non sarebbe 0% ma – 9%. Ripeto la statistica è come il famoso pollo di Trilussa: difficilmente un risparmiatore ha avuto una perdita esattamente uguale. Visto i tempi ha comunque perso 🙁 ma parafrasando Tolstoi se quelli che guadagnano sono felici uguale, chi perde e’ infelice ognuno a modo suo….

Come spiega bene l’articolo stavolta i poveri risparmiatori hanno preso legnate da tutte le parti: è stata una tempesta perfetta e tanto per cambiare il fatto che i prodotti italiani siano mediamente più cari non di certo aiutato…

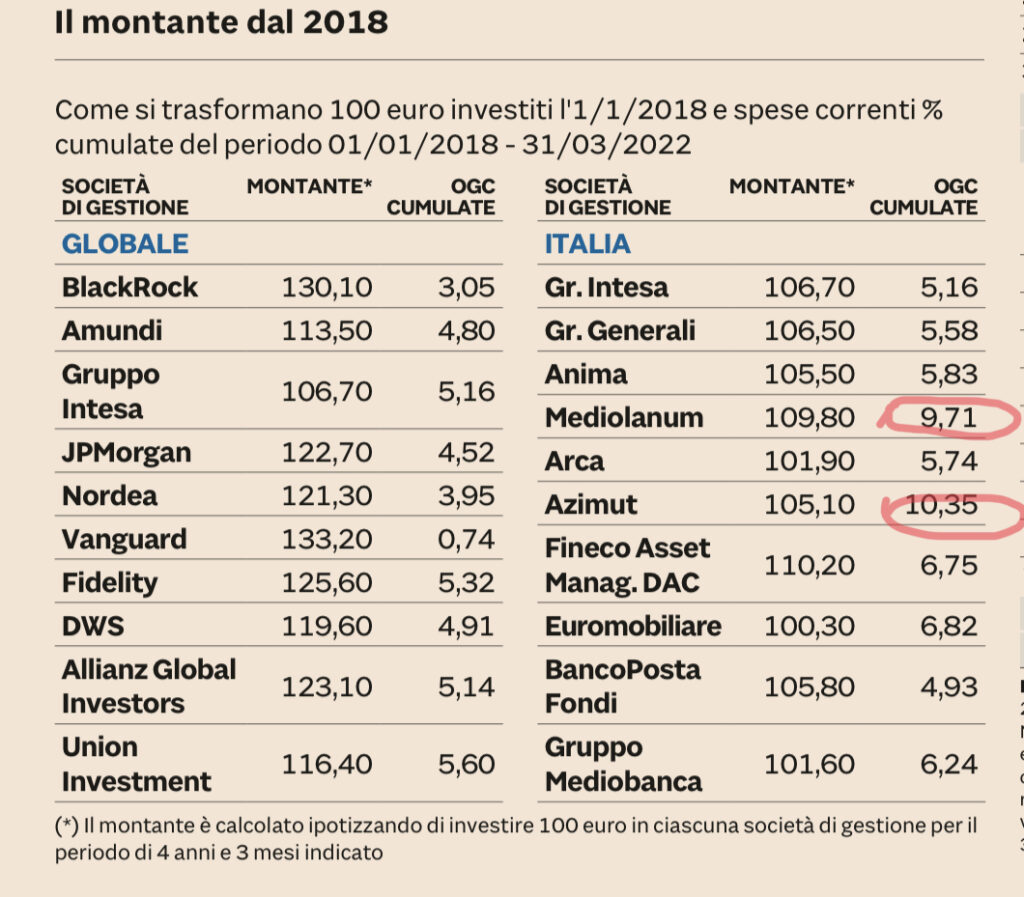

L’ultima tabella è impietosa: i risparmiatori che avessero sottoscritto il 1 gennaio 2018 un mix ponderato dei prodotti dei principali gestori italiani sarebbero TUTTI in perdita, ma lo stesso non si può certo dire delle società che nel periodo hanno incassato lucrose commissioni….. Mediolanum e Azimut in testa…

31/03/22 aggiornamento

Come vanno interpretati: il rendimento indicato e’ quello globale che il gestore ha portato a casa sul totale dei suoi investimenti e dipende principalmente dal mix az. obb. Ad esempio BlackRock in Europa nel 2022 ha gestito 396 miliardi portando a casa il 15,6% su un mix con molto azionario mentre Pimco su 187 miliardi ha guadagnato il 4,9% perché e’ specializzato sull’obbligazionario.

Ma il dato in assoluto più importante è quello dei costi annui perché i rendimenti sono volatili ma i costi sono certi. E qui si capisce perché le commissioni sul risparmio gestito sono diventate la principale fonte di guadagno delle banche…