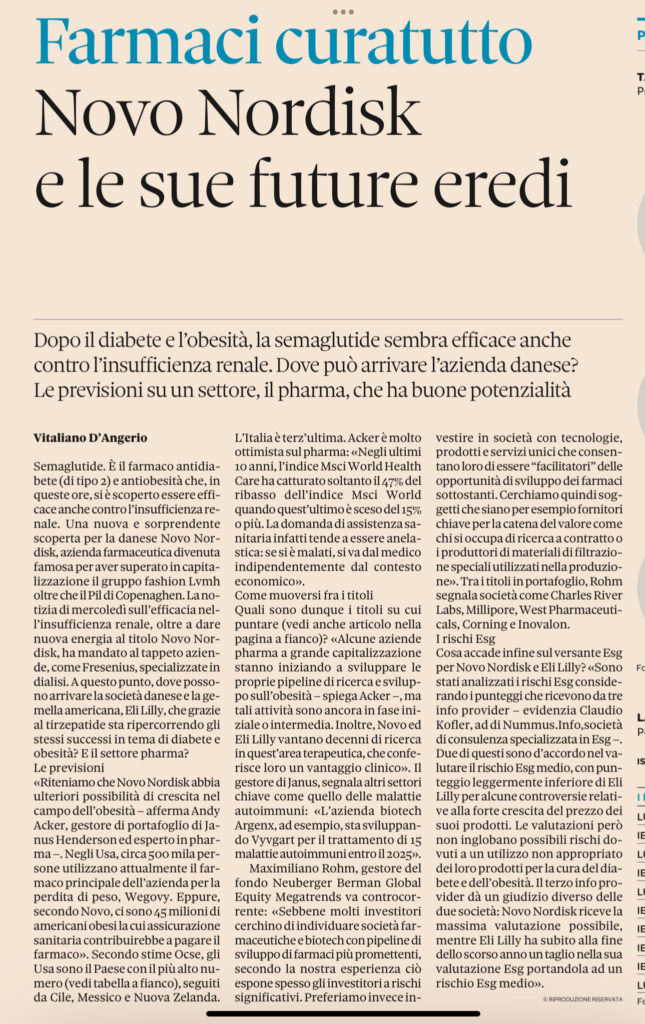

20/12/24 Barron’s: Le azioni di Novo Nordisk crollano per i dati deludenti del farmaco per l’obesità. E’ una vittoria per Eli Lilly.

Per più di un anno, Novo Nordisk ha detto al mondo che si aspettava una perdita si “almeno il 25%” del peso corporeo grazie il suo farmaco sperimentale CagriSema,

Si scopre che l’azienda aveva torto.

Venerdì, Novo ha pubblicato i risultati di un ampio studio di fase 3 del farmaco. I pazienti hanno perso solo il 22,7% del loro peso corporeo, in media, dopo circa un anno e mezzo.

C’erano alcune rughe nei dati che suggeriscono che il farmaco potrebbe essere migliore di quanto sembri, e Novo dice che ha ancora intenzione di chiedere alle autorità di regolamentazione di approvare il farmaco. Ma quel tasso del 22,7% è circa la stessa efficacia di Zepbound, il farmaco di Eli Lilly per la perdita di peso che è già sul mercato, hanno scritto gli analisti venerdì presto.

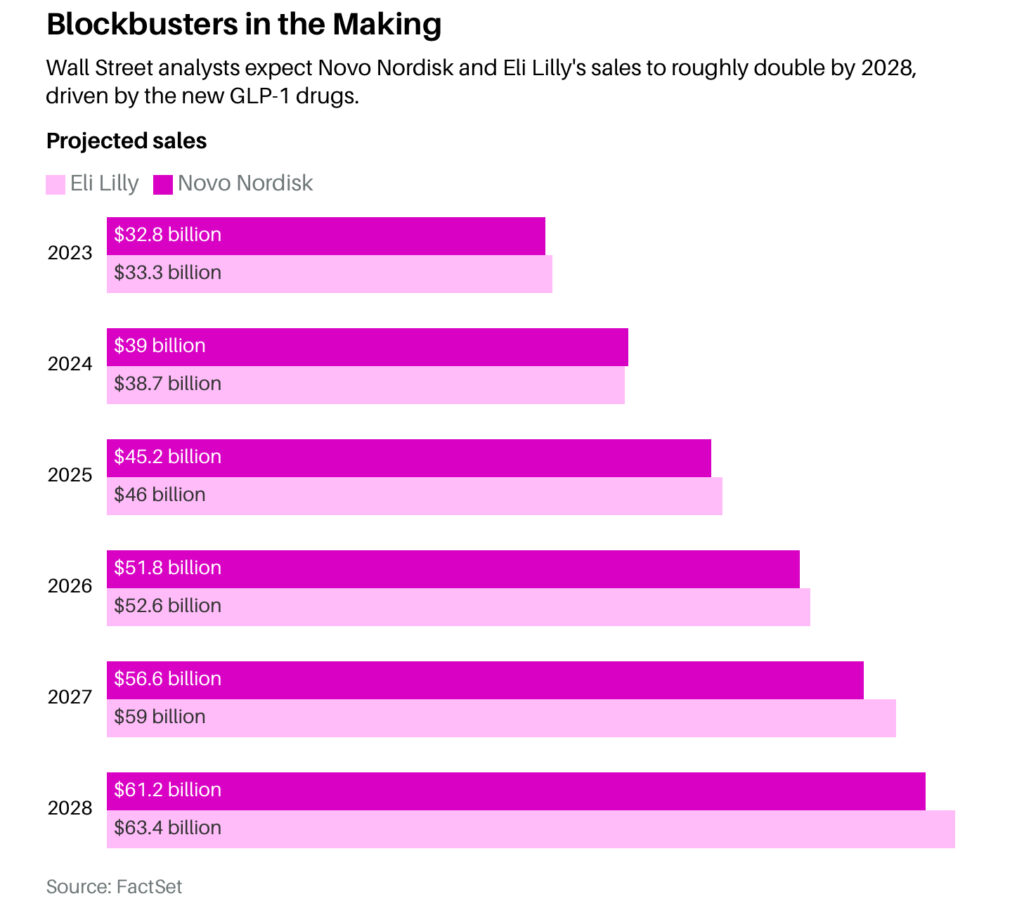

Ciò sta minando gravemente le aspettative per le vendite di CagriSema, che gli analisti si aspettavano sarebbero state un passo avanti rispetto a Zepbound. Mentre Wall Street aveva previsto che le vendite di CagriSema avrebbero raggiunto i 15,6 miliardi di dollari all’anno entro il 2029, secondo FactSet, queste stime sono ora molto in discussione.

C’erano complessità nei risultati dello studio. Secondo la progettazione dello studio, i pazienti avevano il controllo sulla dimensione del loro dosaggio di CagriSema e solo il 57,3% dei pazienti con il farmaco ha scelto di aumentare la dose più alta.

Tuttavia, gli investitori non sono interessati alle sfumature. L’ADR di Novo è scesa del 20,5% venerdì presto. Le azioni Lilly sono aumentate del 6,7%.

Gli investitori hanno anche acquistato azioni di biotecnologie incentrate sull’obesità, secondo l’apparente teoria che avrebbero beneficiato dei risultati di CagriSema. Le azioni di Viking Therapeutics sono aumentate dell’8,8%, mentre le ADR di Structure Therapeutics sono aumentate dell’1,2%.

Più di ogni altra cosa, il risultato sembra consolidare la posizione di leader di Lilly nel mercato dell’obesità. Zepbound di Lilly ha già mostrato un’efficacia migliore rispetto al farmaco Wegovy attualmente disponibile di Novo in uno studio testa a testa. Oltre a Zepbound, Lilly ha una pipeline di promettenti risorse per la perdita di peso che includono la pillola orfoglipron e retatrutide.

In una dichiarazione a Barron’s, Novo ha detto che prevede ancora di presentare CagriSema per l’approvazione normativa “verso la fine del 2025”.

La società ha anche detto che prevede di avviare una nuova prova di CagriSema nella prima metà del prossimo anno. In quello studio, l’azienda lavorerebbe per migliorare il modo in cui il dosaggio di CagriSema che i pazienti assumono viene aumentato, ha detto.

“La perdita di peso del 22,7% è significativamente superiore a quella di Wegovy e alla pari con i migliori trattamenti della categoria”, ha detto Novo. “Lo studio ha permesso riduzioni della dose e sono stati raggiunti risultati statisticamente significativi anche se solo il 57% dei pazienti con CagriSema ha raggiunto la dose più alta”.

CagriSema è una combinazione di semaglutide, il medicinale venduto con i marchi Ozempic e Wegovy, e cagrilintide, un altro farmaco. I due ingredienti funzionano in modo diverso l’uno dall’altro e si pensava che la loro azione fosse complementare.

Nello studio, i pazienti che hanno ricevuto solo semaglutide hanno perso il 16,1% del loro peso corporeo, secondo un metodo di analisi statistica, mentre i pazienti con cagrilintide da solo hanno perso l’11,8%. Ma il tutto si è rivelato essere inferiore alla somma delle sue parti: i pazienti che hanno ricevuto CagriSema, la combinazione dei due farmaci, hanno perso in media il 22,7% del loro peso corporeo.

Novo ha detto che il 40,4% dei pazienti con CagriSema ha perso il 25% del loro peso corporeo o più durante la durata di 68 settimane dello studio.

I risultati arrivano giorni dopo che Novo ha chiuso il complesso e controverso acquisto da 11 miliardi di dollari di tre fabbriche che può utilizzare per aumentare la sua produzione di farmaci GLP-1 nei prossimi anni.

Vengono anche appena un giorno dopo che la Food and Drug Administration ha ufficialmente dichiarato la fine della carenza di anni di tirzepatide, il farmaco che Lilly vende come Wegovy e Mounjaro. Il semaglutide di Novo rimane in carenza.

Negli ultimi mesi, gli investitori sono diventati titubanti sul business della perdita di peso man mano che le complessità e le incertezze aumentano. Quella che una volta sembrava una semplice scommessa su trattamenti per l’obesità altamente efficaci è diventata più complicata di fronte a un mercato aggressivo di copycat legale, tra altri problemi. Prima della svendita di venerdì, l’ADR di Novo era sceso di quasi il 28% dall’inizio di luglio.

Scrivi a Josh Nathan-Kazis a josh.nathan-kazis@barrons.com e Elsa Ohlen all’indirizzo elsa.ohlen@barrons.com

18/12/24 Barron’s: Merck prende in licenza una pillola dimagrante E’ una brutta notizia per le biotecnologie sull’obesità.

DiJosh Nathan-KazisSeguire

Merck ha detto mercoledì di aver preso in licenza una pillola sperimentale per l’obesità GLP-1 da un produttore di farmaci cinese, smorzando le speranze per le biotecnologie incentrate sull’obesità che sembravano essere probabili obiettivi di acquisizione per Merck.

L’accordo con la cinese Hansoh Pharma è un modesto passo da parte di Merck nel mercato dei farmaci da prescrizione più caldo del mondo. Piuttosto che acquistare una biotecnologia multimiliardaria, come molti pensavano, Merck sta pagando 112 milioni di dollari in anticipo per i diritti globali di un farmaco in fase iniziale, con potenziali pagamenti di 1,9 miliardi di dollari.

Merck sta prendendo in licenza i diritti globali per sviluppare, produrre e vendere HS-10535, un agonista del recettore GLP-1 orale a piccole molecole che non è ancora in sperimentazione umana.

L’approccio a basso rischio del gigante farmaceutico è un segno della portata di Eli Lilly e di Novo Nordisk dominio nel mercato della perdita di peso. Arriva anche tra le preoccupazioni che gli investitori e le aziende possano aver sottovalutato la complessità del lancio dei farmaci per la perdita di peso.

Gli investitori avevano ipotizzato per anni che Merck fosse un probabile acquirente per una delle biotecnologie incentrate sull’obesità, come Viking Therapeutics –10,08% o Structure Therapeutics – per aiutare a colmare il divario di entrate quando i brevetti che proteggono il suo blockbuster sul cancro Keytruda scadranno negli Stati Uniti nel 2028. Merck ha un bilancio sano e si pensa che abbia la capacità di eseguire accordi significativi.

La sua decisione invece di prendere in licenza un farmaco in fase molto precoce da Hansoh, piuttosto che spendere miliardi di dollari in anticipo per un farmaco in fase successiva da Structure o Viking, sembra essere un riconoscimento dei rischi intrinseci di andare contro Eli Lilly e Novo Nordisk nel mercato della perdita di peso.

Le azioni di Viking Therapeutics e Structure Therapeutics sono scese bruscamente mercoledì. Le azioni di Merck sono salite.

Entrambe le aziende Lilly e Novo hanno sul mercato farmaci per la perdita di peso GLP-1 altamente efficaci ed entrambe hanno speso miliardi per aumentare la loro fornitura di produzione.

I dirigenti di Merck hanno detto alle conferenze degli investitori di essere interessati a quelle che hanno chiamato pillole per l’obesità di “seconda e terza generazione”. Merck aveva già un farmaco GLP-1 nella sua pipeline, anche se sta testando quel farmaco in una condizione epatica, non come trattamento dell’obesità.

Inoltre, Lilly ha anche un’affermazione convincente sulla prossima generazione di farmaci per la perdita di peso. Ha una promettente pillola GLP-1 in fase di sviluppo chiamata orfoglipron e un iniettabile di nuova generazione chiamato retatrutide, che probabilmente supererà il suo attuale farmaco Zepbound.

Allo stesso tempo, gli ultimi mesi hanno visto un crescente disamore degli investitori per il mercato dei farmaci per l’obesità e crescenti domande sul fatto che la domanda di farmaci sia senza fondo come Wall Street aveva previsto. Un deludente rapporto sugli utili di Lilly a fine ottobre ha urtato gli investitori e le domande persistenti sul mercato in forte espansione dei farmaci legali per la perdita di peso imitativi realizzati dalle farmacie di compounding rimangono irrisolte.

Le azioni Lilly sono ora in calo del 18,9% dall’inizio di settembre, mentre la ricevuta di deposito americana di Novo è scesa del 22,4%. L’S&P 500 è in aumento del 7,1% nello stesso periodo.

Merck sembra aver adottato un approccio limitato in un momento incerto per il mercato della perdita di peso, pagando una tassa anticipata relativamente piccola per avere la possibilità di competere contro Lilly e Novo a un certo punto molti anni nel futuro.

Non è una grande notizia per Viking e Structure, anche se un analista ha avuto una stesa rialzista mercoledì mattina. L’analista di William Blair Andy Hsieh ha scritto che il farmaco Hansoh potrebbe non essere sufficiente per Merck, poiché molti dei suoi colleghi hanno più di una risorsa per l’obesità.

“Riteniamo che l’accordo di oggi abbia consolidato l’interesse tangibile di Merck per l’obesità e potrebbe catalizzare la crescita del franchising attraverso ulteriori accordi”, ha scritto Hsieh.

In altre parole, per Viking, c’è ancora speranza.

Scrivi a Josh Nathan-Kazis a josh.nathan-kazis@barrons.com

04/12/24 Barron’s: Il farmaco per la perdita di peso di Eli Lilly Zepbound è più efficace del Wegovy di Novo, mostra lo studio

Il farmaco per l’obesità Zepbound di Eli Lilly è più efficace del farmaco del rivale Novo Nordisk Wegovy, ha dimostrato uno studio testa a testa, ha detto Lilly in una dichiarazione Mercoledì.

In media, Zepbound ha portato a una perdita di peso superiore del 20,2% rispetto al 13,7% con Wegovy, ha detto Lilly.

Le azioni di Lilly sono aumentate del 2,2% a 831,00 dollari nel trading pre-mercato mercoledì, mentre l’ADR diNovo Nordisk’ sono scese dello 0,6% a 108,57 dollari.

“I risultati di oggi hanno mostrato la perdita di peso superiore di Zepbound, che ha aiutato i pazienti a raggiungere il 47% in più di perdita di peso relativa rispetto a Wegovy”, ha detto Leonard Glass, vicepresidente senior degli affari medici globali presso Lilly Cardiometabolic Health. “Zepbound è in una classe a sé stante come l’unico farmaco per l’obesità con doppio GIP e agonista del recettore GLP-1 approvato dalla FDA, e sta cambiando il modo in cui milioni di persone gestiscono questa malattia cronica”, ha aggiunto.d

Novo Nordisk non ha risposto immediatamente a una richiesta di commento.

Tirzepatide è venduto con il marchio Zepbound per la perdita di peso e Mounjaro per il diabete.

Scrivi a Elsa Ohlen a elsa.ohlen@barrons.com

11/11/24 Barron’s: Novo Nordisk con il nuovo farmaco per la perdita di peso potrebbe aumentare del 10%.

Novo Nordisk sta lavorando a un nuovo farmaco per l’obesità che potrebbe aiutare i pazienti a dimagrire più di qualsiasi altro farmaco per la perdita di peso sul mercato. I risultati di uno studio clinico in fase avanzata sono attesi a dicembre di quest’anno e, se positivi, potrebbero riaccendere le azioni Novo.

Semaglutide, il farmaco GLP-1 che Novo vende con i marchi Ozempic per il diabete e Wegovy per la perdita di peso, ha reso il produttore di farmaci danese l’azienda più preziosa in Europa. Le azioni della società hanno subito un colpo negli ultimi mesi poiché gli investitori si preoccupano che la domanda di farmaci per la perdita di peso non sia così alta come inizialmente si pensava.

Il farmaco settimanale di Novo, CagriSema, combina semaglutide con un altro farmaco chiamato cagrilintide. L’azienda prevede che la combinazione possa aiutare i pazienti a perdere circa il 25% del loro peso corporeo, più dei farmaci approvati Wegovy ed Zepbound della rivale Eli Lilly

Sia il semaglutide che il cagrilintide aiutano a controllare l’appetito, ma in modi diversi. Mentre il semaglutide agisce ostacolando l’appetito e controllando i livelli di zucchero nel sangue imitando l’ormone GLP-1, la cagrilintide è un cosiddetto analogo dell’amilina, il che significa che si lega ai recettori nel cervello, migliorando la sensazione di pienezza.

Uno studio clinico a metà fase di CagriSema ha mostrato che quando si combinano i due farmaci, il peso corporeo dei pazienti è stato ridotto più che se trattati con semaglutide o cagrilintide da solo.

I dati per lo studio in fase avanzata di CagriSema sono attesi a dicembre di quest’anno. Gli analisti di JPMorgan lo vedono come un evento significativo per le azioni.

“Vediamo i livelli attuali come un livello eccellente per acquistare le azioni che si dirigono nei dati”, ha scritto JPMorgan in una nota di ricerca lunedì, aggiungendo che i dati positivi potrebbero sollevare le azioni di almeno il 10% da dove sono state recentemente scambiate. Il team ha un rating di sovrappeso sulle azioni Novo con un obiettivo di prezzo di 1.050 corone danesi, il 37% al di sopra dell’attuale prezzo delle azioni di 765 DKK.

Gli analisti hanno scritto che credono che i risultati di CagriSema forniranno l’obiettivo di perdita di peso del 25% e che la tollerabilità di CagriSema – il grado in cui gli effetti collaterali sono prevalenti nei pazienti – sarà simile a quella di Wegovy e Zepbound.

Gli analisti di Bank of America guidati da Sachin Jain prevedono anche un grande movimento nelle azioni Novo quando i dati di CagriSema verranno rilasciati, potenzialmente grandi come il 15%-20%, hanno scritto a ottobre.

Quando i dati di Wegovy sono stati rilasciati nell’agosto 2023, le azioni Novo sono aumentate del 17%.

Le ADR di Novo stanno salendo oggi del 2,4% a 109,77 dollari nel trading del lunedì, ma sono ancora in calo del 15% negli ultimi tre mesi.

Nel suo rapporto sugli utili della scorsa settimana, Novo ha pubblicato risultati contrastanti che non sono riusciti a calmare le preoccupazioni su una sopravvalutazione del mercato per i farmaci per la perdita di peso e il diabete dell’azienda. Una settimana prima, i guadagni trimestrali di Lilly hanno fatto scendere drasticamente le sue azioni mentre le vendite di Zepbound e del suo equivalente per il diabete Mounjaro aspettative mancate.

30/10/24 Barron’s: Le azioni di Eli Lilly crollano mentre Zepbound, le vendite di Mounjaro mancano le stime

Di Josh Nathan-Kazis e Elsa Ohlen

Beh, non doveva succedere.

Eli Lilly ha accumulato un valore di mercato che si avvicina a un trilione di dollari sulla base del presupposto che la domanda per il suo nuovo farmaco per la perdita di peso Zepbound sarà praticamente senza fondo.

Dopo che la società ha riportato risultati deludenti del terzo trimestre mercoledì mattina, gli investitori si sono chiesti se non si fossero sbagliati.

Le vendite di Zepbound e Mounjaro, il nome con cui lo stesso farmaco viene venduto per il trattamento del diabete di tipo 2, sono state entrambe ben al di sotto delle stime di Wall Street.

Il motivo non era del tutto chiaro all’inizio di mercoledì, anche se i dirigenti dell’azienda lo hanno attribuito a un intoppo nei canali enormemente complessi attraverso i quali gli americani acquistano i loro farmaci.

In una conferenza con gli investitori, i dirigenti hanno affermato che gli aumenti dell’offerta hanno permesso all’azienda di soddisfare gli ordini arretrati dei grossisti di farmaci nel secondo trimestre, ma che i grossisti hanno diminuito le loro scorte nel terzo trimestre.

I dirigenti hanno insistito durante l’incontro sul fatto che la domanda sottostante per i farmaci era forte.

“C’è molta vischiosità nel canale di stoccaggio”, ha detto il CEO Dave Ricks durante la chiamata. “I clienti a valle di Lilly, grossisti e dettaglianti, stanno prendendo le proprie decisioni su quale delle 12 forme di dosaggio [di Zepbound e Mounjaro] vogliono immagazzinare e a quale livello”.

Ricks ha detto che Lilly deve ancora iniziare quelle che l’azienda chiama “attività stimolanti la domanda” per Zepbound, ovvero la pubblicità. I lavori inizieranno a novembre “sul serio”, ha aggiunto.

“C’è un problema di domanda? No”, ha detto Ricks. “Ovviamente c’è stata un po’ di instabilità in questo trimestre, ma penso che la crescita sottostante sia forte come avremmo sperato”.

I dirigenti hanno detto che la società avrebbe intensificato i suoi sforzi per guidare la domanda di Zepbound nel quarto trimestre, ora che l’offerta è più disponibile, sforzi che secondo loro potrebbero aumentare le entrate entro la fine dell’anno.

I dirigenti della Lilly hanno smentito l’idea che le vendite peggiori del previsto fossero dovute alla concorrenza del mercato in forte espansione dei farmaci GLP-1 a basso costo, prodotti legalmente dalle farmacie e venduti attraverso società di telemedicina.

“Non vediamo davvero un impatto finanziario su Lilly del compounding”, ha detto Ricks.

Le azioni sono scese del 6,8% mercoledì. gli ADR del concorrente di Lilly, Novo Nordisk, che riporterà gli utili la prossima settimana, sono aumentate dell’1,3% dopo essere scese di oltre il 3,1% nel pre-mercato.

In un comunicato stampa, Lilly ha affermato che le vendite di Zepbound e Mounjaro sono state “influenzate negativamente dalla diminuzione delle scorte nel canale dei grossisti” a seguito di “livelli di inventario dei grossisti più elevati alla fine del secondo trimestre”.

Le vendite di Mounjaro sono state di 3,1 miliardi di dollari nel trimestre, nettamente al di sotto della stima di consenso di 3,8 miliardi di dollari, secondo FactSet. Le vendite di Zepbound sono state di 1,3 miliardi di dollari, al di sotto della stima di consenso di 1,7 miliardi di dollari.

Anche i risultati complessivi dell’azienda hanno mancato la linea superiore e inferiore.

Lilly ha riportato utili rettificati di 1,18 dollari per azione su un fatturato di 11,44 miliardi di dollari, rispetto alle stime degli analisti per un utile di 1,45 dollari per azione su un fatturato di 12,1 miliardi di dollari.

I risultati del trimestre includevano un onere di ricerca e sviluppo in corso di 2,8 miliardi di dollari relativo all’acquisizione della biotech Morphic Holding, una spesa contabile che gli analisti sembrano aver lasciato fuori dai loro modelli e che probabilmente ha contribuito alla mancanza complessiva.

Lilly ha anche abbassato la fascia alta della sua guidance sui ricavi e ora vede un fatturato per l’intero anno 2024 compreso tra 45,4 miliardi di dollari e 46,0 miliardi di dollari, in calo rispetto al precedente intervallo compreso tra 45,4 e 46,6 miliardi di dollari.

La società ha anche tagliato la guidance sugli utili, affermando di aspettarsi un utile per azione rettificato per l’intero anno compreso tra 13,02 e 13,52 dollari, in calo significativo rispetto al precedente intervallo compreso tra 16,10 e 16,60 dollari.

La società ha spiegato il taglio alla guidance sui ricavi affermando di aver lavorato per aumentare la capacità produttiva di Zepbound e Mounjaro, trattenendo al contempo “le attività di creazione della domanda”. La guidance più bassa suggerisce che l’aumento dell’offerta sta richiedendo più tempo del previsto.

Per quanto riguarda la guidance sugli utili, la società ha dichiarato che ora tiene conto di 3,33 dollari per azione di spese per la ricerca e lo sviluppo in corso.

Prima del rapporto sugli utili, le azioni Lilly erano già aumentate di oltre il 50% quest’anno, poiché la storia che circondava i farmaci GLP-1 dell’azienda sembrava migliorare sempre di più. L’entusiasmo per le prospettive ha fatto salire le azioni di Lilly di oltre il 220% dall’inizio del 2022.

Lunedì, la società ha dichiarato un dividendo del quarto trimestre di 1,30 dollari per azione, pagabile il 10 dicembre.

Gli intensi livelli di domanda negli Stati Uniti hanno finora soffocato il lancio di Zepbound e Mounjaro. Anche se la Food and Drug Administration ha dichiarato il 2 ottobre che Mounjaro e Zepbound sono non mancano più, la società ha dichiarato nel suo ultimo comunicato trimestrale sugli utili che l’aumento della domanda potrebbe ancora portare a una “periodica scarsità dell’offerta”.

A complicare la questione c’è la corsa all’oro da parte delle società di telemedicina per vendere Versioni composte di tirzepatide, imitazioni legali realizzate da farmacie e strutture che non hanno legami con Lilly. A un numero imprecisato di americani sono state prescritte versioni composte di tirzepatide e semaglutide, il medicinale di Novo Nordisk venduto come Wegovy e Ozempic.

Ai compounder era stato permesso di produrre tirzepatide finché il farmaco era in carenza. Quando la FDA lo ha tolto dalla lista delle carenze, ha fatto causa e l’agenzia concordato per rivalutare la decisione. L’agenzia ha detto che, per ora, non prenderà provvedimenti contro i compounder che continuano a produrre tirzepatide composta.

02/10/24 Barron’s: Novo Nordisk è ancora un acquisto, dicono gli analisti. Il rallentamento della crescita per Ozempic e Wegovy non è un problema.

Mentre la battaglia per la quota nel redditizio mercato dei farmaci per l’obesità aumenta, problemi di approvvigionamento prolungati per Ozempic e Wegovy di Novo Nordisk, oltre ai timori che Eli Lilly potrebbe essere avanti, hanno pesato sulle azioni di Novo. Ma l’azienda farmaceutica danese ha una carta nella manica che gli analisti ritengono sosterrà la sua storia fino agli anni ‘2030.

Novo ha previsto di presentare risultati critici da una sperimentazione della sua iniezione di perdita di peso CagriSema nel quarto trimestre. Deutsche Bank ritiene che i dati ristabiliranno Novo come la “migliore offerta nello spazio dell’obesità iniettabile”.

La nuova iniezione combina semaglutide, il principio attivo di Wegovy e Ozempic, con l’analogo dell’amilina, che sembra essere efficace nell’abbassare i livelli di zucchero nel sangue, secondo i risultati precedenti.

Il prezzo delle azioni di Novo è più che raddoppiato negli ultimi due anni, rendendola l’azienda più preziosa d’Europa in termini di capitalizzazione di mercato. Ciò è stato in gran parte guidato dall’entusiasmo per Wegovy, che gli analisti si aspettano possa diventare uno dei farmaci più venduti nella storia. Ma nell’ultimo rapporto sugli utili di Novo, le Vendite di Wegovy hanno deluso e le azioni sono scese di oltre il 18% negli ultimi tre mesi.

“L’attuale debolezza rappresenta una buona opportunità di ingresso”, ha scritto l’analista di Deutsche Bank Emmanuel Papadakis in una nota, ribadendo un rating di acquisto sul titolo e un obiettivo di prezzo di 1.100 corone danesi (163 dollari). Ciò implica un guadagno del 39% rispetto al prezzo di chiusura di martedì di 793,30 corone danesi.

Nel frattempo, gli analisti di Bank of America guidati da Sachin Jain, che valuta Novo a Buy con un obiettivo di prezzo di 1.075 corone danesi, hanno affermato che CagriSema è un “must have” per la sua tesi di investimento date le aspettative smorzate per Ozempic e Wegovy.

È probabile che il nervosismo degli investitori fino al rilascio dei dati lasci le azioni piatte fino ad allora, ha detto Jain. Eppure Jain ricorda che il sentimento degli investitori era così prima che i dati di prova su Wegovy fossero pubblicati nell’agosto 2023, facendo salire le azioni del 17% il giorno dell’annuncio. Una grande mossa del prezzo delle azioni, potenzialmente grande come il 15%-20%, è probabile quando usciranno i dati di CagriSema, ha detto l’analista.

06/09/24 Barron’s: Chi può usare i nuovi farmaci per l’obesità? Quasi la metà degli adulti sotto i 65 anni è idonea.

DiJosh Nathan-KazisSeguire

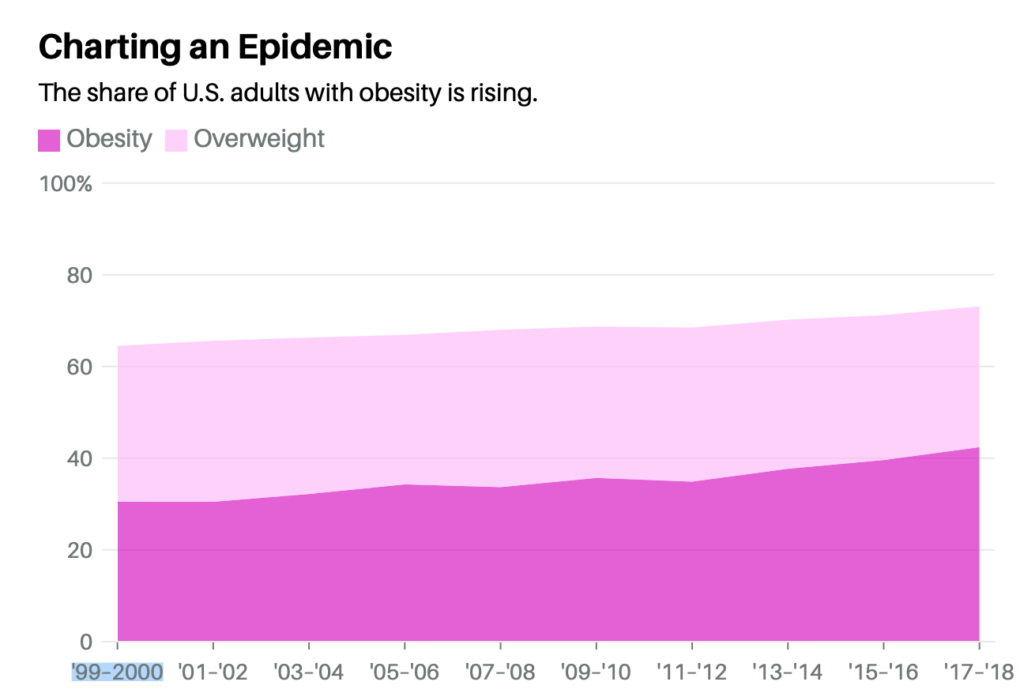

Più del 40% degli adulti statunitensi con assicurazione privata ha condizioni che li renderebbero idonei per i farmaci GLP-1 di Eli Lilly e Novo Nordisk, secondo il gruppo di politica sanitaria KFF.

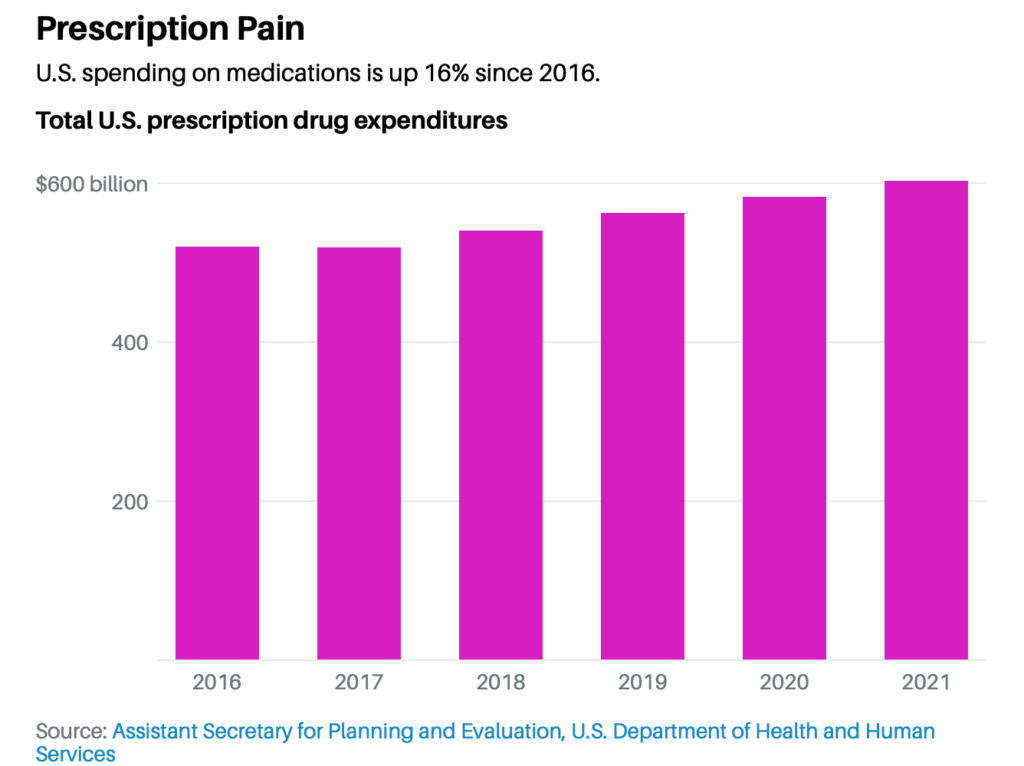

Uno studio pubblicato giovedì evidenzia l’enorme ondata di domanda che gli assicuratori potrebbero affrontare nei prossimi anni e i costi straordinari che ne deriveranno. Come ha riferito Barron il mese scorso, gli alti prezzi dei farmaci Lilly, venduti con i nomi Zepbound e Mounjaro, e dei farmaci Novo, venduti come Ozempic e Wegovy, potrebbero mettere a dura prova il sistema sanitario statunitense.

La ricerca KFF indica i potenziali effetti sugli assicuratori privati, che coprono le persone sotto i 65 anni attraverso piani offerti da datori di lavoro, sindacati e altri gruppi. Entrambe le società che sponsorizzano il piano e i loro membri probabilmente pagheranno premi più elevati.

Utilizzando sondaggi e dati sulle richieste di risarcimento commerciali, KFF stima che il 42% degli adulti con assicurazione privata di età inferiore ai 65 anni, o 57,4 milioni di persone, potrebbe avere una diagnosi che li rende idonei per una prescrizione per uno dei farmaci GLP-1.

Mentre Lilly e Novo stanno cercando l’approvazione della Food and Drug Administration per i loro farmaci per trattare varie condizioni tra cui l’apnea notturna e una forma di insufficienza cardiaca, oggi i due farmaci sono approvati solo per il trattamento di persone con obesità, diabete di tipo 2 e alcune persone in sovrappeso, anche se il Wegovy di Novo può anche essere prescritto per ridurre il rischio di infarto e ictus in alcuni adulti con obesità.

Secondo KFF, 45,8 milioni di adulti con assicurazione privata sono obesi. Altri hanno il diabete, o sono in sovrappeso e hanno fattori di rischio aggiuntivi.

Le aspettative per le vendite dei farmaci GLP-1 sono alle stelle e sono ancora in aumento. Gli analisti si aspettano che le vendite combinate di Zepbound e Mounjaro raggiungano più di 35 miliardi di dollari nel 2026, secondo FactSet, rispetto alle stime di otto mesi fa di meno di 25 miliardi di dollari.

“Le potenziali dimensioni del mercato per i farmaci GLP-1 suggeriscono il più ampio impatto possibile sui premi assicurativi privati e sulla spesa del sistema sanitario”, hanno scritto gli autori di KFF.

È improbabile che gli assicuratori accettino di pagare le prescrizioni per tutti i loro membri con condizioni qualificate. Mentre le approvazioni della FDA per Zepbound e Mounjaro coprono gli adulti con un indice di massa corporea di almeno 30, i piani possono stabilire politiche di copertura che pagheranno i farmaci solo per le persone con BMI più elevati.

Con soglie più alte, molti meno adulti con un’assicurazione privata sarebbero in grado di accedere ai farmaci e il conto per gli assicuratori sarebbe inferiore, ma comunque sostanziale. Se gli assicuratori dovessero pagare solo i farmaci GLP-1 per i membri con un BMI di almeno 35, 14,6 milioni di adulti con assicurazione privata sarebbero ancora idonei. Se la soglia fosse fissata a un BMI di 40, una categoria nota come obesità di classe III che in precedenza era indicata come obesità patologica, 3,6 milioni sarebbero ancora ammissibili, afferma il rapporto KFF.

Le indicazioni suggeriscono che l’ondata di domanda per i farmaci GLP-1 sta ancora salendo. Secondo KFF, solo circa il 3% degli adulti di età inferiore ai 65 anni aveva fatto una richiesta per un GLP-1 nel 2022, l’anno più recente per il quale l’organizzazione aveva dati. Zepbound non è stato lanciato fino alla fine del 2023.

Lo sgravio dei prezzi potrebbe arrivare già nel 2027, quando a Medicare potrebbe essere permesso di mettere in atto un prezzo negoziato più basso per Wegovy e Ozempic, anche se ciò non sarebbe di grande aiuto per gli assicuratori privati.

Scrivi a Josh Nathan-Kazis a josh.nathan-kazis@barrons.com

28/08/24 Barron’s: Continuano ad uscire notizie positive sui farmaci per la pererdita di peso . Per gli investitori, è ancora troppo presto per festeggiare.

Tutto l’ottimismo sui farmaci GLP-1 trascura la questione di chi pagherà tutto. Zepbound costa quasi 13.000 dollari all’anno.

Le notizie continuano a migliorare per i nuovi farmaci per la perdita di peso GLP-1 di Eli Lilly e Novo Nordisk.

Lilly la scorsa settimana ha svelato nuovi dati che mostrano che il suo farmaco può prevenire l’insorgenza del diabete di tipo 2. Ciò si basa su studi positivi nell’ultimo anno nell’apnea del sonno e nell’insufficienza cardiaca. Le prime prove hanno suggerito che i farmaci GLP-1 potrebbero anche aiutare con la dipendenza e il morbo di Alzheimer.

Nel frattempo, la Food and Drug Administration elenca ora lo stato di Zepbound e Mounjaro di Eli Lilly come “disponibili”, dopo quasi due anni di carenze.

L’aumento dell’offerta ha rinnovato l’attenzione sul GLP-1 come trattamento rivoluzionario che può avere un impatto significativo nell’obesità e in altre malattie. Nelle ultime settimane, gli analisti di Wall Street hanno aumentato drasticamente le loro stime a breve termine per le vendite di Lilly.

Ma tutto l’ottimismo sta trascurando un fattore chiave: la capacità del sistema sanitario di pagare tutto. Zepbound costa quasi 13.000 dollari all’anno.

Come ha avvertito Barron quasi un anno fa, il costo dei nuovi farmaci GLP-1 di Eli Lilly e Novo Nordisk sarà una pressione significativa sul sistema sanitario statunitense. Non molto tempo fa, il problema sembrava destinato al picco nel 2027. Ora, sta arrivando prima del previsto.

“È arrivato prima del previsto”, dice l’analista di Leerink Partners David Risinger dell’aumento dell’offerta di Lilly.

La stima del consenso degli analisti ora mette le vendite combinate di Zepbound e Mounjaro a 18,3 miliardi di dollari quest’anno, secondo FactSet, in aumento del 19,6% rispetto a un solo mese fa e del 50% in più rispetto alla stima di 12,2 miliardi di dollari all’inizio dell’anno.

Per il prossimo anno, gli analisti prevedono vendite combinate di Zepbound e Mounjaro di 28,7 miliardi di dollari, in aumento del 19,1% rispetto alla loro stima di un mese fa.

Dal punto di vista di Lilly, i problemi di fornitura sono in gran parte nello specchietto retrovisore. “Possiamo evadere gli ordini non man mano che vengono ricevuti”, ha detto il CEO di Lilly David Ricks agli investitori all’inizio di agosto. Quel giorno, la società ha aumentato la sua guida alle entrate per l’intero anno di 3 miliardi di dollari, citando quello che ha definito “aumento della fiducia per quanto riguarda le aspettative di produzione”.

“Non c’è un’abbondanza di offerta”, ha detto Ricks. “Ma il prodotto scorre e scorre a un ritmo piuttosto elevato”.

Gli analisti e gli investitori potrebbero anticipare se stessi, però. Sul terreno, i pazienti affrontano ancora straordinari ostacoli nell’ottenere i farmaci.

Dr. Caroline Apovian, co-direttrice del Center for Weight Management and Wellness presso il Brigham and Women’s Hospital di Boston, stima che al 40% dei pazienti che pensa dovrebbero essere in grado di accedere ai farmaci per la perdita di peso viene negata la copertura dalla loro assicurazione.

La FDA ha approvato Zepbound per i pazienti con un indice di massa corporea di 30 o con un BMI di 27 e una condizione correlata al peso. Ma alcuni assicuratori stanno limitando la copertura ai pazienti il cui BMI è superiore a 40, Dr. Apovian ha detto, una condizione nota come obesità di classe III, precedentemente indicata come obesità morbosa.

Ad aprile, il piano sanitario dei dipendenti pubblici della Carolina del Nord ha smesso di coprire i farmaci GLP-1 come trattamenti per la perdita di peso, dicendo che continuare a farlo avrebbe raddoppiato il premio mensile pagato da tutti gli abbonati al piano.

Altri tipi di piani stanno gestendo la questione semplicemente rifiutando di pagare per i farmaci. Il gruppo di politica sanitaria KFF ha detto a giugno che solo l’1% dei piani offerti sui mercati dell’Affordable Care Act copre Wegovy, il marchio con il quale il farmaco di Novo viene venduto come trattamento per la perdita di peso

Un portavoce di Lilly ha detto che l’azienda sta vedendo miglioramenti nella copertura e oltre la metà dei datori di lavoro negli Stati Uniti ha scelto di coprire i farmaci per l’obesità. I dirigenti di Novo hanno detto agli investitori all’inizio di questo mese che più di 50 milioni di persone negli Stati Uniti hanno la copertura di Wegovy.

Quando si tratta di Medicare, al governo federale ha ufficialmente vietato pagare i farmaci per la perdita di peso. In pratica, tale restrizione potrebbe essere allentata man mano che Zepbound e Wegovy vengono approvati per ulteriori condizioni tra cui una forma comune di insufficienza cardiaca e apnea del sonno. Medicare è già autorizzato a pagare Wegovy per alcuni pazienti per ridurre il rischio di infarto e ictus. È difficile dire come si svolgerà il mercato Medicare.

La maggior parte dei recenti dati clinici sui GLP-1 sono stati impressionanti, ma uno studio recente ha fatto riemergere una preoccupante preoccupazione che i farmaci potrebbero causare idee suicide in alcuni pazienti. Altri studi, e indagini da parte dei regolatori, avevano precedentemente messo da parte i collegamenti con il suicidio. Ma una nuova analisi degli effetti collaterali riportati in tutto il mondo ha identificato una possibile connessione tra il farmaco di Novo e i pensieri suicidi, sollevando ancora una volta la questione. Le continue preoccupazioni potrebbero ridurre l’assunzione dei farmaci.

Novo afferma di sostenere la sicurezza e l’efficacia dei suoi farmaci GLP-1 se usati come indicato e presi sotto la cura di un operatore sanitario autorizzato.

Per ora, gli investitori stanno in gran parte trascurando le potenziali preoccupazioni per i farmaci e se il sistema può sostenere i costi.

Le azioni di Lilly sono aumentate del 21% negli ultimi tre mesi e del 64% quest’anno. Si sta avvicinando a un valore di mercato di 1 trilione di dollari; negli Stati Uniti, sarebbe la prima azienda non tecnologica ad unirsi al club esclusivo.

Novo, nel frattempo, è diventata la più grande azienda in Europa. Le sue azioni di deposito americane sono aumentate del 30% quest’anno.

I farmaci per la perdita di peso hanno preso d’assalto il mercato, e il mondo. Il loro impatto potrebbe essere enorme, ma i miliardi di entrate devono provenire da qualche parte e, finora, nessuno è pronto a pagare il conto.

Scrivi a Josh Nathan-Kazis a josh.nathan-kazis@barrons.com

08/08/24 Barron’s: le azioni di Eli Lilly in rialzo per le migliori previsioni e le vendite di Zepbound

DaJosh Nathan-Kazis e Elsa Ohlen

Le azioni di Eli Lilly sono in aumento giovedì dopo che il gigante farmaceutico ha annunciato guadagni del secondo trimestre che hanno battuto le aspettative di Wall Street e hanno aumentato la guida per l’intero anno.

Lilly ha riportato utili rettificati per azione di 3,92 dollari, superando le stime di 2,74 dollari, su vendite di 11,3 miliardi di dollari, ha superato le aspettative di 10 miliardi di dollari, secondo gli analisti intervistati da FactSet.

Lilly ha anche aumentato la sua guida alle entrate del 2024 di 3 miliardi di dollari all’intervallo da 45,4 miliardi di dollari a 46,6 miliardi di dollari e la guida agli utili rettificata di 2,60 dollari per azione nell’intervallo da 16,10 a 16,60 dollari per azione.

Il titolo è su dell’8,3% a 835,90 dollari nel trading pre-mercato giovedì.

Le vendite del popolarissimo farmaco per la perdita di peso dell’azienda Zepbound sono state di 1,24 miliardi di dollari, rispetto alle stime di 927 milioni di dollari, rassicurando gli investitori che erano preoccupati che il lancio del farmaco sarebbe stato gravemente ostacolato dalla carenza di approvvigionamento, come il caso del farmaco per la perdita di peso rivale di Novo Nordisk Wegovy.

“Mounjaro, Zepbound e Verzenio hanno guidato la nostra forte performance finanziaria nel secondo trimestre mentre avanzavamo la nostra agenda di espansione della produzione”, ha affermato il CEO David A. Ricks in una dichiarazione.

Al prezzo di chiusura di mercoledì, le azioni Lilly sono aumentate del 48% negli ultimi 12 mesi anche dopo un brutto mese che ha visto le sue azioni perdere il 17% del loro valore. Nel frattempo, l’S&P 500 è aumentato di circa il 16% nello stesso periodo.

07/08/24 Barron’s: Le azioni di Novo Nordisk scendono perché le vendite di Wegovy deludono.

DiJosh Nathan-Kazis and Elsa Ohlen

Le vendite del farmaco Wegovy per la perdita di peso di Novo Nordisk sono risultate inferiori a quelle che gli analisti di Wall Street si aspettavano nel secondo trimestre, facendo bruscamente calare le azioni del produttore di farmaci.

A mezzogiorno, le ADR di Novo erano diminuite del 7%.

Le nuove vendite di Wegovy sono state di 11.7 miliardi di corone danesi ($1.7 miliardi); la stima del consenso FactSet era di 13.5 miliardi di DKK (2 miliardi di dollari).

Il prezzo delle azioni di Novo è più che raddoppiato negli ultimi due anni dall’entusiasmo degli investitori per Wegovy, che gli analisti si aspettano potrebbe diventare uno dei blockbuster farmaceutici top-selling nella storia dell’industria.

E le vendite del farmaco sono un obiettivo importante per gli investitori, date le enormi aspettative e la competizione di Zepbound di Eli Lilly

Oggi, tuttavia, quelle vendite rimangono limitate dalla carenza di fornitura di entrambi Wegovy e Ozempic, il nome del marchio sotto la medicina Novo è venduto come trattamento per il diabete di tipo 2.

Anche le vendite di Ozempic sono scese a corto di aspettative, arrivando a 28.9 miliardi di DKK (4.2 miliardi di dollari); il consenso FactSet era stimato in 30.1 miliardi di corona danese (4.4 miliardi di dollari).

“Nella prima metà, abbiamo consegnato una crescita delle vendite del 25%, che è tra i più forti del settore, e abbiamo aumentato la nostra guida di linea superiore e ancora il mercato si è sentito un po’ deluso, specialmente su Wegovy”, Il nuovo CFO Karsten Munk Knudsen ha detto a Barron. “Parla della sensibilità intorno ai nostri prodotti chiave per la crescita e all’obesità in particolare.”

Knudsen ha detto che le vendite di Wegovy inferiori alle aspettate erano a causa di un aggiustamento per riflettere i sconti legati alle vendite del 2023 del farmaco. “Questo è un one-off nel quarto, e questo spiegherebbe, lo chiamerebbe metà della sorpresa”, ha detto Knudsen.

Il numero di prescrizioni di Wegovy negli Stati Uniti è raddoppiato quest’anno, ha detto Knudsen, da 100,000 a settimana a 200.000.

“In termini di ridimensionamento e ridimensionamento del prodotto e ricezione nel mercato, il marchio sta facendo davvero, davvero bene negli Stati Uniti e altrove”, ha detto Knudsen.

Wegovy e Ozempic sono ufficialmente nella lista di carenza della Food and Drug Administration, ma a partire da mercoledì, tutti tranne un livello di dosaggio dei farmaci sono elencati come “disponibili” nel database della FDA. Il livello di dosaggio più basso di Wegovy, una dose iniziale, è elencato come “disponibilità limitata”.

Knudsen ha detto a Barron che Novo limita il numero di dosi iniziali disponibili di Wegovy per consentire ai pazienti già in medicina di passare a dosi più alte secondo necessità.

“È disponibile, ma non è disponibile senza limiti”, ha detto Knudsen.

La scorsa settimana, il CEO di Lilly David Ricks ha detto che il farmaco per la perdita di peso della sua azienda Zepbound sarebbe fuori dalla lista ufficiale di carenza della Food and Drug Administration “molto presto”. Oggi, tutte le dosi Zepbound sono elencate come “disponibili”, ma secondo la FDA sono ancora ufficialmente “in carenza”.

Alla domanda su quando Wegovy potrebbe essere ufficialmente rimosso dall’elenco delle carenze, Knudsen ha detto “si tratta di una discussione con la FDA esattamente qual è la definizione di disponibile”.

Le vendite totali di New per il trimestre sono state di 68.1 miliardi di DKK (10 miliardi di dollari), in aumento del 25,3% rispetto allo stesso trimestre dell’anno scorso. Nuovo ha riportato un profitto operativo di 25.9 miliardi di corone danesi ($3.8 miliardi), aspettative mancanti di $4.1 miliardi, secondo FactSet. I guadagni erano 67 centesimi a quota, sotto i 71 centesimi una quota prevista dagli analisti.

Novo taglia le sue prospettive del 2024 per la crescita del profitto operativo e ora prevede un intervallo dal 20% al 28%, rispetto al 22% al 30% in precedenza. Allo stesso tempo, ha aggiornato la sua guida alla crescita delle vendite a un intervallo dal 22% al 28%.

Novo ha investito pesantemente nella domanda di incontro per Wegovy e Ozempic, il marchio che la stessa medicina viene venduta per trattare il diabete di tipo 2.

Le ADR del produttore di farmaci sono aumentate del 26% quest’anno, battendo l’S&P 500 che è salito all’incirca al 10%, ma in ritardo rispetto a Lilly, salito del 36%.

Entrambe le azioni Lilly e Novo sono scese quest’estate mentre il mercato più ampio si è allontanato dai nomi large-cap, inviando l’S&P 500 giù del 3.3% dall’inizio di luglio alla chiusura del mercato martedì. Le ADR di Novo sono in calo di oltre l’8% e le ADR di Lilly sono in calo di oltre l’11%.

Altri contendenti stanno lavorando al limite sul mercato per i farmaci per la perdita di peso GLP-1, tra cui Hims & He che offre una versione knockoff di Wegovy attraverso un cool loophole.

02/08/24 Effetti collaterali dell’Ozempic: il cagotto 😁

L’incidente segna probabilmente se non il crollo almeno un rallentamento della carriera e scalata sociale del neo-capote, che con i suoi 1,6 milioni di followers sarebbe stato dismesso dal cigno contemporaneo per eccellenza, Paltrow, creatura al vertice di un ecosistema che incrocia artecinema-moda-business.

La notizia si è immediatamente diffusa tra Oprah Winfrey, Jerry e Jessica Seinfeld, Larry David e altri potenti. La britannica “Hello!” ha titolato maliziosamente “Poop at Goop”, ricordando Goop, l’impero dell’e-commerce della bionda attrice e ospite (oggi i cigni fanno l’e-commerce). Pare che il malcapitato abbia cercato di arginare i danni mediatici grazie anche alla sua migliore amica, non un’operaia della Comau bensì Dasha Zhukova, già signora Abramovich, e ora figlioccia di Rupert Murdoch (la mamma, la scienziata russa Elena Zhukova, a giugno ha sposato il quasi centenario editore). Infatti almeno il New York Post di proprietà del magnate non ha riportato la notizia.

Le domande a questo punto sono però molteplici: perché Paltrow ha lasciato invece che la notizia trapelasse? L’ha fatto di proposito? Si è stufata dello sbafatore? Del resto pare che inizialmente fosse sospettosa di Blasberg: “ma tu esattamente cosa fai?” pare gli abbia chiesto anni fa. “Sei un professional best friend di celebrity?” gli avrebbe detto, ma poi è stata conquistata (quindi la risposta è sì, ma essere un professional best friend di ricchi mica è una roba da ridere, è un lavoro serissimo e usurante).

Le lenzuola incriminate ricordano peraltro da vicino quell’altro incidente raccontato dal vero Capote: in “Preghiere esaudite”, il suo libro incompiuto che rivelava malefatte delle sue ricche amiche, e come si vede anche nella serie “Feud” su Disney Plus, le lenzuola in questione erano quelle di una suite dell’hotel Pierre di New York dove una mefistofelica moglie del governatore, Happy Rockefeller, aveva accettato di salire. L’appartamento era il pied à terrre di Bill Paley, fondatore della Cbs e marito della celebre Babe, il cigno più cigno di tutti, assente per il weekend. La malefica Happy, moglie di Nelson Rockefeller, aveva voluto umiliare il sessuomane Paley e le sue ambizioni di letto e di potere (era ebreo e self made man, come osava pensare di portarsi a letto proprio lei?). Così aveva accettato la lusinga, ma pretendendo il buio totale, e senza avvertirlo di avere il ciclo, con conseguente disastro carminio, e tentativo di uno degli uomini più potenti d’america e traditore seriale di lavare le suddette lenzuola. Almeno lui aveva avuto il buon senso di non avvisare il personale, ma poi, resosi conto che la moglie-cigno sarebbe rientrata dopo poche ore, aveva perso il suddetto buon senso e aveva ritenuto di asciugarle nel fornetto della suite con disastrosi risultati, finendo immortalato nella scena in cui uno degli uomini più importanti d’america si ritrova in ginocchio “come una contadina spagnola che lava i panni al fiume”, nel romanzo capotiano.

Mutatis mutandis, il cagotto del nostro Capote di oggi pare sia dovuto invece all’ozempic, il farmaco antidiabete che i ricchi globali (e i loro imitatori) hanno imparato a usare come straordinario dimagrante. E che ha creato un indotto immenso, tanto che si parla di “effetto Ozempic” non dimagrante ma ingrassante per l’azienda produttrice, la danese Novo Nordisk, che nel giro di cinque anni è diventata la compagnia in assoluto più profittevole d’europa, con una capitalizzazione di Borsa di oltre 500 miliardi di dollari, battendo di gran lunga la francese Lvmh (peraltro appena andata in crisi per colpa dei cinesi che stanno tirando la cinghia). E in Danimarca 1 nuovo posto di lavoro su 5 è collegato al farmaco dimagrante. Ma l’effetto Ozempic non agisce solo sul pil danese, bensì anche sugli intestini americani: l’8 per cento dei pazienti infatti registra quel genere di problemi, ed è specificato che a peggiorare le cose c’è l’assunzione di alcolici e caffeina. Sarà stato quello a creare il danno al nostro neo-capote? Nessuno dei protagonisti ha commentato o smentito la storia, il nostro neo-capote per qualche giorno ha smesso di postare su Instagram, poi ha ripreso, immortalandosi a un matrimonio di altri belli e ricchi americani in trasferta a Noto, forse tra altri professional best friend di celebrità, ma scendendo molto di livello (lì la celebrità più celebre era lui). A quel matrimonio di semi-famosi si è vista poi la più grande distesa di addominali perfetti mai fotografata, e candele e smoking bianchi e neri tra i cannoli e le cassate (ma saranno stati anche mangiati o solo fotografati? E l’ozempic avrà controindicazioni con quegli zuccheri? Chissà se ne verrà fuori un bel romanzo).

25/07/24 Barron’s: Le azioni Viking balzano al rialzo dopo che l’azienda accelera lo sviluppo della sua pillola per la perdita di peso

DaJosh Nathan-KazisSegui

Viking Therapeutics sta accelerando lo sviluppo della sua iniezione per la perdita di peso, che potrebbe competere con i colpi sul mercato di Eli Lilly e Novo Nordisk

La tempistica abbreviata per i test clinici del colpo rende Viking un bersaglio ancora più maturo per una delle grandi aziende farmaceutiche che cercano di prendere un proprio farmaco per l’obesità.

Le azioni di Viking sono aumentate del 29% giovedì dopo l’annuncio alla fine di mercoledì. L’azienda ha anche pubblicato i risultati trimestrali . La società, che non ha prodotti approvati, ha affermato di avere contanti e contanti equivalenti del valore di 942 milioni di dollari, sufficienti per almeno tre anni di attività, secondo gli analisti.

Quando Viking ha detto a febbraio che i pazienti con il suo farmaco iniettabile per la perdita di peso VK2735 avevano perso il 15% del loro peso corporeo dopo tredici settimane, l’azione è salita di oltre il 120% in un solo giorno. Il CEO della società ha detto all’epoca che si aspettava di testare il farmaco dopo in uno studio di fase intermedio di fase 2b, generalmente utilizzato per confermare un livello di dosaggio ottimale.

Tuttavia, Viking ha detto mercoledì che avrebbe saltato quel passaggio e spostato lo scatto direttamente nella fase 3, le prove in fase avanzata necessarie per ottenere l’approvazione normativa. La società ha affermato che la guida della Food and Drug Administration richiederà due studi di fase 3 e che si aspetta che tali studi costino circa 300 milioni di dollari.

VK3275, come Zepbound di Lilly, funziona prendendo di mira sia i recettori GLP-1 che GIP. Gli analisti hanno confrontato i risultati della fase 2 del farmaco con quello di retatrutide, la medicina per l’obesità di nuova generazione di Lilly.

Oggi, solo Lilly e Novo sono riusciti a portare sul mercato nuovi farmaci per l’obesità altamente efficaci. L’enorme domanda di farmaci ha suscitato un intenso interesse degli investitori, anche se entrambe le società stanno attualmente lottando per aumentare la produzione. Una lunga lista di altri produttori di farmaci sta cercando di competere con Lilly e Novo. Ora, la linea temporale abbreviata di Viking sembra dargli una possibilità.

Il titolo è aumentato di oltre il 240% quest’anno e di oltre il 360% negli ultimi 12 mesi. Viking è stato a lungo considerato un obiettivo di acquisizione attraente per le grandi aziende farmaceutiche come Merck che mancano delle proprie risorse di obesità. La tempistica più veloce rende l’azienda più dolce.

Viking non ha precisato i dettagli dei suoi piani di Fase 3, ma l’analista di William Blair Andy Hsieh ha scritto che il processo potrebbe iniziare all’inizio del prossimo anno.

Oltre alla forma iniettata di VK3275, Viking sta anche testando una forma di pillola dello stesso farmaco. La società ha detto che prevede di iniziare uno studio di fase 2 di quella versione orale nel quarto trimestre.

11/07/24 Barron’s: La pillola per la perdita di peso di Pfizer è tornata. È Troppo Poco, Troppo Tardi.

DaJosh Nathan-Kazis eAngela Palumbo

Sono cinico ma e’ una buona notizia: quando un grossa società farmaceutica non riesce a sviluppare un farmaco nei propri laboratori lo deve per forza andare a cercare in borsa acquistando una società che li ha…

Pfizer ha comunicato giovedì di essere tornata in corsa per ottenere sul mercato una pillola efficace per la perdita di peso. L’annuncio dell’azienda, tuttavia, ha fatto poco per spazzare via le preoccupazioni intorno al suo programma orale GLP-1, e potrebbe essere troppo poco, troppo tardi.

Un anno e mezzo fa, i dirigenti di Pfizer stavano magnificando il loro programma di pillole per la perdita di peso come un potenziale megablockbuster per l’azienda, che potrebbe alla fine portare 10 miliardi di dollari all’anno di ricavi.

Poi il tutto è diventato acido. I problemi di sicurezza hanno messo da parte una delle pillole sperimentali per la perdita di peso di Pfizer e gli effetti collaterali ne hanno fatto deragliare un’altra.

Più di sei mesi dopo, Pfizer afferma di avere abbastanza fiducia in una nuova versione una volta al giorno di una delle pillole, il danuglipron, per far avanzare il farmaco verso studi più ampi.

Le azioni Pfizer sono aumentate dello 0,4% giovedì mattina, dopo essere inizialmente salite del 2,9%. Anche quello è stato un urto relativamente modesto dato il tipo di mosse fuori misura che spesso salutano le notizie sui farmaci per la perdita di peso. Gli investitori potrebbero semplicemente essere stanchi del dramma Pfizer GLP-1, specialmente quando così tanti altri produttori di farmaci stanno andando avanti con i propri programmi GLP-1 orali.

Gli attuali farmaci caldi per la perdita di peso, Zepbound di Eli Lilly e Wegovy diNovo Nordisk , sono entrambi assunti con in sezioni settimanali. Aziende e analisti affermano che le alternative orali GLP-1 potrebbero offrire gran parte della loro efficacia, ma senza gli aghi e potenzialmente a un prezzo inferiore. Ciò ha portato a una corsa precipitosa di aziende farmaceutiche e biotecnologie che cercano di mettere sul mercato le proprie pillole per la perdita di peso.

Lilly ha il suo GLP-1 orale, chiamato orfoglipron, che è in fase di test in una serie di studi di fase 3. I dati in fase avanzata potrebbero arrivare l’anno prossimo.

Novo ha un GLP-1 orale sul mercato, chiamato Rybelsus, anche se è meno efficace degli attuali iniettabili. L’azienda sta lavorando su una serie di pillole GLP-1 di nuova generazione.

Molte altre aziende hanno i loro promettenti programmi di pillole per la perdita di peso. L’elenco include Viking Therapeutics, Gilead Sciences e Structure Therapeutics, che sta iniziando uno studio di fase 2b della sua pillola entro la fine dell’anno.

Dato tutto questo, e i suoi 18 mesi di delusioni e ritardi, Pfizer ha perso qualsiasi vantaggio aveva una volta. Rimangono domande sui suoi candidati farmaci.

Una versione precedente di danuglipron che ha fallito alla fine dell’anno scorso è stata assunta due volte al giorno e ha avuto effetti collaterali significativi. L’idea della nuova versione una volta al giorno della pillola è che potrebbe avere un profilo di effetti collaterali più leggero ed essere più conveniente per i pazienti.

Pfizer ha affermato di avere “dati farmacocinetici incoraggianti” su una formulazione aggiornata una volta al giorno di danugliprone, il che suggerisce che l’azienda è fiduciosa che una versione una volta al giorno della pillola possa diffondersi efficacemente attraverso il corpo. Prevede di eseguire studi per determinare la dose appropriata della pillola nella seconda metà di quest’anno.

Quello che l’azienda non ha detto era se avesse dati che assicuravano che il profilo degli effetti collaterali della versione una volta al giorno di danuglipron era migliore di quello della versione due volte al giorno.

“PFE probabilmente non ha determinato quale sia il profilo di tollerabilità di Danuglipron [una volta al giorno]”, ha scritto lunedì l’analista di Jefferies Akash Tewari. “Smentiremmo le aspettative su quanto sia competitivo il programma di PFE fino a quando non avremo quei dati in 2H”.

Dati chiari su quanto sia effettivamente buona la nuova versione del farmaco potrebbero richiedere ancora più tempo. In una nota separata giovedì, l’analista di Leerink Partners David Risinger ha detto che non si aspetta dati di efficacia e tollerabilità nei pazienti obesi “fino al 2026 al più presto”.

A quel punto, Lilly potrebbe lanciare orfoglipron, la sua pillola sperimentale per la perdita di peso, e altri contendenti saranno sulla buona strada.

In una dichiarazione di giovedì, il direttore scientifico di Pfizer, Mikael Dolsten, che ha recentemente annunciato l’intenzione di lasciare l’azienda, ha affermato di ritenere che la nuova formulazione di danuglipron potrebbe essere competitiva. “Crediamo che con la formulazione di rilascio modificato preferita e l’ottimizzazione della progettazione del futuro studio, possiamo far avanzare una molecola GLP-1 orale competitiva negli studi che consentono la registrazione”, ha detto.

Alla chiusura del trading su Wednesdy, le azioni Pfizer sono diminuite dell’1,5% quest’anno e del 21% negli ultimi 12 mesi. L’azienda si sta preparando per la scadenza dei suoi brevetti su una serie di farmaci importanti, che la società ha detto che toglieranno 17 miliardi di dollari di entrate annuali entro la fine del decennio.

Mentre l’azienda ha speso molto per acquisizioni e ricerca e sviluppo negli ultimi cinque anni e ha ottenuto l’approvazione per più di 20 nuovi farmaci, gli investitori hanno dato all’azienda poco credito per questo. Il titolo è sceso di oltre il 40% l’anno scorso, in parte a causa dei suoi fallimenti nel suo programma di obesità orale, una volta uno dei pony dello spettacolo della pipeline di sviluppo di farmaci di Pfizer.

Con l’annuncio di giovedì, Pfizer sta cercando di riportare il danuglipron sul lato delle buone notizie del libro mastro. Potrebbe finire per essere un progetto a molto lungo termine.

09/07/24 Barron’s: Mounjaro di Lilly batte Ozempic di Novo nella perdita di peso, dice uno studio. Le Azioni Combattono.

DaAngela PalumboSegui

Un nuovo studio ha rilevato che Mounjaro di Eli Lilly ha avuto più successo nell’aiutare gli utenti a perdere peso rispetto a quello di Novo Nordisk Ozempic.

Secondo uno studio pubblicato sulla rivista JAMA Internal Medicine , i pazienti che hanno usato tirzepatide hanno visto una maggiore perdita di peso rispetto a quelli che hanno usato semaglutide. Tirzepatide è venduto con i marchi Mounjaro per il trattamento del diabete e Zepbound per la perdita di peso. Semaglutide è usato per il trattamento del diabete con il nome di Ozempic ed è approvato per il trattamento della perdita di peso con il marchio Wegovy.

“In questa grande analisi clinica degli adulti statunitensi con sovrappeso o obesità che hanno iniziato il trattamento con tirzepatide o semaglutide, coloro che ricevevano tirzepatide avevano maggiori probabilità di raggiungere il 5% o più, il 10% o più e il 15% o maggiore di perdita di peso e hanno sperimentato maggiori riduzioni del peso corporeo a 3, 6 e 12 mesi”, ha affermato lo studio.

In seguito al rilascio dei dati, le azioni di Novo Nordisk sono scese del 2% a 140,20 dollari martedì, mentre Eli Lilly ha guadagnato da 1% a 927,25 dollari.

In una dichiarazione inviata a Barron’s, un portavoce di Novo ha affermato che la società accoglie con favore una ricerca indipendente che indaga sulla sicurezza e l’utilità clinica dei suoi prodotti. “Tuttavia, il modo ideale per confrontare due trattamenti è uno studio clinico randomizzato (RCT) testa a testa adeguatamente alimentato nell’obesità. Attualmente, non sono stati completati studi testa-a-testa che confrontano tirzepatide e semaglutide 2,4 mg.”

Il portavoce ha anche affermato che lo studio aveva alcune limitazioni chiave, come non fornire “informazioni sufficienti sulla dose all’inizio e alla fine del trattamento”.

Un portavoce di Lilly ha detto in una dichiarazione che, poiché l’azienda stessa non è stata coinvolta nello studio, non è in grado di commentare i risultati. Tuttavia, “stiamo studiando tirzepatide e semaglutide in partecipanti con obesità in uno studio testa a testa di fase 3b, SURMOUNT-5, che dovrebbe essere completato entro la fine dell’anno”.

Uno studio del 2023 fatto dall’American Diabetes Association e finanziato da Eli Lilly ha mostrato risultati simili, affermando che “il trattamento con tirzepatide ha dimostrato riduzioni significative del peso corporeo rispetto al placebo e al semaglutide, con conseguente maggiore riduzione della massa grassa”.

Le azioni di entrambe le società sono salite quest’anno mentre la domanda di farmaci per la perdita di peso sale alle stelle. Tuttavia, le azioni Lilly hanno sovraperformato Novo, con azioni in aumento del 57% rispetto al guadagno del 38% di Novo. Notizie diverse dall’aumento delle vendite di farmaci per la perdita di peso hanno contribuito a spingere le azioni di Lilly più in alto. All’inizio di questo mese, la Food and Drug Administration ha approvato l’attesissimo farmaco per l’Alzheimer.

Ma anche se il farmaco di Lilly si comporta meglio di quello di Novo, il problema dell’offerta rimanee potrebbe pesare sulle azioni da qui in avanti. Mentre la domanda continua ad esplodere, l’azienda sta avendo difficoltà a tenere il passo.

In una chiamata sugli utili del primo trimestre ad aprile, il CFO di Lilly Anat Ashkenazi, che presto partirà per lavorare per Alphabet, ha dichiarato che “mentre stiamo lavorando instancabilmente per aumentare l’offerta e ci aspettiamo aumenti significativi dei volumi di spedizione nella seconda metà dell’anno, la domanda continua a superare anche l’aumento dell’offerta”.

20/06/24 Barron’s: Gli sviluppatori di farmaci per l’obesità guardano a cosa c’è dopo per un mercato da 100 miliardi di dollari

DaBill AlpertSegui

Farmaci per la perdita di peso come Novo Nordisk Wegovy ed Eli Lilly Zepbound, ha lanciato un mercato che gli analisti si aspettano crescerà fino a 100 miliardi di dollari in 10 anni. Gli sviluppatori di farmaci di quelle aziende e di altri stanno cercando modi per migliorare quei farmaci di grande vendita.

Le persone possono perdere dal 15% al 20% del loro peso con Wegovy o Zepbound. Gli studi stanno mostrando che i trattamenti, una categoria nota come GLP-1s, riducono anche il rischio di malattie cardiache, epatiche e renali. Le vendite complessive raddoppieranno quest’anno per superare i 10 miliardi di dollari, dicono l’analista di Oppenheimer Jay Olson e i suoi colleghi in una nota di ricerca di giovedì.

Ma i medici che hanno intervistato desideravano che i farmaci fossero più economici, fossero disponibili in forma di pillola e non facessero perdere massa muscolare ai pazienti. Per diversi giorni la scorsa settimana, Olson ha ascoltato mentre gli sviluppatori di farmaci discutevano di quelle sfide in una conferenza di Boston ospitata dalla società di consulenza scientifica Hanson Wade.

Olson scrive che Lilly sta prendendo in considerazione studi farmacologici che guardano oltre la perdita di peso, per testare l’effetto dei farmaci sul rapporto tra grasso e muscolo magro, così come la distribuzione del grasso in tutto il corpo. Nuovi farmaci sarebbero testati contro quelli esistenti come Zepbound, invece dei placebo inattivi.

Novo Nordisk sta studiando famiglie che sembrano avere varianti genetiche che proteggono dall’obesità. Comprendere tali meccanismi potrebbe rivelare nuovi obiettivi per i farmaci, afferma l’analista di Oppenheimer.

I farmaci GLP-1 fanno sì che le persone consumino meno calorie, ma man mano che entrano meno calorie, i muscoli si restringono insieme al grasso. Questo è brutto perché il muscolo magro brucia calorie. I nuovi farmaci che potrebbero prevenire la perdita muscolare sono stati discussi da un gruppo di start-up e aziende a piccola capitalizzazione comeWave Life Sciences scrive Olson.

Nel prossimo decennio, gli analisti di Oppenheimer si aspettano che Lilly e Novo saranno raggiunti da molti concorrenti, tra cui Altimmune, Structure Therapeutics, Pfizer, e Viking Therapeutics. Quella concorrenza potrebbe ridurre il prezzo che i pazienti statunitensi pagano per i farmaci GLP-1 da circa 9.000 dollari all’anno dopo gli sconti a 6.000 dollari.

Al di fuori degli Stati Uniti, nei sistemi sanitari nazionali a pagamento unico, i pazienti stanno già pagando meno di 4.000 dollari.

Anche a prezzi più bassi, Oppenheimer prevede che le vendite dei farmaci GLP-1 saliranno a 100 miliardi di dollari entro il 2034. La maggior parte delle vendite andrà ancora a Novo e Lilly, dice.

17/06/24 Barron’s: Nuovi farmaci e dispositivi per la perdita di peso stanno arrivando questa settimana

DaBill AlpertSegui

Le scoperte dei farmaci per la di perdita di peso sono tutte emerse dal trattamento del diabete. Quindi gli incontri medici come il raduno del prossimo fine settimana dell’American Diabetes Association sono sempre più dominati dalle notizie sui farmaci per l’obesità di Eli Lilly, Novo Nordisk, Zealand Pharma, Altimmune, e altri.

Ci saranno notizie sull’efficacia delle pillole per la perdita di peso, farmaci che prendono di mira nuovi recettori della fame e farmaci progettati per ridurre il peso ma non i muscoli. I dispositivi stanno anche seguendo i farmaci sulla strada dal trattamento del diabete ai dati sulla dieta, quindi gli investitori si aspettano che Abbott Laboratories o i monitor della glicemia Dexcom saranno utilizzati da non diabetici.

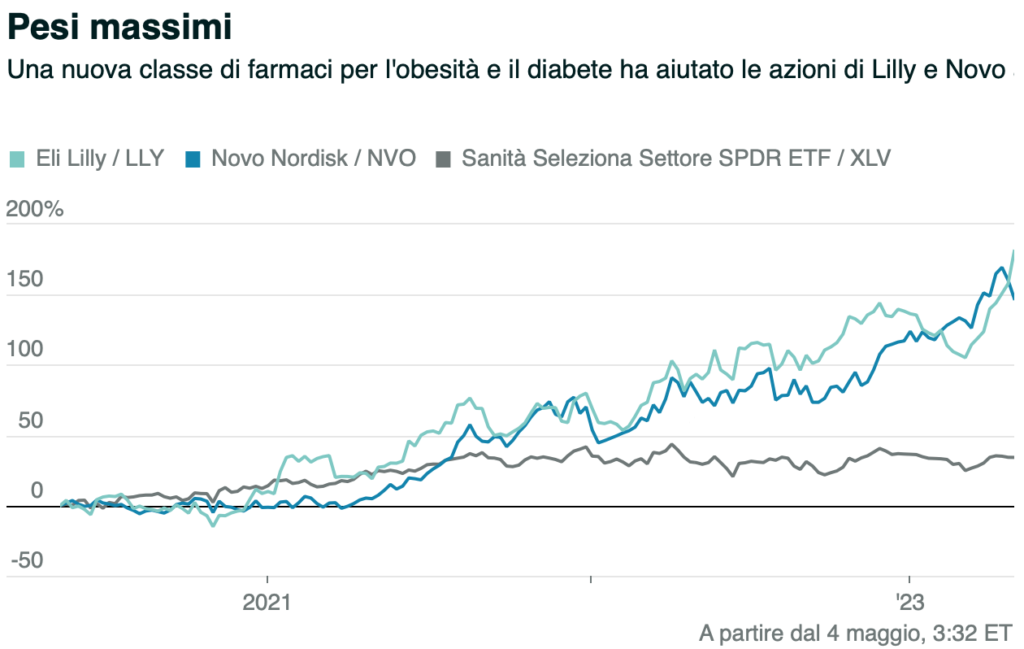

Questi farmaci e dispositivi sono stati i maggiori motori delle azioni mediche negli ultimi due anni. Lilly e Novo sono diventate le aziende farmaceutiche con il valore più alto del mondo, dopo che gli effetti di perdita di peso dei loro farmaci GLP-1 hanno sollevato le loro azioni di oltre il 160% negli ultimi due anni. Dexcom, da parte sua, è stata una delle azioni più attive nella tecnologia medica.

Lilly attualmente commercializza il tirzepatide per il diabete, come Mounjaro, e per la perdita di peso, come Zepbound. Il farmaco iniettabile si rivolge a due recettori della superficie cellulare che influenzano la fame. I discorsi alla conferenza mostreranno come il farmaco agisce sui circuiti dell’appetito nel cervello e allevia l’apnea del sonno.

La conferenza ascolterà gli studi mid-stage di una pillola Lilly che prende di mira un recettore della fame e un farmaco iniettabile retatrutide che prende di mira tre recettori della fame contemporaneamente.

Lilly e Novo fanno pagare più di 10.000 dollari all’anno per i loro farmaci, quindi gli assicuratori hanno cercato di limitare la copertura a coloro che ne hanno bisogno immediato. Per costruire un caso per una copertura più ampia, i produttori di farmaci stanno testando gli effetti dei farmaci su molte malattie che vanno dal cuore, al fegato, ai reni e al cervello.

Quindi le presentazioni di Novo descriveranno in dettaglio i risultati dello studio di fase 3 per il suo semaglutide – commercializzato come Ozempic, per il diabete, e Wegovy, per la perdita di peso – sulle malattie renali e l’insufficienza cardiaca. Ci saranno anche aggiornamenti sul suo farmaco a doppio recettore CagiSema.

Altre aziende sono in rapida ricerca di spazio nel mercato della perdita di peso. Diversi colloqui discuteranno nuovi dati sul farmaco a doppio recettore di Altimmune. La Zealand danese ha presentazioni su un farmaco in fase iniziale che spera riduca peso con solo effetti collaterali lievi. Regeneron presenterà i dati di fase 1 su un farmaco che potrebbe ridurre il peso, ma non la massa muscolare.

Quest’estate, Abbott Labs lancerà un dispositivo a forma di patch chiamato Lingo, che è il primo monitor del glucosio approvato per la commercializzazione a chiunque sia interessato alla propria salute metabolica. Ciò include persone in sovrappeso considerate “prediabetiche”, così come gli appassionati di fitness. Un evento per gli investitori Abbott alla conferenza di sabato potrebbe includere dettagli sul prodotto, scrive l’analista di Raymond James Jayson Bedford, così come un altro nuovo cerotto di monitoraggio Abbott per i diabetici di tipo 2 che non hanno bisogno di insulina.

DexCom incontrerà gli investitori domenica e Bedford darà notizie su Stelo, una patch di monitoraggio del glucosio che sarà in vendita al banco ad agosto. Ci sarà una lotta testa a testa tra DexCom e Abbott per vedere se quanti dei 30 milioni di diabetici di tipo 2 del paese pagheranno di tasca propria per il beneficio scarsamente assicurato del monitoraggio continuo del glucosio.

Mentre la patch di DexCom è approvata solo per la commercializzazione per i diabetici di tipo 2, chiunque può acquistarla. Quindi è interessante vedere una presentazione programmata per uno studio DexCom sui benefici per la salute del suo monitor del glucosio per le persone considerate prediabetiche. I Centers for Disease Control and Prevention stimano che ci siano 100 milioni di persone di questo tipo, negli Stati Uniti.

Scrivi a Bill Alpert a william.alpert@barrons.com

12/06/24 Barron’s: Si muovono i politici contro i prezzi da strozzini

Prima o poi doveva succedere: che in America i farmaci costino 5 e anche 10 volte di piu’ che negli altri paesi e’ una cosa vergognosa…

Bernie Sanders vuole citare in giudizio Novo Nordisk per il prezzo di Wegovy. Cosa c’è da sapere.

Josh Nathan-KazisFollow

Le azioni della casa farmaceutica danese Novo Nordisk sono state sotto pressione martedì dopo che il senatore Bernie Sanders ha dichiarato di voler citare in giudizio un alto dirigente per rispondere alle domande sui prezzi che addebita per i farmaci per la perdita di peso e il diabete Wegovy e Ozempic.

Gli ADR di Novo sono scese dell’1,3% martedì, una rara giornata al ribasso. Ma quel piccolo selloff è stato invertito mercoledì, con il titolo che è tornato a segnare livelli record. Novo è aumentato del 37,1% quest’anno e del 78,3% negli ultimi 12 mesi.

La minaccia di Sanders di un mandato di comparizione, tuttavia, attira maggiormente l’attenzione sulla fastidiosa questione dei prezzi che Novo addebita per Wegovy e Ozempic, e sulle domande su cosa significherà la spesa prevista per i farmaci per il sistema sanitario degli Stati Uniti nei prossimi anni.

Come Barron’s segnalato l’anno scorso, i prezzi elevati dei farmaci per l’obesità Novo ed Eli Lilly, insieme all’enorme domanda di farmaci, potrebbero creare una crisi di spesa per gli assicuratori, i datori di lavoro e i programmi governativi che pagano per i farmaci di questo paese.

Ecco cosa c’è da sapere sugli ultimi sviluppi.

Cosa è successo martedì?

Sanders ha annunciato che la Commissione del Senato per la Salute, l’Istruzione, il Lavoro e le Pensioni, da lui presieduta, voterà la prossima settimana un mandato di comparizione per Doug Langa, il capo delle operazioni nordamericane di Novo Nordisk, per richiedergli di “fornire una testimonianza sul motivo per cui la sua azienda addebita fino a 10-15 volte di più per Ozempic e Wegovy negli Stati Uniti rispetto ad altri paesi”.

La richiesta di un mandato di comparizione arriva a due mesi dall’inizio di un’indagine da parte del comitato HELP sui prezzi di Ozempic e Wegovy. In un discorso al Senato martedì, Sanders ha detto che i prezzi dei farmaci sono troppo alti.

“Vogliamo che Novo Nordisk smetta di derubare il popolo americano e di farci pagare prezzi che sono molto più alti di quelli che fanno in altri paesi”, ha detto Sanders, secondo un testo preparato.

Sanders ha detto che il suo staff aveva chiesto alla leadership di Novo di testimoniare, ma che avevano rifiutato. In una dichiarazione a Barron’s, Novo ha detto di aver detto allo staff di Sanders che il suo amministratore delegato, Lars Fruergaard Jørgensen, è disposto a testimoniare e ha offerto potenziali date per un’udienza.

“Sulla base della nostra continua collaborazione, riteniamo che l’emissione di un mandato di comparizione non sia necessaria”, ha affermato la società.

Quanto costano Wegovy e Ozempic?

Il prezzo di listino di Wegovy è di $ 1,350 al mese. Ozempic, il marchio con cui lo stesso farmaco viene venduto come trattamento per il diabete di tipo 2, ha un prezzo di listino di $ 935 al mese.

Tali prezzi di listino sono significativamente più elevati dei prezzi di listino degli stessi medicinali in altri paesi. Secondo un rapporto dell’agosto 2023 analisi dal gruppo di politica sanitaria KFF, Wegovy costa $ 328 al mese in Germania e $ 296 al mese nei Paesi Bassi. Ozempic costa $ 103 al mese in Germania e $ 83 al mese in Francia.

Questi costi potrebbero davvero creare una crisi di spesa?

Come Barron’s Segnalato L’anno scorso, il costo di Wegovy e del farmaco simile Zepbound di Lilly potrebbe creare vere sfide per i contribuenti nei prossimi anni.

Un KFF rapporto ad aprile ha scoperto che 3,6 milioni di beneficiari di Medicare potrebbero essere idonei per la copertura Medicare delle prescrizioni di Wegovy in base a nuove linee guida che consentono al programma di pagare per Wegovy quando prescritto per ridurre il rischio di infarto e ictus nelle persone in sovrappeso o obese.

Se solo il 10% di queste persone usasse effettivamente il farmaco, ha scritto KFF, e i piani Medicare Part D che lo coprono assicurassero uno sconto del 50%, costerebbe a Medicare 2,8 miliardi di dollari all’anno.

Il sollievo potrebbe venire dal programma di negoziazione dei prezzi di Medicare creato nell’ambito dell’Inflation Reduction Act. Il Congressional Budget Office ha dichiarato all’inizio di quest’anno che si aspetta che semaglutide, il principio attivo di Wegovy e Ozempic, venga selezionato per la negoziazione dei prezzi “entro i prossimi anni”.

E per quanto riguarda i Compounded GLP-1 Shots?

Hims & Hers Health Inc. ha annunciato il mese scorso che avrebbe offerto semaglutide composto prodotto da BPI Labs. Alcune farmacie di compounding sono autorizzate a fare copie di un farmaco di marca quando il farmaco non è disponibile a causa di carenze.

Le case farmaceutiche di marca affermano che i farmaci composti sono potenzialmente pericolosi. Hims & Hers sta vendendo il suo semaglutide composto per $ 199 al mese. L’azienda non stipula assicurazioni.

Quanto è importante per Novo la minaccia di citazione in giudizio?

L’enorme domanda di Wegovy sembra destinata a isolare Novo da qualsiasi grave battuta d’arresto nel breve termine, ma la questione dei prezzi dei farmaci ha sempre il potenziale per innescare una tempesta politica. In un anno elettorale imprevedibile, è difficile dire con certezza dove stanno andando le cose.

L’ADR di Novo ha riguadagnato terreno mercoledì, salendo dell’1,2%, mentre l’S&P 500 è salito dell’1,2%.

Scrivi a Josh Nathan-Kazis all’indirizzo josh.nathan-kazis@barrons.com

21/05/24 Barron’s: Nestlé e altri produttori di alimenti si rivolgono agli utenti di Wegovy e Ozempic

La crescente popolarità dei farmaci per la perdita di peso ha Investitori di aziende alimentari e di bevande preoccupato per le vendite che soffrono perché le persone che assumono i farmaci tendono a mangiare di meno. Ma alcune aziende vedono un’opportunità per servire questo numero in rapida crescita di osservatori del peso.

Il conglomerato alimentare svizzero Nestlé ha dichiarato martedì che sta lanciando un nuovo marchio di alimenti surgelati negli Stati Uniti specificamente progettato per i consumatori che assumono farmaci GLP-1 come Ozempic e Wegovy o quelli focalizzati sulla gestione del peso in generale.

Le persone che assumono farmaci per la perdita di peso tendono a desiderare cibi che contengono quantità inferiori di zuccheri e grassi. Man mano che perdono peso, tuttavia, molti si preoccupano anche di perdere massa muscolare e vogliono più proteine nella loro dieta. Gli osservatori del peso si concentrano anche maggiormente sul controllo delle porzioni e sull’equilibrio dei nutrienti, pur cercando un gusto eccezionale.

Vital Pursuit è il primo marchio alimentare di Nestlé destinato agli utenti GLP-1, con l’obiettivo di “integrare le abitudini alimentari di milioni di americani a cui viene attualmente prescritto un farmaco per la perdita di peso o che lavorano attivamente per gestire il proprio peso”, ha affermato Nestlé.

I prodotti Vital Pursuit sono ricchi di proteine, contengono molte fibre e nutrienti essenziali e sono in linea con l’appetito di un utente di farmaci per la perdita di peso. La gamma iniziale comprende ciotole con cereali integrali o pasta proteica, sandwich sciolti e pizze.

Nestlé prevede di vendere gli articoli a un prezzo pari o inferiore a 4,99 dollari a partire dal quarto trimestre.

Nestlé possiede già Lean Cuisine, un marchio che si concentra sui consumatori che vogliono limitare le loro calorie. Vital Pursuit è più specificamente progettato per coloro che assumono farmaci GLP-1, che potrebbero voler consumare più nutrienti, come le proteine, per prevenire la perdita muscolare associata ai farmaci, ha detto l’azienda.

“In Nestlé vogliamo essere presenti in ogni momento della vita dei nostri consumatori, oggi e in futuro”, ha dichiarato il CEO dell’azienda per il Nord America, Steve Presley, in un comunicato. “Poiché l’uso di farmaci per sostenere la perdita di peso continua ad aumentare, vediamo un’opportunità per servire quei consumatori”.

Tuttavia, il gigante alimentare prevede che la sua crescita globale rallenterà quest’anno poiché i consumatori stanchi dell’inflazione acquistano meno dei suoi prodotti. Il prezzo delle sue azioni è sceso del 16% negli ultimi 12 mesi. Nestlé è stata recentemente un La scelta delle azioni di Barron. Il titolo è sceso dello 0,8% martedì, mentre l’S&P 500 è sceso dello 0,1%.

Secondo l’American Pharmacists Association, a un adulto su 60 è stato prescritto un farmaco GLP-1 nel 2023 e si prevede che il numero aumenterà. J.P. Morgan prevede che il totale degli utenti di GLP-1 negli Stati Uniti potrebbe raggiungere i 30 milioni entro il 2030, circa il 9% della popolazione.

Nestlé non è l’unica azienda alimentare che guarda al crescente mercato degli osservatori del peso. Simply Good Foods, con sede a Denver, ha dichiarato questo mese che prevede di rivitalizzare il suo marchio di dieta a basso contenuto di carboidrati Atkins nei prossimi 12-18 mesi per soddisfare la crescente domanda dei consumatori di farmaci GLP-1.

L’azienda ha recentemente lanciato un nuovo prodotto chiamato Atkins Strong che offre più proteine e idratazione, aiutando ad alleviare i problemi intestinali che a volte derivano dall’uso di farmaci GLP-1. I prodotti sono ben accettati dai rivenditori, ha detto la società.

“Credo che stiamo entrando in una nuova ondata di rilevanza culturale per il peso guidata da questi farmaci GLP-1”, ha detto il CEO Geoff Tanner durante l’ultima chiamata sugli utili dell’azienda la scorsa settimana, “La più grande opportunità per Atkins è quando le persone perdono peso, a chi si rivolgono?”

Simply Good Food sta affinando la sua pubblicità per posizionarsi come un modo sostenibile per i consumatori di aggrapparsi ai guadagni fisici ed emotivi dei farmaci per la perdita di peso, ha detto Tanner.

Anche altri sperano di trarne beneficio. Poiché i farmaci per la perdita di peso limitano l’apporto calorico delle persone, le bevande energetiche possono diventare più popolari per coloro che desiderano una sferzata di energia, ha affermato Toby David, capo del personale della società di bevande energetiche Celsius, in una conferenza di marzo.

“Penso che siamo la scelta naturale per le persone che stanno cercando di perdere peso”, ha detto agli investitori.

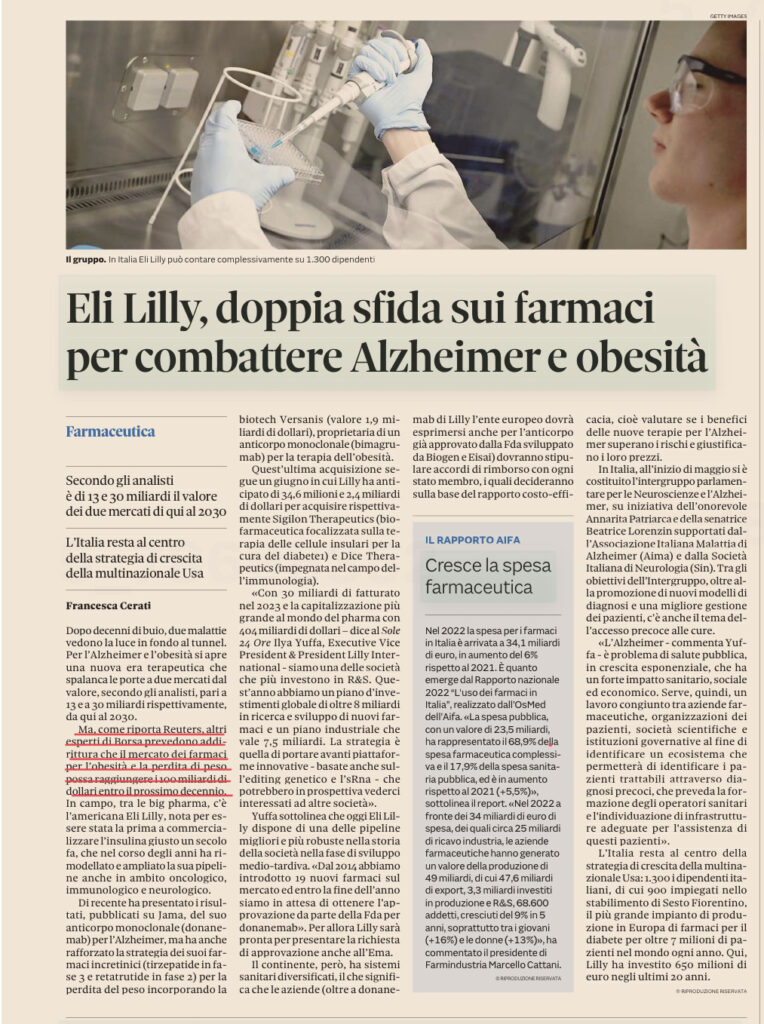

12/05/24 Sole 24 Ore: analisi di Eli Lilly

09/05/24 Barron’s: Novo Nordisk punta a un successore duraturo del suo blockbuster per la perdita di peso

L’entusiasmo per Wegovy ha aumentato del 50% l’ADR di Novo Nordisk negli ultimi 12 mesi.

Novo Nordisk ha cavalcato l’onda mostruosa dell’entusiasmo per Wegovy, il suo vaccino contro l’obesità una volta alla settimana, per diventare l’azienda di maggior valore d’Europa. Ora, dice che sta iniziando a lavorare su un farmaco per la perdita di peso di follow-up che durerebbe più a lungo e potrebbe essere prodotto più facilmente.

Giovedì, l’azienda ha svelato un progetto di ricerca volto ad aggiungere fino a due altri trattamenti per l’obesità alla sua vasta pipeline, che include già una lunga lista di farmaci sperimentali per l’obesità in fase di sperimentazione in studi clinici.

Gli analisti si aspettano che i suoi farmaci per la perdita di peso battano i record di vendita farmaceutica nei prossimi anni. L’attuale stima di consenso di FactSet prevede che le vendite di Wegovy nel 2029 raggiungano i 19,7 miliardi di dollari e le vendite di CagriSema, che combina Wegovy con un secondo farmaco e non ha ancora l’approvazione della Food and Drug Administration, raggiungano i 14,5 miliardi di dollari. Gli ADR di Novo sono aumentate del 50% negli ultimi 12 mesi.

Il nuovo sforzo di ricerca aiuterebbe a tracciare il futuro di Novo al di là di Wegovy e CagriSema. L’azienda collaborerà con Metaphore Biotechnologies, una società biotech privata fondata da Flagship Pioneering, la società di venture capital che ha creato Moderna nota per i suoi vaccini contro il Covid-19, tra le altre importanti aziende biotecnologiche.

Novo pagherà fino a 600 milioni di dollari in pagamenti anticipati e milestone, oltre a royalties su qualsiasi potenziale prodotto futuro. Il denaro sarà diviso tra Metaphore e un’unità interna di sviluppo di farmaci di punta chiamata Pioneering Medicines.