Precisiamo cosa sono i PIR

I PIR sono stati istituiti dalla legge di bilancio per l’anno 2017 con l’intento di convogliare una parte dei risparmi delle persone fisiche – a cui sono riservati – verso le imprese italiane, e in particolare quelle di piccole e medie dimensioni.

L’incentivo per l’investitore è costituito dall‘esenzione totale dalla tassazione ordinaria per qualunque rendita finanziaria conseguita nell’ambito del PIR (capital gain, dividendi, interessi…) e inoltre dall’imposta di successione e donazione per il capitale conferito, a fronte del rispetto di determinate condizioni.

Di seguito le principali:

- gli investimenti nel PIR devono essere mantenuti per almeno cinque anni (è tuttavia possibile smobilizzarli prima, rinunciando all’esenzione fiscale)

- ogni singolo PIR non può superare l’importo di 40.000 euro investiti in un anno

- il singolo investitore non può superare i 200.000 euro complessivamente immessi nei PIR, vale a dire che si può destinare ai PIR un massimo di 40.000 euro all’anno per cinque anni, anche non consecutivi

- il 70% delle risorse deve essere investito in strumenti finanziari emessi da imprese italiane, o anche europee, purché dotate di una stabile organizzazione in Italia (vincolo di diversificazione; il 30% di questo 70% (quindi il 21% del totale) deve essere destinato a strumenti emessi da imprese non incluse nel FTSE Mib, quindi aziende di minor capitalizzazione, come quelle quotate nei segmenti MidCap, STAR e AIM.

La parolina magica per l’italiano medio ovviamente era NO TASSE! e sulla base di questo nel 2017 alla loro uscita ebbero un discreto successo.

Si ma come si poteva – e si può – investire in PIR? La legge prevede la più’ ampia flessibilità: assicurazioni, fondi ma anche il fai da te purché le banche avessero creato dei conti con le specifiche previste. Secondo voi lo hanno fatto? Ovviamente no puntando a piazzare ai loro clienti i propri fondi PIR

Vennero emessi anche degli ETF PIR: con quelli il risparmiatore era sicuro di rispettare la suddivisione richiesta dalla legge ma ovviamente c’è un MA: non bastava comperarli per avere l’agevolazione fiscale dovevano essere inseriti in un conto PIR che le banche non hanno fatto… Mi ricorda tanto l’esercito ai tempi del ventennio: allora per venire incontro alla maggiore mobilità richiesta dalla guerra moderna vennero create le divisioni “autotrasportabili” che erano addestrare a muoversi velocemente con i camion ovviamente se avessero avuto i camion ma questi come scoprirono allibiti i tedeschi quando gliele mandarono in Russia non c’erano….

Vediamo come sono andati i PIR

prendendo la scheda di un ETF azionario che per la sua natura si è limitato a “copiare” gli indici 70/30 richiesti dalla normativa: isin LU1605710802 Lxr Ftse Ital All Cap Pir 2020 Ucits

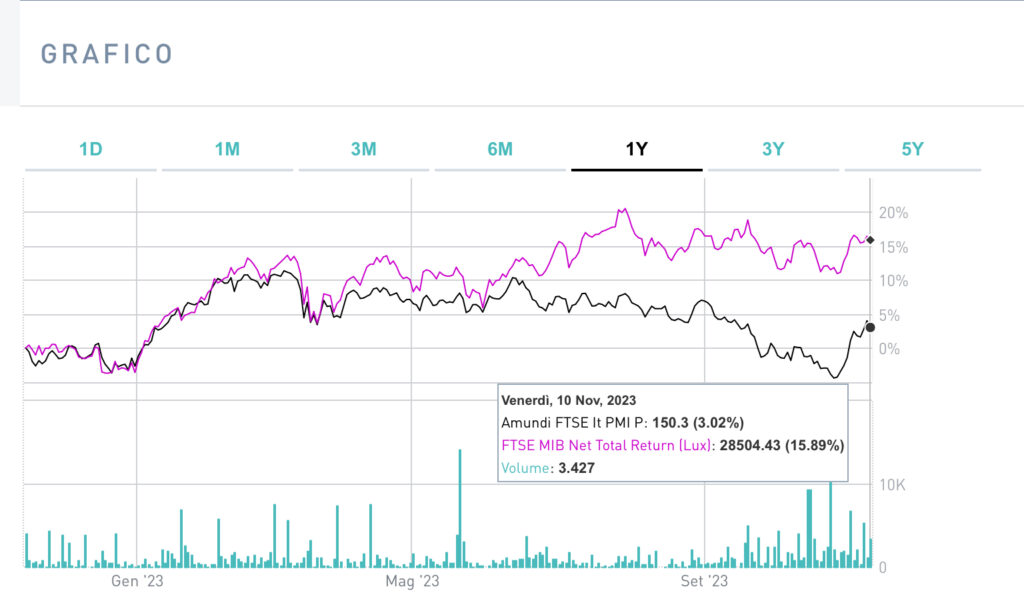

Come si puo’ vedere l’ETF e l’indice FTSEMIB Total Return (comprensivo dei dividendi) per qualche anno hanno camminato insieme poi le azioni a piccola capitalizzazione hanno cominciato a perdere terreno, fenomeno che si è accentuato dalla seconda metà del 2022 quando passati i 5 anni i risparmiatori hanno cominciato a riscattare potendo non pagare il capital gain e le vendite hanno depresso ancora di più i prezzi delle piccole azioni. Nonostante questo l’ETF con il 49,58 (netto perché non tassato -se acquistato tramite un conto PIR)) riesce ugualmente a battere il FTSEMIB che tosato del 26% di capital gain ha reso 45,65%

Però questi che sono dati oggettivi non hanno fermato l’emorragia tanto che adesso i PIR sono ben poca cosa. Il Sole 24 pubblica ogni mese una osservatorio sul comparto: questo e’ l’ultimo.

c-me si vede gli unici PIR con raccolta sono quelli obbligazionari a scadenza emessi da Intesa San Paolo dei quali parlo più avanti.

E adesso? Vediamo quali sono le prospettive attuali dei mercati. Tenendo però presente due cose basilari:

Si può avere un unico conto PIR quindi tutti gli investimenti di questo tipo devono essere sulla stessa banca/intermediario.

L’esenzione fiscale scatta dopo 5 anni: certo si possono liquidare anche prima ma in questo caso si paga il capital gain come in ogni altro investimento.

PIR Azionari

Le piccole e medie società italiane un tempo vanto dell’economia italiana – le famose multinazionali tascabili – si sono appannate nell’ultimo anno rispetto alle aziende a grossa capitalizzazione – quelle dell’FTSE Mib – trainate dall’exploit delle Banche, come dimostra il grafico dell’ETF Codice ISIN: FR0011758085 ITAMID rapportato alll’indice maggiore

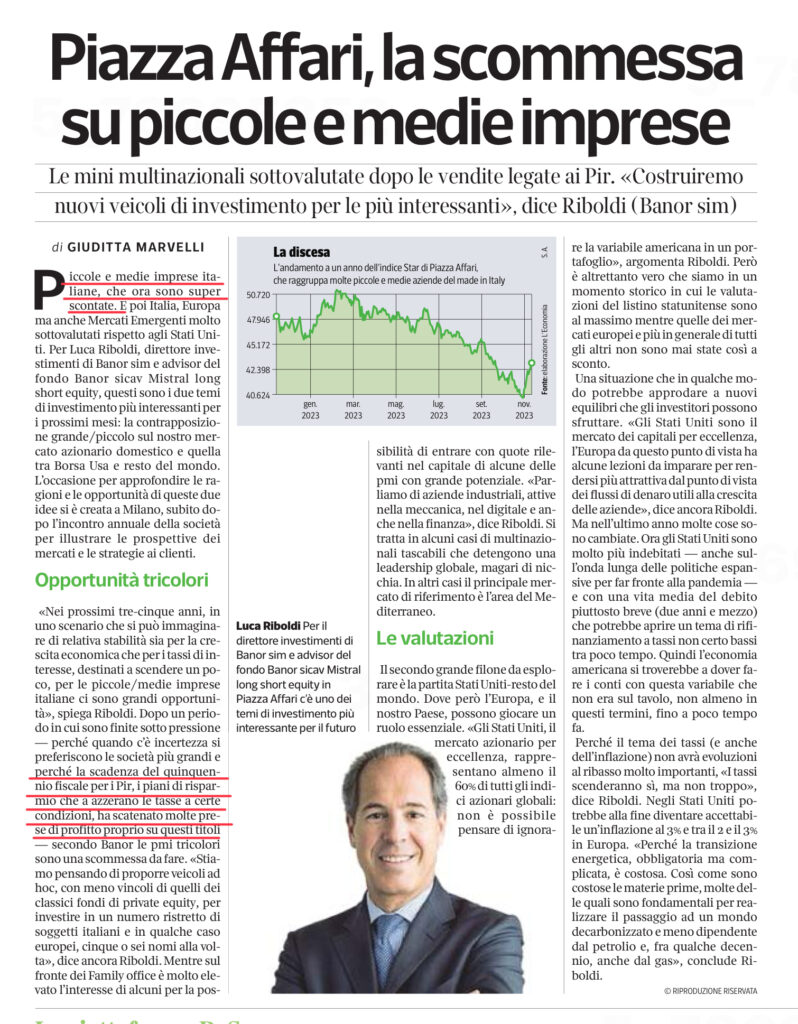

Ciò non toglie che secondo tanti analisti questi prezzi rappresentano un buon punto di entrata:

Si ma COME entrare? O sottoscrivendo uno dei fondi riportati nell’articolo del Sole 24 Ore sopra (tenendo presente che la maggior parte di loro ha una esposizione più o meno grande anche al FTSE MIB) oppure con L’ETF ITAMID che investe nelle Società a media e piccola capitalizzazione quotate sul listino principale di Borsa Italiana, quindi con un’esposizione sull’economia reale delle PMI Italiane. L’ETF investe indicativamente in tutti i titoli dell’indice FTSE Italia Mid Cap (60 titoli) e in 20 titoli dell’indice FTSE Italia Small Cap approfittando dell’offerta Directa che riporto sotto.

Anche qui due avvertenze:

1.- se uno ha minusvalenze fatte o potenziali (e di sti tempi chi non ne ha..) è assurdo fare un PIR azionario per risparmiare il capital gain visto che lo si può compensare con le minus.

2.- La percentuale della parte azionaria dedicata al PIR va tarata secondo la propria esposizione al rischio e al peso che ha questo settore nella capitalizzazione globale. La prima norma di ogni investitore è diversificare e visto che la borsa italiana rappresenta più o meno l’un percento della capitalizzazione globale per i puristi tale dovrebbe essere la percentuale del nostro investimento ma noi siamo italiani – My Country Right or Wrong – quindi possiamo arrivare anche ad un 10%. Quindi se uno nel suo portafoglio ha 50.000 di investimenti azionari a mio parere potrebbe mettere 5.000 in un Pir

E veniamo all’offerta di DIRECTA una Sim con sede a Torino che offre trading on line a condizioni molto vantaggiose. Per dare la possibilità di investire tramite l’ ETF ha creato un Conto Pir che ne fa da contenitore. Uno apre il conto QUI e ci acquista l’ITAMID

E i costi? 0,40% il Ter dell’ETF e lo 0,05% trimestrale di tenuta conto con il minino di 15 euro. questo vuol dire che da 30.000 euro in su la commissione totale annua sarà dello 0,60% mentre su importi più piccoli si fanno sentire i 15 euri minimi. Ad es. con 10.000 euro la comm. totale sarà’ dell’1%, per 5.000 euro l’1,60%. L’acquisto degli ETF invece sarà gratuito.

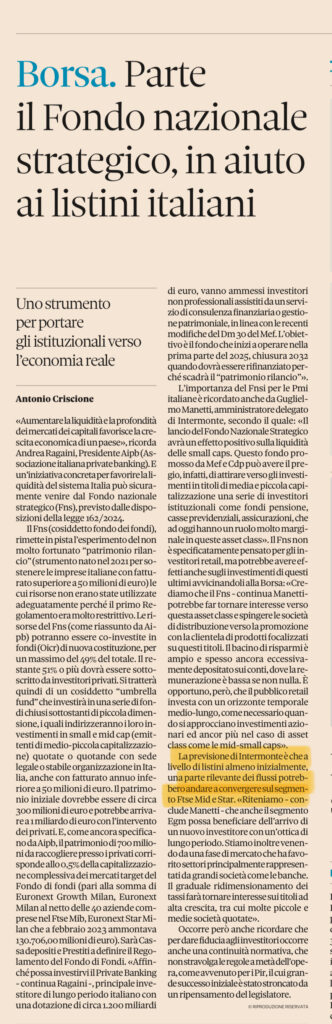

16/11/24 Sole 24 Ore Parte il Fondo Strategico.

Visto che deve nasce per dare liquidità alle piccole capitalizzazioni direi che stessi facendo un oroscopo l’allineamento astrale è particolarmente favorevole ai PIR…

21/11/23 Paolo Coletti su Youtube

ripete più o meno i miei concetti

E i PIR obbligazionari? Hanno un senso?

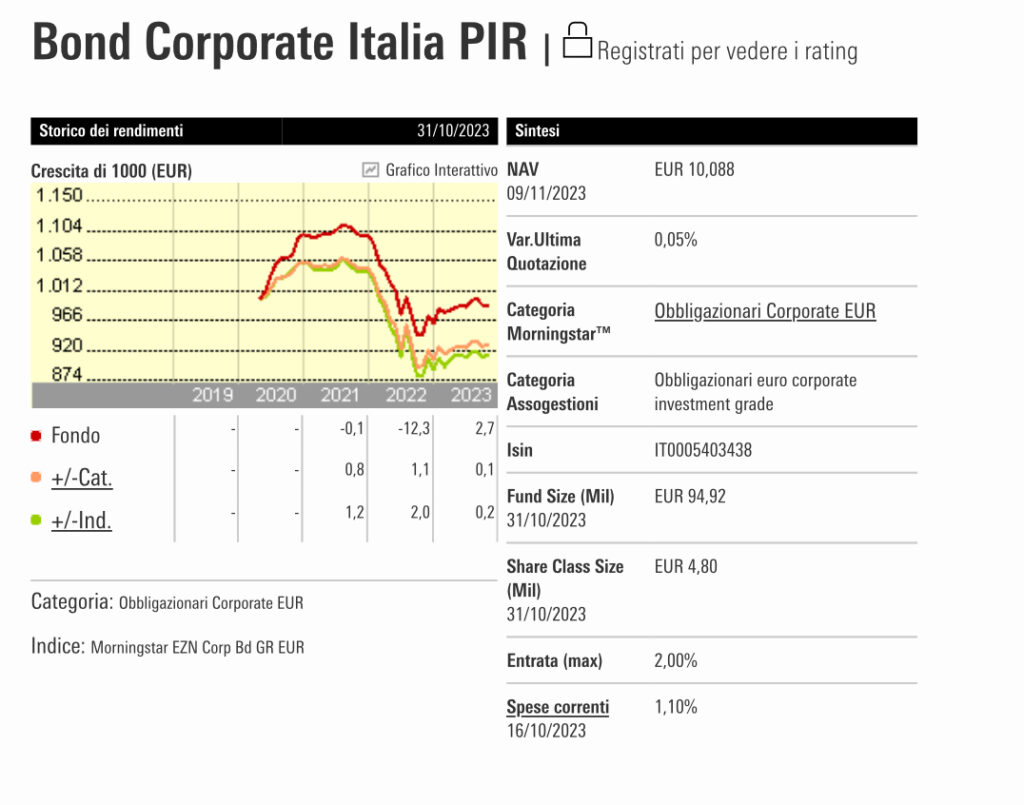

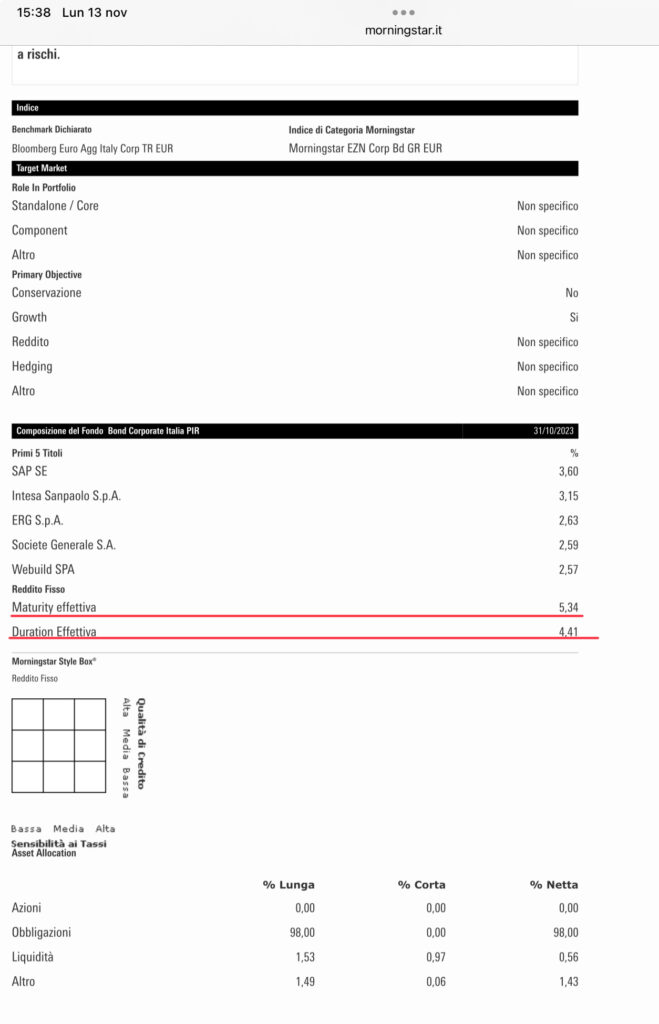

Non uno solo ne hanno ben 26: la ritenuta fiscale che si risparmia dopo 5 anni. Qui ETF non ce ne sono bisogna affidarsi ai Fondi con i relativi costi. Ma con un paniere di obbligazioni corporate italiane che con una duration di 5 anni rendono il 5,40 (vedi il fondo Sella) anche tosato della commissione dell’1,1% resta sempre un 4,30 netto quando un BTP di pari durata rende oggi (13/11/23) il 3,47 netto.

E veniamo ai prodotti: come si vede dall’elenco pochi perché visto che il PIR è una normativa fiscale italiana le grandi case di investimento non ne hanno a catalogo. Ne segnalo due.

Il primo e’ di Banca Sella e quindi distribuito solo nel loro network. Lo riporto perché guardando la sua maturity effettiva e la sua duration si può avere un’idea di che rendimenti attendersi oggi da questa classe di fondi.

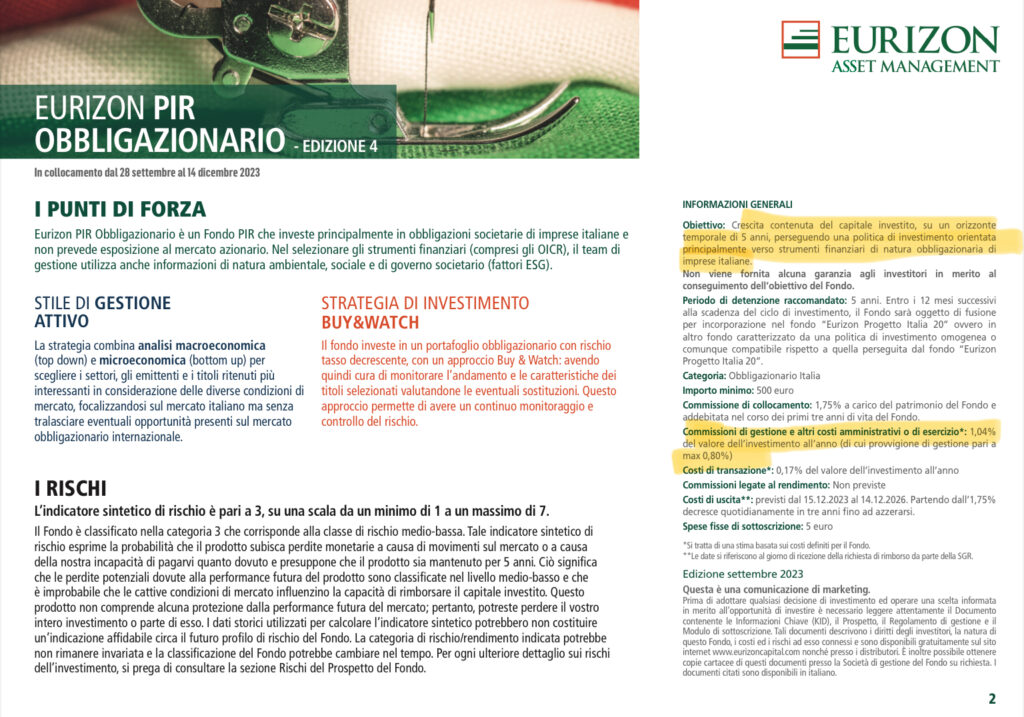

Il secondo fondo emesso da Eurizon (Intesa San Paolo) è in collocamento adesso e a mio parere molto più interessante.

Il fondo può essere comperato solo nel periodo di sottoscrizione (che scade il 14 dicembre). A quel punto il fondo viene chiuso (vengono accettate solo domande di rimborso) e il capitale raccolto viene investito in obbligazioni corporate italiane con scadenza attorno ai 5 anni.

Questo fa sì che finito il collocamento si saprà già quale sarà a grandi linee il rendimento perché dopo 5 anni il fondo finisce e viene liquidato (o girato di un fondo sempre PIR ma bilanciato) senza dover vendere titoli alle condizioni che ci saranno allora perché saranno arrivati a scadenza.

Ma quanto sarà il rendimento? Per avere un dato abbastanza preciso bisogna appunto attendere la fine del collocamento ma a meno di eventi inaspettati dovremmo essere sull’ordine del 4% scarso già al netto delle commissioni.

Quanto mettere su un PIR obbligazionario? Sempre per la diversificazione al max un 20% della parte del portafoglio dedicata alle obbligazioni.

Il fondo obbligazionario a scadenza sarebbe interessante, dico sarebbe perché 1,75% di ingresso, su 5 anni di detenzione per avere l’agevolazione fiscale, significa -0,35% a cui si aggiungere il costo di gestione -1,04% e di transazione -0,17%. Questo significa -1,56% annuo sul rendimento. Metti che il gestore incappa in qualche default…

Bisognerebbe che iShares, xTrackers o altri emettessero degli etf obbligazionari a scadenza dedicati ai PIR, quelli che sono da qualche mese sul mercato hanno un TER dello 0,12%.

Intanto da come lo interpreto io il Kiid del prodotto Intesa San Paolo le commissioni spalmate sui 5 anni rientrano nel nel costo annuo dell’1,04 e le commissioni di transazione – data la tipologia del fondo sottoscrivile sono nella finestra iniziale – sono scaricate quasi tutte sul primo anno quindi a spanne incidono per 0,05 annuo. In totale parliamo di commissioni dell’1,10%. Quindi su quella particolare tranches la 4 ormai chiusa dal 15/12/23 che per una fortunata congiunzione astrale era stata emessa nel momento di tassi massimi (per ora) la convenienza c’era tutta. Ipotizzando un 6,5% di rendimento a scadenza resta un 5,40% netto da commissioni. Una obbligazione al 6,5% presa direttamente rende netto il 4,81 ma vuoi mettere la diversificazione di un fondo rispetto ad una singola operazione?

Adesso è in collocamento la 5’ serie fino a metà marzo ma i tassi non saranno più certo quelli di dicembre e la forbice di restringe di molto.

ETF obbligazionari PIR: dubito che una grossa casa si prenda la briga di emettere un simile prodotto il mercato è troppo limitato. Sull’ultimo aggiornamento il totale dei PIR obbligazionari è di miseri 489 milioni dei quali 2 terzi saldamente in mano a Erurizon Intesa: non c’è trippa per gatti…

E comunque un ETF PIR compliant non vuol dire niente: deve essere inserito in un deposto titoli PIR come ho ben chiarito sopra. E l’univo deposito PIR disponibile è quello di Directa ma lo si può utilizzare solo ed esclusivamente per un ETF Amundi.. ergo…