non riesco più a continuare il precedente gruppo (QUESTO) perciò lo continuo qui

28/11/24 Tamburi intervistato su Youtube

interessante il passaggio dove afferma che la sua società vale 3 miliardi (ne quota uno e mezzo….)

19/11/24 Sole 24 Ore: intervista a Tamburi

30/09/24 MilanoFinanza: Giovanni Tamburi: che deal su Moncler! L’ingresso di Lvmh è un capolavoro e può essere un esempio per Prada o Armani

di Andrea Cabrini

«Remo Ruffini e Bernard Arnault hanno fatto un’operazione-capolavoro. Moncler così è pronta a fare un nuovo salto nel mondo del lusso. Per gli azionisti questo accordo aumenta le probabilità che il titolo nei prossimi 18 mesi crescerà (di fatto è già balzato dell’11% nella sola seduta di venerdì 27, ndr), e sarebbe stupido anche solo pensare di vendere. Il settore attraversa un momento difficile ma proprio da questa mossa può partire il rilancio». Giovanni Tamburi, fondatore e ceo di Tip- Tamburi Investment Partners, ha commentato a caldo su Class Cnbc la svolta di Ruffini, che ha aperto ai francesi di Lvmh la cassaforte con cui controlla Moncler.

Tamburi è stato il precursore di questo tipo di operazioni. Nel corso del 2013 entrò nell’allora Ruffini Partecipazioni con il 14% del capitale. Moncler non era ancora quotata e valeva 2,3 miliardi di euro. Oggi ne capitalizza 15,8 e le azioni di Tamburi sono attorno all’1% del capitale. I suoi soci di allora ne controllano un altro 2,5% circa. Quando Lvmh mette un piede in un’azienda spesso si sa già come va a finire. Tod’s, ad esempio, è stata delistata dopo l’operazione di febbraio attraverso il fondo di casa LCatterton. Ma secondo TamburiMoncler non seguirà la stessa strada. E «Prada e Armani dovrebbero fare una riflessione: per crescere servono alleanze. È il momento e, se volessero, noi ci siamo».

Domanda. Tamburi, ma questa è una vera alleanza o il preludio di altro?

Risposta. È una alleanza ed è molto positiva. Crea i presupposti per un salto strategico nei prossimi anni. Avere come partner Lvmh è il massimo a cui si possa aspirare nella moda e nel lusso. Si tratta di un’iniziativa che rafforza Moncler e che creerà molto valore. Ma anche per il mercato è estremamente positiva, perché la controllante Double R si è impegnata ad arrotondare la quota nel corso del tempo. Al momento possiede il 15,8% del capitale e porterà questa quota fino al 18,5% nel giro dei prossimi 18 mesi.

D. È una risposta alle attuali difficoltà del mercato della moda?

R. Io non la vedo affatto così. Sergio Loro Piana diceva: nei grandi mercati Arnault prende le prime location, Kering le seconde e noi siamo troppo piccoli. Moncler è arrivata a capitalizzare al massimo 20 miliardi di euro e oggi ne vale in borsa quasi 16, ma deve crescere e questa alleanza può dare moltissimo valore. Si tratta di una mossa strategica, altro che difensiva.

D. Lvmh è stata attratta anche dal calo delle valutazioni di mercato?

R. Non credo ci fosse un interesse a pagar poco. Nessuno conosce i dettagli dell’operazione, ma ho l’impressione che l’ingresso in Double R sia avvenuto a un prezzo sensibilmente superiore rispetto a quello di mercato. Si tratta di un’ulteriore dimostrazione della stima che Arnault ha di Ruffini e del suo team.

D. La storia ci dice che Arnault entra in punta di piedi, ma alla fine comanda.

R. Il futuro non è mai a senso unico. Tante volte si temono le acquisizioni, ma questa operazione è diversa: significa fare sistema. È un modo moderno per rendere forti le aziende, sia quelle degli acquirenti sia quelle di chi vende una quota. Credo che Remo e la famiglia Ruffini abbiano fatto una mossa molto intelligente. Mia moglie Alessandra Gritti è in consiglio di amministrazione da molti anni, abbiamo un rapporto molto solido e, come azionisti importanti, ne siamo felicissimi. Ma credo che, soprattutto, il mercato debba gioire per una buona notizia dopo tutti gli scossoni che il lusso ha subito per il rallentamento dell’economia cinese, che ora ha varato gli stimoli, i quali hanno già portato recuperi importanti.

D. Con Milano Finanza ha pubblicato a giugno un saggio intitolato «Fare sistema in Italia». Ma il controllo della nostra moda è sempre di più in Francia…

R. Io credo che la formula di questa operazione possa rappresentare un punto di riferimento. Nella parte finale del libro si parla proprio di questo tipo di deal, che è un’operazione particolare, nella quale non si compra il 100%, ma si affiancano le aziende. E può essere uno stimolo anche per molti imprenditori che si chiedono se vendere o no.

D. Kering su Valentino, Lvmh su Tod’s e Moncler: per gli indipendenti italiani la strada è segnata?

R. Ci ho pensato in questi giorni. Ci sono gruppi meravigliosi, come Prada e Armani, che potrebbero fare una riflessione, ipotizzare alleanze di questo tipo. Non conosco il mondo Armani; abbiamo più volte provato a fargli avere il messaggio che, qualora interessasse, ci siamo. Il gruppo Prada è articolato diversamente; c’è Lorenzo Bertelli, che conosco e che è molto bravo e molto voglioso di andare avanti, per cui probabilmente lì si sta puntando anche sulla sua capacità professionale. Ma questo tipo di stimoli è importante.

D. C’è sempre la possibilità di quotarsi in borsa.

R. Sono d’accordo. Credo sia il momento per trovare il coraggio di andare in borsa per far crescere le aziende. I tassi d’interesse rimarranno alti ancora per un po’ di tempo, le banche sono iper-regolamentate e il private equity ha difficoltà a raccogliere e a fare exit. Quindi penso che nel biennio 2025-26 il numero delle ipo del settore aumenterà in maniera sensibile. Moncler sotto questo aspetto è un esempio importante: in questi 12 anni di borsa, ossia da quando siamo entrati noi, i negozi sono passati da 80 a 300. C’è stata una capillarità di investimenti grazie alla capacità di cash flow. Spero ci siano molte altre società che prendano la stessa strada.

D. E Tip su che cosa sta puntando adesso?

R. Crediamo molto nell’arredamento, nel design e nella luce, con il polo Dexelance. Faremo sicuramente qualche acquisizione nei prossimi mesi. La pipeline si sta affollando, soprattutto a fronte della timidezza delle banche a fornire finanziamenti, che potrebbe spingere verso queste operazioni. È molto probabile che nei prossimi due o tre anni faremo operazioni anche nel lusso e nell’alto di gamma. (riproduzione riservata)

Ha collaborato Adolfo Valente

12/09/24 MF: Tip, perché gli analisti confermano buy sull’azione post semestrale

di Sara Bichicchi

Nonostante una contrazione del 47% dei profitti e una riduzione delle plusvalenze rispetto ai primi sei mesi del 2023, Equita e Banca Akros consigliano l’acquisto del titolo di Tamburi Investment Partners

Il primo semestre di Tamburi Investment Partners (Tip) va in archivio con un utile netto consolidato di oltre 34 milioni di euro, in calo del 47% rispetto ai 64,7 milioni del 2023, con plusvalenze dimezzate. Ma gli analisti di Equita confermano il rating buy sulla società di Giovanni Tamburi che, si legge in un report, resta «un veicolo interessante per essere posizionati su aziende di eccellenza».

Tra gennaio e giugno 22 milioni di capital gain

Il profitto pari a 34,1 milioni nei primi sei mesi del 2024 è «sostenuto principalmente da 21,6 milioni di capital gain generato dalla cessione di azioni Prysmian», sottolinea Equita. A questi si aggiungono «20,9 milioni dalla quota di risultato netto delle partecipate» e 8,9 milioni di dividendi. Al contrario, le uscite del semestre contano 5,9 milioni di oneri finanziari su bond e altri finanziamenti e 10,5 milioni di costo del personale. Il patrimonio netto della società è di circa 1,4 miliardi, un dato in linea con quello registrato al 31 dicembre 2023, mentre la posizione finanziaria netta è negativa per 419 milioni (a fronte di 409 milioni al 31 dicembre 2023).

Altri 11 milioni di cedole

Dopo la chiusura del semestre, segnala Equita, Tip ha però incassato 11,2 milioni di dividendi dalle controllate. In più, ha finalizzato l’accordo per la ricapitalizzazione di Landi Renzo, versando 2,45 milioni in conto futuro aumento di capitale di Itaca Holding. «Il portafoglio partecipate si conferma costituito da aziende di qualità, con 13 società tra le maggiori che hanno evidenziato crescita dei ricavi nel primo semestre e le altre che hanno mostrato comunque cali contenuti e ottime redditività», prosegue la Sim. «Tutte le società possono contare su un livello di debito contenuto o su cassa netta e potranno, quindi, essere aggregatrici». Le società in portafoglio che hanno avuto un impatto «particolarmente positivo» sui conti di Tip, sostiene Banca Akros, sono Ovs, Ipgh (che controlla Interpump), Its (che controlla Sesa), Roche Bobois, Beta Utensili e Sant’Agata (che controlla Chiorino e Limonta).

Il titolo Tip

Equita conferma il rating buy sul titolo con un target price di 12,7 euro per azione. Anche Banca Akros mantiene il giudizio buy su Tip con un prezzo obiettivo di 12,6 euro. Nella mattina del 12 settembre, all’indomani della pubblicazione dei risultati finanziari, il titolo scambia a 9,14 euro per azione, in calo dello 0,2% alle 10. Negli ultimi 12 mesi ha guadagnato circa il 3,8% sul segmento Star.

11/08/24 Corriere della Sera: Dexelance

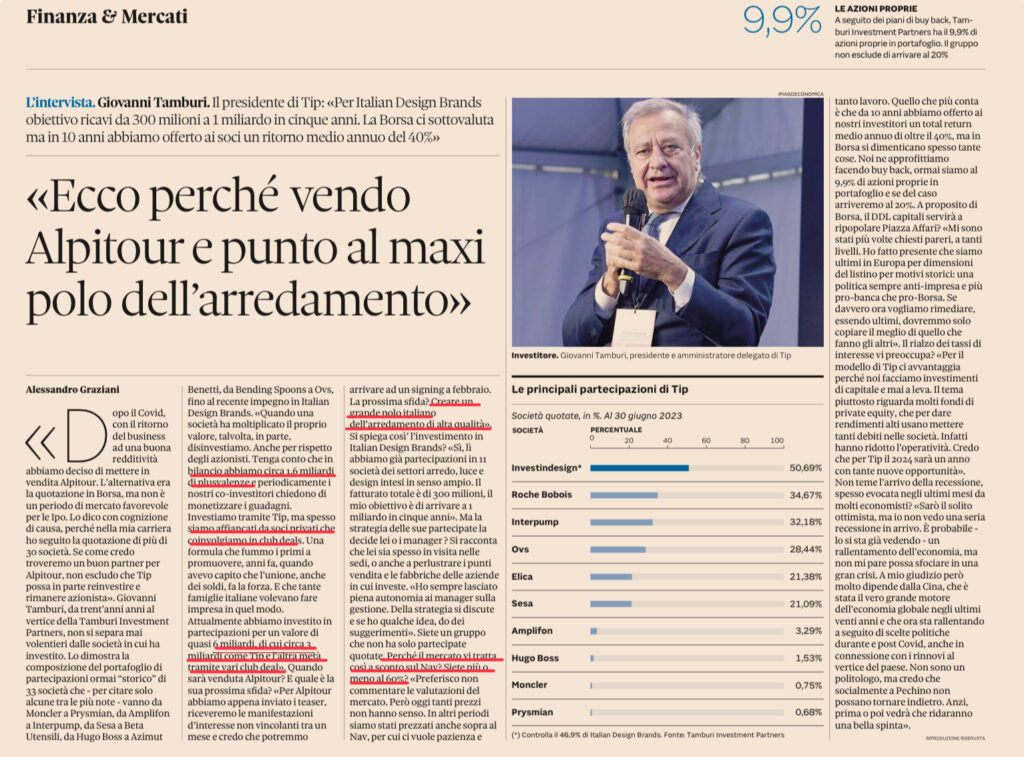

01/07/24 Corriere Economia: intervista a Tamburi

21/06/24 Sole 24 Ore: ALPITOUR

31/05/24 Milano Finanza Giovanni Tamburi: vi spiego a cosa serve il bond retail di Tip che offre il 4,5%

(articolo un poco troppo incensante per i miei gusti… Tamburi non ha bisogno di questo tipo di giornalismo…-)

di Lucio Sironi

Il fondatore di Tip propone un bond anche per i piccoli investitori che supera il rendimento attuale dei Btp. Raccoglierà fino a 350 mln da investire in borsa. Dove i prezzi delle mid cap sono tornati interessanti

Un bond che si preannuncia ghiotto anche per il piccolo investitore privato, emesso da una società tra le più redditizie di Piazza Affari, ritenuta molto solida e affidabile, poco indebitata. Lo sta per lanciare la Tip fondata e guidata da Giovanni Tamburi, finanziere di lungo corso, investitore paziente in società perlopiù italiane, quotate o no, con la sua Tip, spesso in combinazione con club deal di alto livello a cui partecipano numerose ricche famiglie industriali italiane.

L’obbligazione sta per essere lanciata per un importo fino a 350 milioni, avrà durata quinquennale, tasso almeno del 4,5% e il regolamento prevede che l’anno prossimo possa essere riaperta per raccogliere altri 100 milioni. Andrà a rimpiazzare un bond analogo che scadrà a dicembre, sempre che Tip non decida di rimborsarlo in anticipo.

È destinata almeno in parte al retail, quindi va vista come un’occasione per diversificare rispetto ai Btp, «forse riducendo anche il grado di rischio, se si guarda ai numeri di chi emette», azzarda l’interessato. Scopo dell’operazione -neanche dirlo- è mettere da parte risorse da impiegare in nuovi investimenti e arricchire il portafoglio di partecipazioni che tante soddisfazioni hanno dato, anno dopo anno, a Tip e ai suoi soci, solitamente in imprese quotate a Piazza Affari, società di taglia media selezionate tra l’eccellenza italiana in vari settori.

«Il momento è quello giusto», dice Tamburi; «a parte le banche, per il resto il listino milanese è cresciuto poco e i multipli delle aziende si sono fatti va via più interessanti. Inoltre faticano a trovare credito e anche il private equity, tradizionale sostenitore, attraversa una fase di stanca. Secondo me i fondi hanno investito troppo e a prezzi elevati, ora è difficile smobilizzarli: Bain stima un invenduto di 3.200 miliardi di dollari a livello di settore. Una situazione ideale per Tip, che invece dispone di una liquidità notevole, attorno al miliardo di euro considerando riorse proprie, linee di credito bancarie e la leva dei club deal».

Domanda. I tassi dovrebbero scendere ma non lo fanno, o comunque non nei tempi stretti che molti auspicavano. Questo gioca a vostro favore?

Risposta. In parte sì, perchè le imprese trovano più conveniente aprire il capitale che indebitarsi. Per questo mi aspetto che ripartano le quotazioni al listino, che per noi possono essere una buona occasione per investire.

D. È quello che è successo con uno dei vostri investimenti più recenti, quello in Idb -che nel frattempo è stata rinominata Dexelance– dove Tip è entrata con una quota rilevante spendendo circa 100 milioni.

R. Uno schema in cui abbiamo agito come anchor investor e che potrebbe riproporsi. Abbiamo diversi dossier sul tavolo, le valutazioni si sono abbassate e divenute più interessanti. Negli ultimi anni non abbiamo fatto molte operazioni proprio perché ci aspettavamo un’economia incerta e una frenata dei prezzi sul versante m&a. Gli alti livelli attuali di Piazza Affari si spiegano in buona parte con l’effetto banche, rilanciate dai margini d’interesse, che sul listino hanno corso tanto, ma in solitudine.

D. Anche Tip ha qualche società, tra quelle in portafoglio, che potrebbe pensare all’ipo.

R. Chiorino con i suoi nastri trasportatori, è la prima che potrebbe presentarsi sul mercato, ma quella della quotazione potrebbe essere la strada migliore anche per Alpitour: vero che abbiamo trattative avviate con più realtà del mondo del turismo e i pretendenti non mancano, ma se i tempi si allungano potrebbe essere una buona soluzione, per un’azienda che quest’anno può raggiungere 130-140 milioni di ebitda e con un debito in riduzione e che potrebbe azzerarsi.

D. A suo dire anche le vostre partecipazioni soffrono di una certa sottovalutazione.

R. Sì, tanto è vero che stiamo portando avanti un buyback sulle azioni Tip che ci ha già portato a una quota di azioni proprie attorno al 11% e che non avremo problemi a portare fino al 20%, se sarà il caso. Compriamo azioni della casa ma nel contempo siamo ben disposti a procedere a colpi di add-on sulle società che già abbiamo in portafoglio, iniettando altro capitale e rafforzandoci.

D. A volte tuttavia è necessario anche per Tip fare qualche disinvestimento e portare a casa qualche utile per far felici i soci. Per esempio avete finito di liquidare la vostra quota in Prysmian.

R. Vero, anche se lo abbiamo fatto con un certo rammarico, perché la recente acquisizione che hanno fatto in Canada ha fatto salire ancora di molto il titolo. Sul quale comunque Tip e il club deal che lo ha affiancato ha guadagnato molto.

D. Lei è anche un estimatore del mercato Egm, anche se finora non ha puntato molto su queste piccole società. Questione di taglia?

R. In realtà abbiamo veicoli adatti anche per aziende di questo tipo. Nel listino Egm ci sono buone occasioni e anche in questo caso credo che sia maturo il tempo per aumentare la presenza.

30/05/24 Tamburi emette una nuova obbligazioni per rimborsarne anticipatamente una che scade a fine anno

Domenica al Festival Economia a Trento nell’evento su tassi e inflazione lo aveva detto che al calo dei tassi lui ci credeva poco, che si il taglio dello 0,25% dopo averlo annunciato per mesi la Lagarder lo avrebbe fatto per non perdere la faccia ma poi…

Ed oggi coerentemente annuncia l’emissione di una obbligazione 5 anni a tasso fisso (da stabilire ma min 4,5% ) con cui rimborsare anticipatamente una che scade a fine anno con cedola del 2,5%

Milano Finanza: Tamburi emette un bond a partire da 1.000 euro che batte di gran lunga il Btp. Tutti i particolari dell’emissione di Tip

di Elena Dal Maso

Il consiglio di amministrazione di Tamburi Investment Partners, holding di investimento industriale fondata da Giovanni Tamburi, ha approvato l’emissione di un prestito obbligazionario non convertibile, privo di rating, non subordinato e non garantito, per un valore complessivo di 250 milioni di euro. La società quotata sul segmento Star di Piazza Affari può incrementare l’emissione fino ad ulteriori 100 milioni, quindi fino ad un ammontare nominale complessivo di 350 milioni.

Secondo quanto stabilito da Tip, il prestito ha una durata di cinque anni a decorrere dalla data di emissione, un tasso di interesse fisso non inferiore al 4,5% su base annua (per fare un confronto, il Btp a 10 anni rende il 4%), cedole staccate sempre su base annuale e un rimborso alla pari a scadenza (a 100), «fatte salve alcune ipotesi di rimborso anticipato in linea con le prassi di mercato, tra cui la facoltà di rimborso anticipato volontario a partire dal terzo anno». Le obbligazioni sono emesse alla pari con un taglio da 1.000 euro. I proventi vedranno utilizzati per finanziare le attività della società.

Il rimborso anticipato del bond sul mercato al 2,5%

L’operazione di fatto sarà doppia, perché «subordinatamente al successo della nuova emissione… la società intenderebbe procedere al rimborso anticipato del prestito obbligazionario denominato EUR300,000,000 2.500%. Bonds due 5 December 2024». Questo significa che il bond precedente, già quotato sul mercato, rende il 2% in meno essendo stato collocato in precedenza con tassi più bassi. Il titolo Tip sale dello 0,4% a 9,43 euro giovedì 30 maggio. (riproduzione riservata)

26/05/24 Tamburi presente al Festival Economia di Trento

dove ha fatto un intervento fuori dagli schemi.

E poteva mancare un mio selfie con uno dei miei miti? Ovviamente no 😁

18/05/24 Milano Finanza: Giovanni Tamburi: private equity in frenata, ecco perché Tip potrà approfittarne

Giovanni Tamburi, Presidente Tip

Giovanni Tamburi, Presidente Tip

Negli ultimi anni, Tamburi Investment Partners si è tenuta liquida perché i prezzi delle aziende erano gonfiati dall’attivismo del private equity. Ora però sta rallentando ovunque, ed è quindi il momento di muoversi.

Il mercato sta vivendo un buon momento. La recessione non arriva e gli utili aziendali continuano a crescere. I multipli stanno scendendo, occasione giusta per entrare in molti settori. Gli addii a Piazza Affari non devono spaventare, quest’anno e il prossimo vedremo il ritorno delle ipo. Parola di Giovanni Tamburi, presidente e ad di Tamburi Investment Partners, che ha appena chiuso il primo trimestre con utili in crescita del 50% a 29,4 milioni di euro e un patrimonio netto consolidato a 1,48 miliardi di euro.

Domanda. «Strana tempora currunt». Così ha esordito nella recente lettera agli azionisti. Che momento è per il mercato?

Risposta. Si parla sempre di incertezza, ma il mercato sta vivendo un buon momento. Non c’è mai stata una recessione così annunciata e mai arrivata. È da due anni che ci viene raccontato che nel giro di 3-4 mesi arriverà, ma così non è stato. I conti delle aziende, grandi ma anche medie, continuano a battere le attese, negli Stati Uniti nell’80% dei casi. Gli analisti continuano a non azzeccarci quasi mai.

D. Ma come giudica questo momento di mercato?

R. L’enorme liquidità riversata sui mercati nel post Covid sta chiaramente drogando un po’ tutte le asset class, creando un forte disorientamento nella maggior parte degli operatori. La droga delle droghe si è concentrata su poche azioni quotate a Wall Street che, con il carburante delle mega prospettive dell’intelligenza artificiale, fanno sì che 10 titoli ora rappresentino oltre un terzo della capitalizzazione borsistica totale di quei mercati. Comunque c’è un aspetto che va sottolineato.

D. A quale si riferisce?

R. In un mercato storicamente meno volatile, quello delle mergers and acquisitions, si nota innanzitutto una forte carenza di deals in uscita da parte dei fondi di private equity, che evidentemente non riescono a realizzare quanto previsto e preferiscono attendere, in qualche caso dando vita a quei continuation fund che fino a poco tempo fa ci venivano descritti in conflitto di interesse con l’attività tradizionale, ma che evidentemente ora fanno comodo. Di fronte a ciò, l’enorme liquidità delle società industriali sta facendo aumentare il desiderio di add on e fusioni con contenuto strategico e si sta delineando un chiaro trend di combinazioni societarie basate sulle sinergie.

D. Dove porta questa situazione?

R. Questi fenomeni stanno dando vita a un sensibile, ancorché graduale, ridimensionamento delle valutazioni, a partire da quei multipli presi ad esempio come parametri validi per stabilire valori e prezzi delle aziende.

D. Quali sono le conseguenze per voi?

R. Abbiamo mantenuto liquidità facendo pochi investimenti negli ultimi due o tre anni. Questo perché dal nostro punto di vista le aziende hanno raggiunto prezzi troppo elevati. Ora il mercato ci sta dando ragione, i multipli stanno scendendo. La grande svolta sta nel rallentamento di tutto il mondo del private equity, conseguenza logica di tassi di finanziamento elevati. Mi aspetto un ridimensionamento importante, ma comunque graduale, del private equity. Questa sarà un’occasione per noi per entrare in tanti settori.

D. Ma da Piazza Affari si continua a uscire, se pensiamo alla lunga serie di delisting.

R. Faccio una previsione piuttosto forte, so di essere in controtendenza rispetto al pensiero comune. Se è vero che i tassi non scenderanno più di tanto e che il private equity continuerà a rallentare, io mi aspetto un’inversione di tendenza.

D. Speriamo abbia ragione.

R. È una previsione forte, ma secondo me le aziende inizieranno a tornare in borsa. Vedo un 2024 promettente e ancor di più il 2025. Sono convinto che la borsa stia tornando un porto interessante per investitori e aziende.

D. Dove cerca opportunità ora?

R. Continuiamo a guardare con interesse alla manifattura italiana, soprattutto nel settore della meccanica e dell’elettromeccanica. Ci piace molto anche il settore del design, della luce e dell’arredamento di alta qualità. In questo campo abbiamo lanciato il progetto Dexelance (che sarà il nome della quotata Idb, ndr) e continueremo a fare acquisizioni. Molte aziende si stanno avvicinando, comprendono la necessità di aggregazione in un settore così frammentato. Queste saranno le stelle polari dei nostri investimenti quest’anno e il prossimo. Poi si vedrà.

D. Siamo in attesa del rapporto Draghi sulla competitività Ue, ma l’impressione è che i paesi europei si muovano in ordine sparso. Basti pensare ai 16 miliardi di dollari di investimenti stranieri che questa settimana il presidente francese Macron ha portato a casa con il summit Choose France. L’Italia cosa deve fare?

R. L’Italia deve fare sistema. Dobbiamo imparare a uscire quanto più possibile da questo nostro individualismo molto limitante. Deve partire da ognuno di noi. In Italia siamo abituati a dare la colpa alla politica, o comunque a fattori esterni. Io credo, invece, che la responsabilità sia di tutti noi, cittadini e imprenditori. Servono persone che aiutino le aziende a mettersi insieme e una maggiore collaborazione pubblico-privato. L’Italia è molto indietro.

D. Quindi più fusioni come soluzione?

R. Sì, penso che il nocciolo della questione stia nella capacità di mettersi insieme, di fare aggregazioni. In Francia, Spagna e Germania sono stati molto più bravi. Ovviamente un aiuto del Governo serve, dal punto di vista normativo e soprattutto fiscale. Purtroppo sono state eliminate le agevolazioni che in passato hanno aiutato le aggregazioni tra imprese. Serve più voglia di fare cose insieme, da parte nostra e anche del Governo. Magari dando un’occhiata anche a quanto accade in Francia o in Germania.

02/04/24 Sole 24 Ore: il mercato IPO pronto a riaprire

22/03/24 Sole 24 Ore: IDB cambia nome e si espande

18/03/24 Lettera agli azionisti

TAMBURI nella Lettera agli azionisti: per noi V.I.N. sopra i 14 euro

https://www.tipspa.it/uploads/742aab2b31804dc099c293d31be5b39d.pdf

Giovanni Tamburi, Fondatore, Presidente e Amministratore delegato di Tip, ha pubblicato la Lettera agli Azionisti.

Parlando della società, Tamburi ne sottolinea le ottime performance: “ll 2023 è stato un altro anno eccezionale, con un total return di oltre il 28%, 149 milioni di utili pro forma e un patrimonio cresciuto ad oltre 1,4 miliardi, dopo 42 milioni tra dividendi distribuiti e ulteriori acquisti di azioni proprie, ora al 10,3% del capitale.”

“La conferma di avere, a dieci anni, un titolo che continua ad andar meglio di quasi tutti gli indici internazionali e nazionali, ci rende molto soddisfatti. Anche perché le borse, nel 2023, tra le varie stranezze, hanno visto premiate le banche, i titoli a grande capitalizzazione”, continua Tamburi.

Secondo il Presidente, se si considera “il grado di diversificazione dimensionale, settoriale e di vintage”, si conclude che “il rischio implicito nel titolo Tip è bassissimo”

La Lettera si sofferma anche sul valore effettivo di Tip, molto più alto rispetto alla capitalizzazione di mercato: “Il valore per noi “corretto” delle partecipazioni ha portato il V.I.N. – Valore intrinseco netto – del titolo Tip oltre i 14 euro, contro un prezzo di borsa che da tempo è attorno a 9″.

Tamburi afferma inoltre che: “Continuiamo, convintissimi, a fare buyback”.

14/03/24 Sole 24 Ore: Alpitour

12/03/24 Sole 24 Ore: fusione Digital Magic Lventure

18/02/24 Sole 24 Ore: analisi

19/01/24 Sole 24Ore: cessione Alpitour

27/12/23 Milano Finanza: Vi spiego perché l’Italia è una miniera d’oro e quali sono le società in cui investire. Parla Giovanni Tamburi (Tip)

di Lucio Sironi

L’inflazione rallenterà, ma i tassi non si ridurranno molto. Molte imprese avranno bisogno di capitale e questo creerà opportunità di investimento. Il finanziere di Tamburi Investment Partners spiega perché rimane ottimista

Investimenti per un valore, alle quotazioni attuali, di circa 3 miliardi, quasi tutti in aziende italiane di medie dimensioni, alcune delle quali quotate. Che diventano 6 miliardi se si aggiungono anche i club deal, creati con i capitali messi a disposizione dalle famiglie/socie, perlopiù di industriali, che da trent’anni ruotano attorno alla figura di Giovanni (Gianni) Tamburi. A tanto ammonta la consistenza finanziaria messa in campo dalla Tamburi Investment Partners (Tip), che si appresta a chiudere il 2023 con numeri più che soddisfacenti: «Nella graduatoria a dieci anni delle dieci migliori società non bancarie/assicurative medio-grandi di Piazza Affari», osserva Tamburi, «siamo presenti, oltre che con Tip che si è apprezzata del 356% (che equivale a oltre il 35% medio annuo, oltre il 16% annuo composto), anche con Amplifon, Interpump e Prysmian». E con quasi il 25% di performance nel 2023. Trattandosi di un anno costantemente attraversato dalla minaccia di una recessione, non c’è male. «Siamo ottimisti per il 2024 perché, malgrado il rallentamento dell’inflazione, i tassi non si ridurranno granché, molte imprese avranno bisogno di equity e questo ci aiuterà a trovare nuove e belle opportunità di investimento».

Domanda. In realtà, se si considera che buona parte delle performance borsistiche del 2023 sono dovute ai titoli bancari, con l’ascesa in parallelo dei tassi, è stato un anno molto favorevole al reddito fisso.

Risposta. Vero, ma si veniva da anni nei quali i rendimenti del reddito fisso erano stati molto bassi e ora credo che le banche centrali si siano rese conto che la politica dei tassi a livello zero abbia comportato troppe controindicazioni.

D. Ingolosito anche lei dalle performance messe a segno quest’anno dai titoli bancari?

R. Direi di no. Intanto il settore del credito veniva da una lunga stagione di andamenti molto negativi. Soprattutto si consideri che è assoggettato a una regolamentazione stringente e che certe decisioni delle authority possono mettere alle corde anche il migliore dei banchieri, per cui lascia pochi spazi. In ogni caso le banche non sono nel nostro dna, che è quello di investire nelle industrie, nelle eccellenze manifatturiere, nel retail e nei brand.

D. Per lo stesso motivo alla larga dalle utility. E niente real estate…

R. Esatto. Nelle utility pensiamo di poter dare poco. Tra l’altro in questi giorni assistiamo sul fronte immobiliare, in più parti del mondo, allo scoppio di situazioni…

D. L’operazione di Tip meglio riuscita nel 2023?

R. Siamo molto soddisfatti dell’investimento fatto in Idb, Italian Design Brands, un gruppo che riunisce aziende del design, della luce e dell’arredamento di alta gamma, selezionate perlopiù nel triangolo Brianza-Emilia Romagna-Veneto, che oggi già esportano il 75% della produzione. Idbsvolge un ruolo di aggregatore in un settore molto frammentato ed è destinata a essere un punto di riferimento sempre più forte anche per i general contractor. In un momento in cui le nuove quotazioni in borsa faticano a decollare, ne abbiamo approfittato per proporci come socio importante di Idb, abbiamo investito un centinaio di milioni e ideato un deal perfettamente complementare alla borsa. Un primo assaggio, anche se nel puro retail di questo settore, lo avevamo fatto qualche anno fa con l’ingresso nella francese Roche Bobois, dove siamo i primi azionisti e che abbiamo portato in quotazione a Parigi nel 2018 a 20 euro per azione. Ora ne vale 50. Al di là della mia passione personale, ci voleva proprio un progetto-Paese in un settore così squisitamente Made in Italy.

D. Altri investimenti significativi?

R. Abbiamo rafforzato la presenza in Elica, cappe da cucina di alto design: ora la nostra quota è attorno al 21%. E partecipato a vari round d’investimento in Bending Spoons, sviluppatore e gestore di app tra i più importanti al mondo. Qui abbiamo una quota del 3,5% circa. Inoltre siamo entrati in Apoteca Natura, Simbiosi e Mulan.

D. Avete anche incassato una forte plusvalenza vendendo un terzo della vostra partecipazione in Azimut Benetti, il gruppo degli yacht della famiglia Vitelli.

R. Sì, ottima plusvalenza cedendo il 4%. E abbiamo ancora un 8% in proprietà.

D. E ora siete in pista per la cessione di Alpitour, prezzo stimato 1,2/1,3 miliardi.

R. Abbiamo completato la selezione dei potenziali compratori, ne sono rimasti una mezza dozzina, quasi tutti di carattere industriale, interessati all’intero gruppo. Al netto dei club deal la nostra quota implicita è del 20-25%.

D. Potreste pensare di incassare sui 300 milioni. A quel punto a quanto ammonterebbe la cassa disponibile per effettuare nuovi investimenti?

R. Calcolando le posizioni liquide e quelle facilmente smobilizzabili si può arrivare, con i club deal, attorno al miliardo di euro. Abbiamo etf short che mediano in parte la nostra esposizione sull’azionario, poi ci sono obbligazioni e titoli di Stato, più quote minori in società per noi non core.

D. La partecipazione più importante di Tip rimane quella in Interpump?

R. Sì, è uno dei nostri pilastri, assieme ad Amplifon, Moncler, Ovs, Sesa, Beta, Eataly, tutte aziende che vanno molto bene. Di recente abbiamo venduto, oltre a un po’ di Prysmian, qualche titolo Interpump per fare in modo che Ipg, la holding di controllo in cui siamo soci con la famiglia di Fulvio Montipò, rientrasse al di sotto della soglia del 25%. Prima avevamo poco più di un terzo di Ipg, ora poco meno.

D. La scommessa Ovs?

R. Un rilancio impegnativo ma perfettamente riuscito. A parte il ceo Stefano Beraldo, artefice dell’impresa, in meno di tre anni è cambiato moltissimo: ora è una elegante piattaforma plurimarca che conta su 1.500 negozi e che sviluppa di continuo brand di successo del mondo fashion. Tip ha investito in Ovs circa 140 milioni per il 29%, la capitalizzazione in questi anni è passata da circa 400 a oltre 600 milioni. Ma vale molto di più. E ha il 10% di azioni proprie.

D. Restando nel settore: il rilancio di Hugo Boss?

R. Anche lì stiamo raccogliendo grandi soddisfazioni. Il cambio di management con l’arrivo del ceo Daniel Grieder è stata la mossa giusta e anche il titolo in borsa ha recuperato molta strada. Poi abbiamo incassato dei bei dividendi.

D. Torna in auge il processo di quotazione di Chiorino, l’azienda piemontese di nastri trasportatori?

R. Speriamo di poter coronare l’operazione nel 2024. Si tratta di un’azienda, di cui abbiamo il 20%, capace di generare tra 45 e 50 milioni di ebitda. Considerando anche la sua cassa positiva, potrebbe valere almeno 500 milioni.

D. Una posizione di cassa con segno più è un elemento importante nella scelta dei vostri investimenti?

R. In genere no. Però se compriamo quote e non facciamo aumenti di capitale fa comodo per mantenere il nostro mantra di puntare sempre molto sulle crescite tramite investimenti e acquisizioni, anche in periodi con tassi elevati, come è successo nel 2023 in molte partecipate. Per esempio è la situazione in cui si trova Limonta, che produce tessuti speciali, che dispone di oltre 100 milioni cash e che farà molte acquisizioni in un settore come il tessile specializzato, dove un consolidamento è essenziale. E lei è un leader incontrastato.

D. Prossime operazioni, che immagino non mancheranno: in quale direzione?

R. Le nostre specialità sono: manifattura, brand ed eccellenze, tecnologiche e non, di cui l’Italia è una miniera. Guardiamo a società da 200 milioni di fatturato in su. Individuato il target e presi gli accordi con chi gestisce la società, possiamo investire da 50 a 200 milioni ogni volta. Anche più, se fosse necessario, grazie ai club deal.

D. Il progetto Itaca, studiato per dare sostegno alle realtà industriali finite in stato di tensione finanziaria, soprattutto nella stagione del Covid, che fine ha fatto?

R. Siamo molto soddisfatti, anche perché gli spazi erano occupati da altre forme di aiuto finanziario rappresentate da moratorie, garanzie statali, prestiti agevolati e la fitta rete di protezione messa in piedi dai governi per affrontare l’emergenza. Ma ora che queste formule si stanno esaurendo, i vari prestiti dovranno essere restituiti e il nostro ruolo diventa cruciale. Abbiamo fatto una prima operazione su Landi Renzo, tra i pochi gruppi attivi nel settore dell’idrogeno per la mobilità. C’era un tema di management, che è stato sostituito. Restiamo fiduciosi.

D. Come si diceva, il titolo Tip quest’anno è tra i pochissimi non bancari, assicurativi o utility a essere cresciuto più del 20%. Oltre al dividendo.

R. Vero, ma resto del parere che sia sottovalutato, scambia attorno a 9 euro contro i 12-13 assegnati dagli analisti come target price e rispetto ai 14 euro del nostro valore intrinseco. Non a caso continuiamo ad accumulare azioni proprie. Comunque vanta, negli ultimi 10 anni, un total return superiore a tutti i principali indici di borsa, Nasdaq compreso. Peraltro con un livello di rischio basso grazie alla diversificazione e alla qualità degli investimenti. (riproduzione riservata)

30/10/23 Corriere Economia: Bending Spoon (uno dei gioielli di Tamburi)

21/10/23 Sole 24 Ore plus: andamento delle PMI

Visto che Tamburi investe nelle PMI questo può dare una idea della sua quotazione molto bassa

18/10/23 Sole 24 Ore intervista a TAMBURI

17/10/23 Equita abbassa il target price

TIP – Nonostante un mercato dell`M&A complicato, TIP prosegue un`intensa attività di acquisizioni/cessioni. Aggiorniamo il target a 12.1 da 12.8

Abbiamo pubblicato oggi una nota di aggiornamento su in cui evidenziamo

– la vivace attività di investimento/disinvestimento del gruppo, anche in un contesto di mercato per l`M&A molto complicato. Tra le operazioni più importanti del 1H ricordiamo l`investimento in Investindesign, veicolo di controllo di IDB e la cessione parziale della partecipazione in Azimut Benetti. Successivamente al 1H, segnaliamo l`investimento in Apoteca Natura, l`ulteriore quota acquisita via Club Deal in Investindesign, l`investimento in Bending Spoons, il perfezionamento dell`ingresso di Investindustrial in Eataly e l`avvio del processo di market sounding per la valorizzazione della quota in Alpitour;

– i solidi risultati 1H23 delle partecipate private, da Beta a Chiorino, a Limonta e a Vianova.

Abbiamo aggiornato il nostro target price a 12.1PS da 12.8PS principalmente per riflettere:

– L`aggiornamento positivo sulle stime di Alpitour per il FY23 (EBITDA FY23 indicato ora a 150mn, dalle precedenti indicazioni di >100mn);

– L`aggiornamento dei fair value per le principali attività quotate, principalmente a causa dell`aumento dei tassi.

Se utilizzassimo i valori di mercato degli asset quotati invece del nostro fair value, raggiungeremmo una valutazione di 9.5PS, mentre la più recente valutazione interna prudente di TIP del valore del portafoglio (il `valore intrinseco netto` o NIV) indica una valutazione di 13.9PS.

Confermiamo il nostro rating BUY, dato l`ampio sconto rispetto al fair value (34% contro circa il 20% medio negli ultimi 5 anni) e l`assenza di preoccupazioni per il portafoglio partecipate, composto da società tipicamente in grado di conquistare quote di mercato in modo organico e inorganico in periodi di turbolenza del mercato.

BUY con Target Price 12.1

03/10/23 Corriere: messa in vendita di Alpitour

Ciao Gianni (aka Pippo Palla).

Ho avuto il piacere di conoscerti tramite il Prof. come potevi intuire dall’incipit.

Non mi è chiaro da questo post il motivo per cui lo reputi un buy come dal titolo. Recentemente mi balenava l’idea di sostituire in modo parziale un etf globale con un paniere di holding per efficientamento fiscale (in ottica successoria ad esempio), cosa ne pensi? Se in prima battuta mi sembrava un’idea brillante, successivamente controllando l’andamento in tempi recenti di queste holding la gran parte hanno sottoperformato un indice globale con l’aggravante di sobbarcarsi maggiore volatilità. In merito a tamburi non sono riuscito a trovare una lista o grafico aggiornato delle proprietà in possesso suddivise in %. Visto che segui il titolo disponi di qualcosa di simile? Grazie mille.

Beh che alcune holding ultimamente abbiano allargato lo spread rispetto al patrimonio e quindi sottoperformato il mercato e’ un dato di fatto. Io spero sempre che prima o poi questo gap si chiuda. Staremo a vedere.

Venendo a Tamburi la sua quotazione è stata danneggiata dalla sua specializzazione: le piccole e medie aziende italiane che da alcuni anni sottoperformano nettamente il mercato, prova ne sia che i rialzi della Borsa italiana sono stati dovuti a banche e a pochi altri settori. Cambierà mah! E questione di fede.

Quanto ai suoi azionisti il dato più recente è questo: https://www.tipspa.it/it/page/5d24b680bac35e0a5a5eb260

Tieni presente però che il punto di forza di Tamburi è quello di aggregare su un singolo investimento una pluralità di grossi patrimoni che lo seguono da anni con la TIP che partecipa per una quota e si fa pagare delle commissioni.

Per la tua idea di uscire dall’ETF per motivi successori – ma quanti anni hai 😀 – la soluzione a mio parere è semplice: prendi due etf dividend aristocrat uno per l’America e uno per l’Europa e ti comperi i primi 5 titoli di ogni ETF così il lavoro di ricerca e selezione lo fai fare a loro…

Grazie mille per il tuo punto di vista.

Effettivamente non sarei al momento nelle condizioni per pormi questi problemi 🙂

La mia volontà era di capire se l’approccio che proponevo fosse sensato o meno e avere un punto di vista da una persona che considero molto ferrata sul tema investimenti.