Anche se già Leopardi in una sua celebre operetta morale si faceva beffe di chi pensava di indovinare il futuro ogni fine anno parte la corsa alle previsioni di come sarà il mercato il prossimo anno.. E io diligentemente le raccolgo qui per voi 😁😁

04/12/24 Market Watch: Le previsioni oltraggiose di Saxo Bank

Questa banca prevede il tanking del dollaro e Nvidia che diventa grande il doppio di Apple. Il team di Saxo dice che la Cina e gli alleati potrebbero passare alla valuta sostenuta dall’oro

Praticamente tutta Wall Street sembra aver pubblicato le sue prospettive per il mercato azionario del prossimo anno.

Ma una banca, la Saxo Bank danese, fa le cose in modo diverso. Ogni anno i loro analisti producono le loro previsioni oltraggiose, che è il loro tentativo di creare previsioni improbabili ma plausibili, per stimolare la discussione e sfidare il consenso.

Una rapida revisione delle loro previsioni del 2024 mostra che sono a lungo di interesse e a corto di precisione – Robert F. Kennedy Jr. non è il presidente eletto, il petrolio non è a 150 dollari e i farmaci GLP-1 non hanno fatto deragliare l’industria del fitness – quindi prendi la lista attuale con l’appropriato granello di sale.

Sul 2025, e non c’è posto migliore per iniziare che con la loro visione del presidente eletto Donald Trump, e la previsione oltraggiosa che farà saltare in aria il dollaro USA, una chiamata tempestiva data la minaccia del fine settimana di Trump di schiaffeggiare tariffe del 100% sui paesi BRICS se cercano di sostituire il biglietto verde come valuta di riserva mondiale.

“Nel 2025, la nuova amministrazione Trump revisiona l’intera natura del rapporto degli Stati Uniti con il mondo, sbattendo enormi tariffe su tutte le importazioni, riducendo i deficit con l’aiuto di un Dipartimento di efficienza del governo gestito da Elon Musk”, scrive il capo stratega macro di Saxo, John Hardy.

“Le implicazioni per il dollaro USA sono terribili per il commercio in tutto il mondo, poiché taglia l’offerta necessaria di dollari per mantenere le ruote del sistema globale dell’USD in giro, rischiando ironicamente un forte picco più alto nel dollaro USA. Invece, si trovano valvole di sicurezza, mentre gli attori finanziari globali si affrettano a trovare alternative. La Cina e i BRICS+ userebbero una moneta digitale sostenuta dall’oro e, in una certa misura, direttamente in un nuovo yuan offshore sostenuto dall’oro. L’Europa basa sempre più le sue relazioni commerciali nell’euro. Le stablecoin crittografiche legati all’oro si aggiungono al mix, all’inizio di questo nuovo drammatico capitolo nei mercati finanziari globali.”

Questa è una versione interessante, anche se qui va sottolineato che il dollaro ha toccato il fondo alla fine di settembre, come l’indice del dollaro USA

è aumentato del 6% da allora. Il fatto che Hardy dica che i BRICS si rivolgerebbero a una valuta sostenuta dall’oro mostra i limiti delle alternative in dollari in un mondo in cui la Cina è riluttante a sbarazzarsi dei suoi controlli sui capitali.

Un’altra previsione è che Nvidia

NVDA3,39%diventerà due volte di Apple

Un’altra previsione è che Nvidia diventerà due volte più grande di Apple, grazie all’insaziabile domanda di chip AI. È oltraggioso solo in termini di grandezza e non narrativa. Apple e gli altri giganti della tecnologia nel frattempo vedono i loro profitti soffrire mentre sborsano denaro a artisti del calibro di Nvidia per tenere il passo con una corsa agli armamenti di intelligenza artificiale, dice il team Saxo.

Un’altra chiamata degna di nota è che un disastro naturale fa fallire un grande assicuratore, il che non sembra impossibile dato che quelli che erano stati considerati 1 su 100 e 1 su 1000 pioggia e 1000 eventi di pioggia e inondazioni continuano a verificarsi. In quello scenario, Berkshire Hathaway

sarebbe il vincitore, dal momento che ha abbastanza capitale per resistere a qualsiasi panico e sarebbe in grado di raccogliere quote di mercato.

Altre previsioni oltraggiose:

- Lo stimolo della Cina raggiungerà i 50 trilioni di yuan (7 trilioni di dollari);

- Gli scienziati rusciranno a biostampare con successo un cuore umano;

- L’OPEC si scioglie a causa del boom dell’elettrificazione;

- Gli Stati Uniti impongono una tassa sul data center AI;

- La sterlina cancella lo sconto post-Brexit rispetto all’euro.

04/12/24 Algebris

03/12/24 Yahoo finance: Wells Fargo emette le previsioni più rialziste di Wall Street per il mercato azionario nel 2025

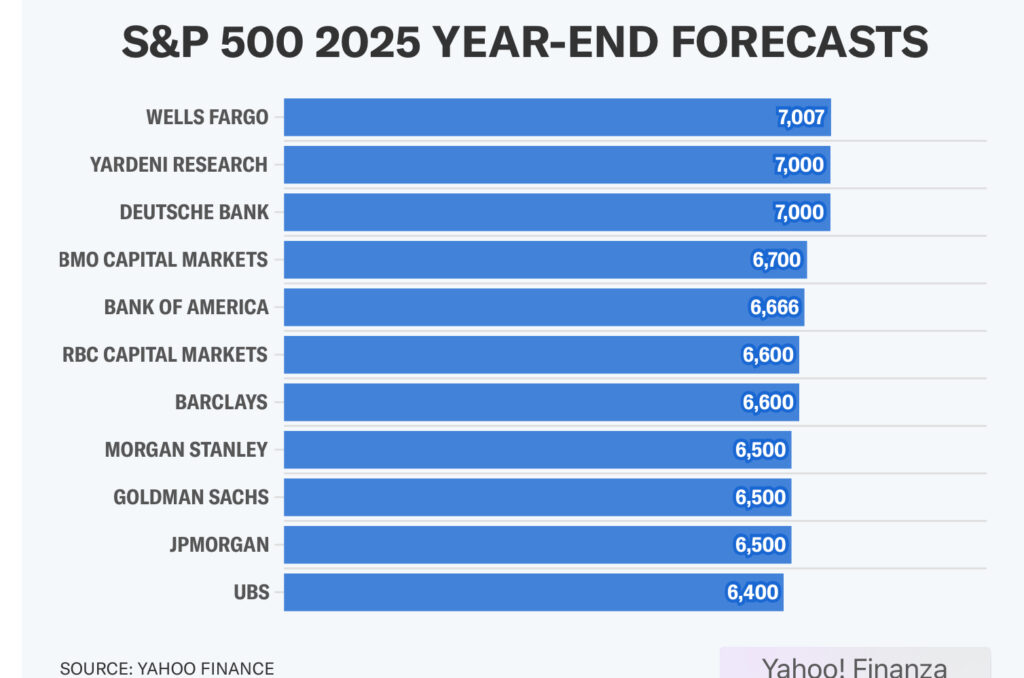

Le previsioni azionarie di Wall Street 2025 hanno un nuovo segno di alta marea.

Martedì lo stratega azionario di Wells Fargo Christopher Harvey e il suo team hanno pubblicato un obiettivo di fine anno 2025 di 7.007, l’obiettivo più alto tra gli strateghi di Wall Street monitorati da Yahoo Finance e una previsione che suggerisce che l’S&P 500 (^GSPC) potrebbe aumentare di oltre il 26% l’anno prossimo.

L’obiettivo è solo sette punti più alto di quelli di Deutsche Bank e Yardeni Research, che hanno chiesto all’S&P 500 di finire il 2025 a 7.000.

“A conti fatti, ci aspettiamo che l’amministrazione Trump inauzioni un ambiente macro che sia sempre più favorevole per le azioni in un momento in cui la Fed ridurrà lentamente i tassi”, ha scritto Harvey nelle sue prospettive azionarie del 2025.

“In breve, uno scenario in cui continuerà il rally delle azioni”.

Harvey ha aggiunto che le azioni aumenteranno in un ambiente in cui i margini aziendali continuano ad espandersi, l’economia statunitense cresce più velocemente dell’attuale previsione di consenso del 2,1% e c’è un “leggero beneficio alla fine del 2025 da una ripresa dell’attività di M&A”.

Harvey vede un playbook simile alle prospettive 2025 di Bank of America, che ha esposto un caso per la crescita economica degli Stati Uniti per guidare guadagni nei settori ciclici.

Harvey ritiene che l’opportunità ciclica sarà “catalizzata dalle revisioni al rialzo del PIL e dal contesto normativo”.

Ciò include una richiesta per l’indice S&P 500 a peso uguale (^SPXEW), che non è eccessivamente influenzato dai movimenti dei più grandi titoli come l’indice ponderato del limite di riferimento, per ottenere buone prestazioni nel 2025.

In altre parole, Harvey è l’ultima voce di Wall Street che si aspetta che il rally del mercato continui ad allargarsi dalle azioni tecnologiche “Magnificent Seven” agli altri 493 membri dell’S&P 500.

Harvey ha scritto nella sua nota che inizialmente voleva “proporsi contro”, date le preoccupazioni per il sentimento rialzista del mercato, le valutazioni elevate delle azioni e la già solida crescita economica.

Ma, ha scritto Harvey, “i dati non hanno supportato” un anno debole o negativo per l’S&P 500.

“È probabile che il 2025 sia un anno da solido a forte”, ha scritto Harvey.

Josh Schafer è un giornalista di Yahoo Finance.

02/12/24 Pictet: Il panorama degli investimenti nel 2025

La crescita resiliente e il calo dei tassi di interesse nelle principali economie dovrebbero aiutare le azioni a sovraperformare le obbligazioni l’anno prossimo, con gli Stati Uniti in testa.

Riassunto

| Punti luminosi | Minacce |

|---|---|

| L’economia mondiale beneficerà del rallentamento dell’inflazione, della ripresa della CinaLe azioni statunitensi manterrono la leadership globale grazie alle politiche pro-businessProspettive positive per le obbligazioni EM al di fuori della Cina | Valutazioni per azioni a livelli storicamente elevatiPressioni inflazionistiche per aumentare negli Stati Uniti a causa della generosità fiscaleL’amministrazione Trump potrebbe ancora attuare un rigido regime tariffario |

Panoramica: non è (addi tutto) Trump

La vittoria di Donald Trump nelle elezioni presidenziali statunitensi getta una grande ombra sui mercati finanziari globali.

Ma non è affatto una brutta notizia. Questo perché, a meno che non si attenga rigidamente agli elementi più estremi della sua agenda, i fondamentali ampiamente positivi dell’economia globale dovrebbero affermarsi e fornire un ambiente benigno per le classi di attività rischiose nel 2025.

A dire il vero, il fatto che Trump entrerà in carica con un gabinetto lealista e il sostegno di maggioranze repubblicane al Senato e alla Camera dei Rappresentanti e una Corte Suprema di destra significa che affronta poca opposizione efficace alla sua agenda radicale. Quanto di esso decide effettivamente di implementare – e la sua sequenza e tempistica – è un’altra questione.

Trump buono contro Trump cattivo

Dopo le elezioni, gli investitori hanno ampiamente valutato un “buon” Trump. Cioè, si sono concentrati sugli elementi positivi per il mercato delle sue politiche promesse, come i tagli alle tasse e la deregolamentazione, minimizzando al contempo il rischio che implementi pienamente una tariffa del 60 per cento sulle importazioni cinesi, una tariffa del 20 per cento sulle importazioni dal resto del mondo e politiche draconiane anti-immigrazione.

Ci si potrebbe aspettare che un “cattivo” Trump, in cui tutte le politiche negative al mercato siano pienamente attuate nel suo primo anno di carica, causi danni economici significativi negli Stati Uniti e all’estero.

Il Congressional Budget Office stima che gli Stati Uniti stiano gestendo un onere del debito equivalente al 100 per cento del PIL e si aspetta che salga al 143 per cento in 10 anni se le politiche di Trump vengono attuate. Il deficit degli Stati Uniti sta crescendo da un già alto 6 per cento al 9 per cento del PIL, uno dei più alti al mondo. Questi numeri non sono sostenibili e potrebbero giocare sul sentimento del mercato.

Stimiamo una probabilità del 15 per cento che Trump inneschi una recessione mentre c’è un’ulteriore probabilità del 25 per cento che il programma fiscale del presidente eletto e l’espansione del deficit inneschino uno shock inflazionistico, con ulteriore volatilità proveniente da una guerra commerciale se le tariffe di Trump ne mettessero fuori uno.

Tuttavia, il nostro caso base – a cui diamo una probabilità del 40 per cento – è che attua solo parzialmente le sue politiche. Qui, i tagli fiscali hanno compensato le tariffe che consentono all’economia di continuare a crescere in tendenza, mentre l’inflazione continua a tornare verso l’obiettivo, lasciando la Fed lo scopo di facilitare ulteriormente la politica verso un tasso neutrale.

Nel migliore dei casi, un risultato di Goldilocks, diamo una possibilità del 20 per cento. Qui, i suoi tagli fiscali più un’impennata di produttività grazie alla deregolamentazione e all’innovazione tecnologica, consentono all’economia di crescere ben al di sopra della tendenza mentre l’inflazione scende al di sotto del 2%, consentendo alla Fed di mantenere un pregiudizio di allentamento. Ciò dovrebbe rafforzare la tendenza economica globale generalmente positiva e l’inclinazione delle banche centrali globali verso l’allentamento (vedi Fig. 1).

Guardando il lato positivo

Data l’importanza degli Stati Uniti per la crescita globale e la debolezza in Europa e Cina, ci aspettiamo che la crescita globale rimanga stabile a circa il 2,8 per cento nel 2025, in generale il suo tasso di tendenza, assumendo il nostro caso di base per le politiche di Trump (vedi Fig. 2). L’inflazione continuerà a scendere, anche se è improbabile che le banche centrali dei mercati sviluppati raggiungano i loro obiettivi del 2% durante l’anno (vedi Fig. 3).

Ci sono segnali di speranza per la Cina e l’Europa, che dovrebbero almeno stabilizzarsi, se non iniziare a riprendersi, con la seconda metà dell’anno che sembra migliore della prima. Più in generale, è probabile che il sostegno alle attività a rischio proveni da un ulteriore allentamento monetario, poiché le banche centrali rispondono ai miglioramenti dell’inflazione. La Fed potrebbe deludere tagliando meno delle speranze del mercato – vediamo il suo tasso di fondi al 4,25 per cento entro la fine del 2025, marginalmente al di sopra del consenso del mercato. Ma questo potrebbe essere compensato da tagli relativamente più profondi da parte della Banca centrale europea. Ciò dovrebbe stimolare la domanda di credito e la creazione di denaro privato, e questo aumento della liquidità dovrebbe essere alla base di quelle che altrimenti sono valutazioni patrimoniali ricche.

Detto questo, è importante non ignorare i due grandi rischi di coda, che il mercato sta attualmente sottovalitando: una guerra commerciale globale totale e un’impennata dei rendimenti obbligazionari – superiore al 5 per cento sul Tesoro statunitense a 10 anni.

Mentre la geopolitica potrebbe ancora far deragliare il 2025, pensiamo che ci sia più un rischio al rialzo, cioè che le condizioni migliorino piuttosto che peggiorano. Anche senza Trump, sembra esserci il desiderio di una sorta di accordo di pace da concepire in Ucraina, con entrambi i paesi che mostrano segni di stanchezza. Separatamente, pensiamo che il rischio di un tentativo cinese di costringere Taiwan a tornare nella sua orbita sia sopravvalutato. E la crisi in Medio Oriente è meno significativa di quanto non fosse in passato, non da ultimo perché gli Stati Uniti sono ora un esportatore netto di petrolio.

Ma è un mondo multi-polare con molte parti in movimento. E anche se i rischi sembrano maggiori per i mercati emergenti, riteniamo che offrano valore in uno scenario centrale.

Ciò che potrebbe essere cruciale è il modo in cui la Cina risponde a qualsiasi tariffa.

Sebbene l’economia cinese continui a soffrire, riteniamo che le recenti misure di sostegno fiscale e monetario dovrebbero stabilizzare le condizioni. E anche le tariffe di Trump non devono essere un disastro, non da ultimo perché ha un grande mercato interno e quindi ha la capacità interna di compensare un calo del commercio. Ma ha anche una portata fiscale e monetaria per riflare la sua economia.

C’erano preoccupazioni che la leadership cinese non si preoccupasse della crescita a breve termine mentre perseguiva altri obiettivi politici. Ma i piani di stimolo di questo autunno chiariscono che intende tracciare una linea sotto la debolezza ciclica del paese.

In Europa, l’inflazione sta scendendo mentre i salari hanno raggiunto il picco, le economie al centro sono deboli – con la Germania in recessione per il secondo anno consecutivo e le elezioni generali in arrivo il prossimo febbraio. Ciò lascerà alla Banca centrale europea la possibilità di tagliare i tassi, forse anche al di sotto della neutralità.

Il Regno Unito, tuttavia, è in una posizione migliore rispetto all’Europa, anche se ancora vulnerabile alla volatilità. Vediamo il Regno Unito come un gioco di stagflazione: ha settori energetici e difensivi, gestisce un piccolo deficit commerciale con gli Stati Uniti e, in ogni caso, il commercio del Regno Unito è fortemente inclinato verso i servizi, che le tariffe di Trump non influenzeranno.

Regioni e settori azionari: supremazia statunitense

La resilienza sarà la caratteristica distintiva dei mercati azionari globali nel 2025, con le aziende che probabilmente forniranno una crescita costante degli utili, traducendosi in rendimenti a una cifra per gli investitori.

Ciò può sembrare deludente dopo la performance stellare di quest’anno, ma in realtà è piuttosto impressionante se si considera che le azioni stanno chiudendo il 2024 negoziando a valutazioni elevate, a livello globale e in particolare negli Stati Uniti.

Riteniamo che i prezzi possano essere giustificati dato l’attuale contesto economico favorevole. La crescita economica globale è intorno alla tendenza al 2,8 per cento all’anno, i bilanci aziendali e familiari rimangono solidi e l’inflazione si sta lentamente attenendo. I tagli dei tassi delle principali banche centrali continueranno a sostenere attività rischiose, anche se la portata di tali tagli potrebbe rivelarsi meno estesa di quanto precedentemente previsto.

Tuttavia, c’è poco spazio per un’ulteriore espansione nei multipli degli utili delle azioni, il che significa che le prestazioni devono derivare dai guadagni aziendali. Questi dovrebbero essere rispettabili, ma leggermente più deboli rispetto al 2024 e al di sotto dell’attuale consenso degli analisti dal basso verso l’alto. Vediamo gli utili globali per azione aumentare di circa il 7 per cento l’anno prossimo, rispetto al consenso del 12 per cento.

I rischi per il nostro scenario di base per le azioni sono inclinati al ribasso. Lo shock negativo potrebbe derivare da una recessione classica o più probabilmente da un impulso stagflazionistico di rinnovate guerre commerciali globali e dalla svolta di accompagnamento nella politica della banca centrale verso gli aumenti dei tassi. Se uno degli scenari si presenta, i rendimenti azionari potrebbero diventare nettamente negativi.

Tra le regioni, ci aspettiamo che le azioni statunitensi superino le prestazioni. L’economia degli Stati Uniti sta ancora crescendo molto più velocemente di quella di qualsiasi altro grande paese sviluppato (anche se il divario è destinato a ridursi un po’ nel 2025). Anche gli utili aziendali statunitensi stanno aumentando a un ritmo più veloce che altrove, con una continua trazione sull’adozione dell’IA a beneficio dell’ecosistema incentrato sugli Stati Uniti.

I tagli fiscali e le misure di deregolamentazione attese dall’amministrazione Trump dovrebbero fornire una spinta significativa ai profitti aziendali. Tuttavia, ci aspettiamo che ciò sia in gran parte compensato dall’impatto negativo dell’aumento delle tariffe commerciali e delle regole più severe sull’immigrazione.

Siepe di staflazione

La nostra scelta di wild card per il 2025 è il mercato azionario non amato del Regno Unito. Il Regno Unito è meno esposto agli aumenti tariffari statunitensi rispetto alla zona euro perché è più concentrato sui servizi (che è improbabile che siano influenzati dalle misure di Trump) e non ha alcun surplus commerciale con gli Stati Uniti. Il dominio delle azioni energetiche e dei settori difensivi nel FTSE 100 lo rende anche una copertura attraente per la stagflazione, che vediamo come il rischio maggiore per il nostro scenario di base.

Siamo più cauti nella zona euro. Anche se la crescita economica sembra stabilizzarsi, è ancora poco brillante e potrebbe essere significativamente influenzata dalle tariffe di Trump (in particolare nella Germania per la produzione pesante). La regione è anche meno focalizzata sulla tecnologia e sulle industrie correlate rispetto agli Stati Uniti, quindi potrebbe essere in ritardo mentre la rivoluzione dell’IA continua. Inoltre, l’incertezza politica sia in Francia che in Germania significa che è improbabile che la regione, a breve termine, sia in grado di produrre una strategia di crescita coerente e credibile.

Troviamo che il Giappone sia un mercato intrappolato tra solidi fondamentali a medio termine e maggiori incertezze a breve termine. Con la Banca del Giappone che aumenta i tassi e un governo di minoranza al timone del paese, siamo un po’ meno fiduciosi sulle azioni giapponesi di quanto non siamo stati negli ultimi due anni. Tuttavia, ci aspettiamo una ripresa della crescita economica guidata dal consumo interno fino al prossimo anno e continui progressi nelle riforme del governo societario, offrendo un certo sostegno ai mercati finanziari del paese.

Le azioni dei mercati emergenti saranno sostenute da un allentamento coordinato a livello globale e da dinamiche di inflazione interna benigne, mentre le condizioni di crescita rimangono robuste. Un tale sfondo macro sarebbe stato in genere ideale per una forte sovraperformance dei mercati emergenti. Tuttavia, la probabilità di un aumento dei venti contrari al commercio globale ci rende più circospetti sulle prospettive di EM.

La Cina sarà l’economia più negativamente colpita dalle tariffe, ma è anche probabilmente nella posizione più forte per fornire misure di stimolo difensivo sia sul fronte monetario che fiscale. L’umore degli investitori è meno negativo di qualche mese fa, ma pensiamo che sia troppo presto per andare a lungo alla luce dell’imminente ripresa del preoccupante flusso di notizie sull’attrito tra Stati Uniti e Cina. Tuttavia, il ciclo politico è diventato favorevole con le autorità che mostrano una chiara intenzione di tracciare una linea sotto la debolezza ciclica. Ci aspettiamo quindi che le azioni cinesi si comportino in gran parte in linea con le azioni globali nel 2025, anche se con periodi di maggiore volatilità.

Tra i settori, vediamo alcuni dei migliori potenziali nelle banche, nei servizi pubblici e nei servizi di comunicazione. Le banche sono il nostro gioco di soft-landing preferito: ci aspettiamo una forte crescita dei prestiti in un contesto di crescita benigno dati sani bilanci del settore privato; anche le valutazioni rimangono molto interessanti. I servizi pubblici sono il nostro settore difensivo preferito che in genere beneficia di rendimenti obbligazionari inferiori e ha un forte vento in poppa dall’aumento della domanda di elettricità. Nei servizi di comunicazione vediamo continue forti dinamiche di guadagno e l’esposizione a temi di crescita secolare di intelligenza artificiale e digitalizzazione. Dovrebbe anche essere meno esposto alle ricadute dell’aumento delle tariffe rispetto al settore tecnologico.

Reddito fisso e valute: il Regno Unito un punto luminoso

Dopo un anno segnato da conflitti militari crescenti e persistenti

incertezza politica, la crescita nella maggior parte delle principali economie rimane resiliente e le pressioni inflazionistiche si sono allentate, anche se lentamente. Le politiche economiche di Trump 2.0 hanno implicazioni contrastanti per la crescita e l’inflazione, con stimoli da tagli fiscali e deregolamentazione che potrebbero essere compensati dalle tariffe proposte sulle merci importate.

Tutto ciò significa che mentre le obbligazioni potrebbero non fornire rendimenti fuori misura l’anno prossimo, è improbabile che il panorama degli investimenti sia ostile per le attività a reddito fisso. Gli investitori, quindi, saranno presentati con diverse opportunità per assicurarsi un rendimento positivo adeguato all’inflazione nel prossimo anno.

Sulla base del nostro scenario di base, che è per la crescita benigna e

Moderazione dell’inflazione – ci aspettiamo che i rendimenti obbligazionari di riferimento rimangano legati all’intervallo, ma i tassi reali saranno positivi per la maggior parte dei titoli di Stato sviluppati.

Ci aspettiamo che i rendimenti del Tesoro degli Stati Uniti scendano leggermente al 4,3 per cento dall’attuale 4,4 per cento, con la Fed che taglia i tassi di interesse al 4,25 per cento. I rendimenti reali – un’obbligazione a rendimento che gli investitori possono aspettarsi dopo l’inflazione – sono positivi del 2,1 per cento.

Alcuni mercati si distinguono. Prendi il Regno Unito. Ci aspettiamo che i rendimenti d’oro scendano al 4 per cento dall’attuale 4,4 per cento, supportati da una prospettiva di inflazione più favorevole rispetto al resto d’Europa.

La Banca d’Inghilterra ha sottolineato che alleggerirà gradualmente la politica monetaria, dove ci aspettiamo che tagli i tassi di interesse di 2-3 volte per portare il costo del prestito al 4 per cento entro la fine del 2025.

In particolare, lo spread tra i rendimenti obbligazionari decennali britannici e tedeschi è salito a oltre 200 punti base, eguagliando i picchi storici durante la crisi della sterlina dei primi anni ’90 e la crisi di bilancio del 2022.

Le obbligazioni dei mercati emergenti continuano a offrire la prospettiva di rendimenti interessanti (vedi Fig. 5). Ulteriori tagli ai tassi di interesse da parte della Fed incoraggeranno le banche centrali dei mercati emergenti ad allentare ulteriormente la politica monetaria, in un momento in cui stanno godendo di una crescita economica migliore rispetto alle loro controparti del mercato sviluppato.

Inoltre, i rendimenti reali nella maggior parte delle obbligazioni dei mercati emergenti, ad eccezione della Cina, sono interessanti, rimanendo ben al di sopra della loro media quinquennale. Le obbligazioni sovrane messicane, ad esempio, offrono un rendimento reale di circa il 7 per cento, in un momento in cui l’economia si prevede di beneficiare di ulteriori tagli dei tassi di interesse.

Siamo costruttivi sul credito a medio termine. Anche se gli spread obbligazionari aziendali sono scesi quasi ai minimi di tutti i tempi, i bilanci aziendali rimangono sani con ampi contanti. I tassi di default sono bassi e in calo, in linea con la nostra previsione per il tasso medio di default nei prossimi cinque anni del 2,7 per cento. Inoltre, il credito beneficerà di ulteriori tagli dei tassi di interesse.

La classe di attività offre anche una valutazione interessante e un aggiustamento per il rischio

rendimenti in un momento in cui le azioni sono costose e i titoli di Stato sono trattenuti dall’aumento dei deficit. Inoltre, il credito gode della domanda a lungo termine da parte degli investitori, in particolare di quelli che risparmiano per la pensione, per le attività che generano reddito.

L’oro, nel frattempo, continua a offrire un’utile copertura contro l’inflazione, i rischi geopolitici e qualsiasi shock imprevisto dalla presidenza Trump. Dopo una recente correzione, il metallo prezioso ha già iniziato a salire ed è probabile che attiri flussi di rifugio sicuro.

Nei mercati valutari, ci aspettiamo che il dollaro USA superi a breve termine. Con la crescita resiliente degli Stati Uniti e la stallo della disinflazione, è improbabile che la Fed sia in grado di tagliare i tassi di interesse in modo aggressivo. Tuttavia, pensiamo che il dollaro si stia avvicinando a un picco ciclico e secolare, sotto la pressione dei deficit gemelli dell’espansione della spesa pubblica e degli squilibri delle partite correnti, nonché delle costose valutazioni.

Crediamo che lo yen sarà il principale beneficiario del declino a lungo termine del dollaro e apprezzerà l’anno prossimo. L’economia giapponese è destinata ad accelerare mentre la Banca del Giappone è una delle poche banche centrali che aumenterà i tassi di interesse. Secondo il nostro modello, lo yen è circa il 20 per cento al di sotto del suo valore equo.

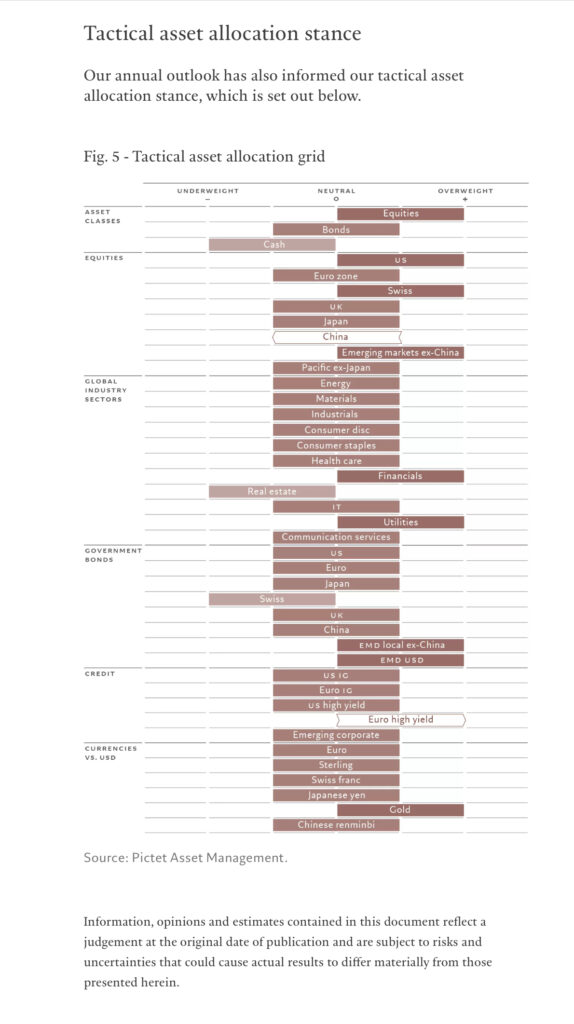

Posizione di allocazione tattica delle risorse

Le nostre prospettive annuali hanno anche informato la nostra posizione tattica di asset allocation, che è riportata di seguito.