Anche se già Leopardi in una sua celebre operetta morale si faceva beffe di chi pensava di indovinare il futuro ogni fine anno parte la corsa alle previsioni di come sarà il mercato il prossimo anno.. E io diligentemente le raccolgo qui per voi 😁😁

18/12/24 Barron’s: Mary Ann Bartels: le azioni e il Bitcoin pronti a continuare il rally nel 2025

Ma aspetta, c’è di più! No, questo non è un infomercial a tarda notte. Riflette la convinzione di Mary Ann Bartels che i grandi guadagni di cui gli investitori statunitensi hanno goduto negli ultimi due anni non si fermeranno presto.

Sull’ultimo podcast The Way Forward di Barron, il capo stratega degli investimenti di Sanctuary Wealth discute le sue prospettive di mercato per il 2025 e del perché pensa che siamo in una “età dell’oro degli investimenti” che aumenterà l’S&P 500 di circa il 20% l’anno prossimo e spingerà l’indice tra i 10.000 e i 13.000 entro la fine del decennio. Di recente era a 6.050.

Alla fine dell’anno scorso, ho intervistato Bartels su questo podcast per ascoltare le sue prospettive per il 2024. A quanto pare, è stata stranamente precisa, prevedendo che le azioni avrebbero aumentato il potere, guidate dalla tecnologia, e che Bitcoin (allora vicino a 38.000 dollari) avrebbe raggiunto un massimo storico, che all’epoca era di 68.569 dollari.

Da allora, il Nasdaq Composite, l’S&P 500 e il Dow Jones Industrial Average hanno raggiunto nuovi massimi, così come Bitcoin, che viene scambiato per oltre 100.000 dollari. Ecco i punti salienti della nostra discussione, che è stata registrata il 5 dicembre.

Perché le azioni possono guadagnare il 20% l’anno prossimo. “Quello che ho studiato nei miei 40 anni è che i mercati non fanno un picco importante fino a quando tutti gli investitori non sono dentro e il mercato non è in leva. Trovo che attraverso il debito di margine della Borsa di New York e non ci siamo nemmeno vicini. Credo che da oggi alla fine del decennio, siamo ancora in un mercato rialzista secolare. La mia previsione per il prossimo anno sull’S&P 500 è piuttosto aggressiva da 7.200 a 7.400. Possiamo ottenere il 10% o il 15% di pullback.”

Super rialzista fino al 2030. “Penso che l’ambiente sia ancora molto rialzista per il mercato per salire. Ho anche introdotto un obiettivo per la fine del decennio per l’S&P 500 tra 10.000 e 13.000. Ed è su questo che voglio che clienti e investitori si concentrino. Credo che tra oggi e la fine del decennio, sarà una delle opportunità di investimento più redditizie della nostra vita”.

Motivi per l’ottimismo. “Alla fine della giornata, ciò che guida i prezzi delle azioni sono i guadagni, e i guadagni sono stati più forti di quanto la maggior parte delle persone abbia persino previsto. Penso che stiamo ancora cercando di capire come l’IA avrà un impatto sui guadagni. Penso che i margini di profitto aziendale continueranno a crescere. L’altra cosa sorprendente e il motivo per cui sono così ottimista sulla tecnologia è il ritorno sull’equity. Warren Buffett parla sempre di rendimento azionario, ma Wall Street tende a parlare di più dei rapporti P/E. Quando guardiamo alla tecnologia rispetto all’S&P 500, l’indice più ampio ha un ROE di circa il 18% mentre il ROE delle azioni tecnologiche e tecnologiche sta crescendo del 30%.”

Settori preferiti e meno preferiti. “Sono molto ottimista sulle banche e sui mercati dei capitali. Ci si aspetta che l’amministrazione Trump abbia un ambiente più deregolamentato. L’attività di M&A dovrebbe aumentare, in particolare nelle banche. Penso che le banche faranno bene, ma sono più positivo sui mercati dei capitali. Sono negativo sull’assistenza sanitaria. In realtà mi sembra malato. In termini di prestazioni relative sembra molto debole. I prodotti di base sembrano molto deboli. Ma i ciclici sembrano buoni e questo è un segno che l’economia crescerà nel 2025.”

Aspettando più guadagni per Bitcoin. “A lungo termine, se creiamo riserve (governative) e le rendiamo una vera forma di risorsa digitale, sta andando significativamente più in alto, anche da dove siamo oggi. Ma a breve termine, una volta superato l’ostacolo di 100.000 dollari, che ora abbiamo fatto, è quando raggiungiamo importanti livelli psicologici. Centomila dollari era dove si faceva bob e si tesse. Ora abbiamo superato questo. Quindi, il prossimo obiettivo è di 113.000 dollari e l’obiettivo al di sopra di 150.000 dollari. Questi sono i miei obiettivi a breve termine.”

Consigli per i singoli investitori. “Per tutta la mia carriera c’è sempre stata una certa preoccupazione e ciò che viene percepito come un motivo per non investire nei mercati. E la storia ha dimostrato che stare fuori dai mercati non è quello che vuoi fare. Se vuoi far crescere la tua ricchezza, devi rimanere investito. E questo è per i giovani ascoltatori: se vuoi avere fondi pensione quando vai in pensione, devi investire ora e devi rimanere investito. Media del costo in dollari nel corso della tua vita.”

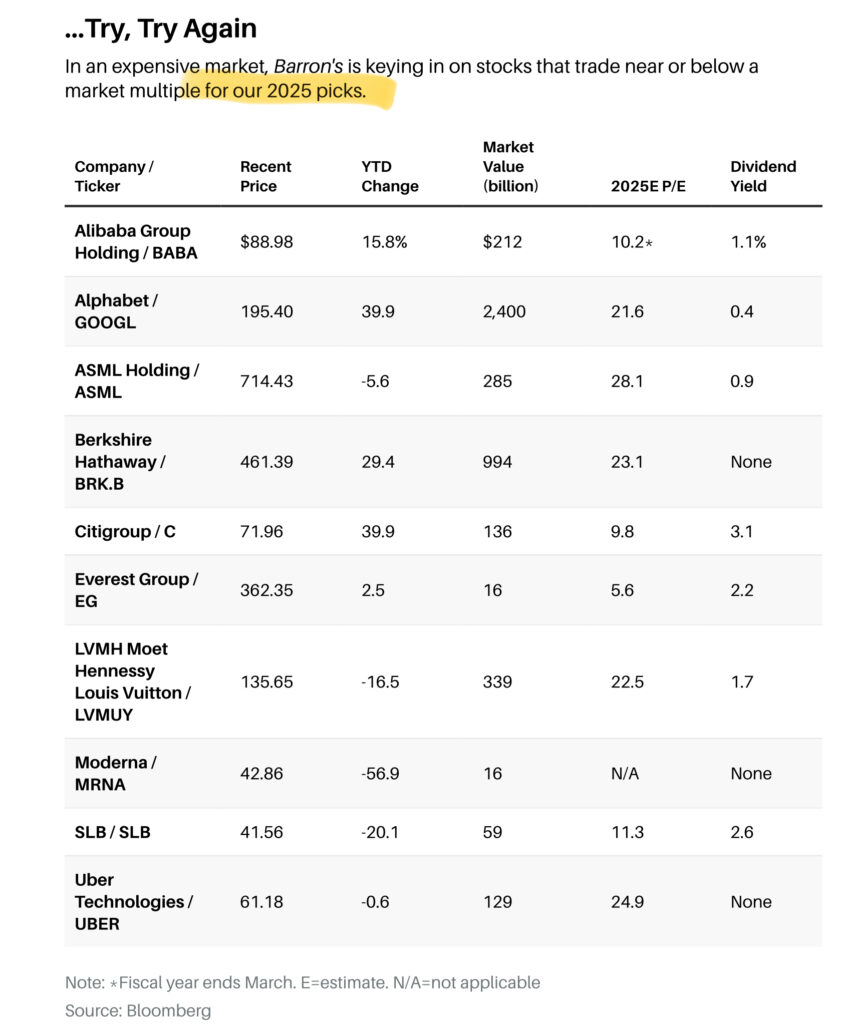

13/12/24 Barron’s: Alphabet e altre 9 azioni da acquistare per il 2025

L’elenco riflette una scommessa che gli investimenti orientati al valore non siano completamente morti e che i Magnifici Sette saranno meno dominanti l’anno prossimo.

Le azioni dei Magnifici Sette hanno dominato completamente il mercato azionario nel 2024, ma potrebbero non essere l’unico posto dove investire nel 2025.

Sì, Alphabet, Amazon.com, Apple, Meta Platforms, Microsoft, Nvidia e Tesla sono stati inarrestabili. E tori come lo stratega tecnologico di Wedbush Dan Ives li vedono continuare. Apple, Microsoft e Nvidia dovrebbero raggiungere 4 trilioni di dollari di valore di mercato nel 2025 – ora valgono oltre 3 trilioni di dollari – mentre Tesla potrebbe quasi raddoppiare, grazie alla sua tecnologia di guida autonoma, dice.

Barron’s prende un approccio diverso. L’elenco dei nostri 10 titoli preferiti per il 2025 riflette l’aspettativa che esistano opportunità al di fuori dei Magnifici Sette, mentre i rendimenti complessivi del mercato azionario potrebbero essere più smorzati dopo guadagni back-to-back di oltre il 25% per l’indice S&P 500. Riflette una scommessa che gli investimenti orientati al valore non siano completamente morti.

La nostra lista include uno dei Magnificent Seven, Alphabet e due leader tecnologici al di fuori degli Stati Uniti, ASML Holding e Alibaba Group Holding Un altro titolo tecnologico caduto improvvisamente in disgrazia : Uber Technologies. Alla fine dovrebbe essere in grado di incorporare i robo-taxi nella sua rete dominante di ride-hailing anche se Wall Street si preoccupa che Waymo e Tesla di Alphabet andranno per la loro strada.

Altri nella lista sono Berkshire Hathaway simili alla Rocca di Gibilterra e i casi di turnaround Citigroup e Everest Group. A completare il tutto ci sono Moderna, SLB e LVMH Moët Hennessy Louis Vuitton, la migliore azienda di beni di lusso al mondo.

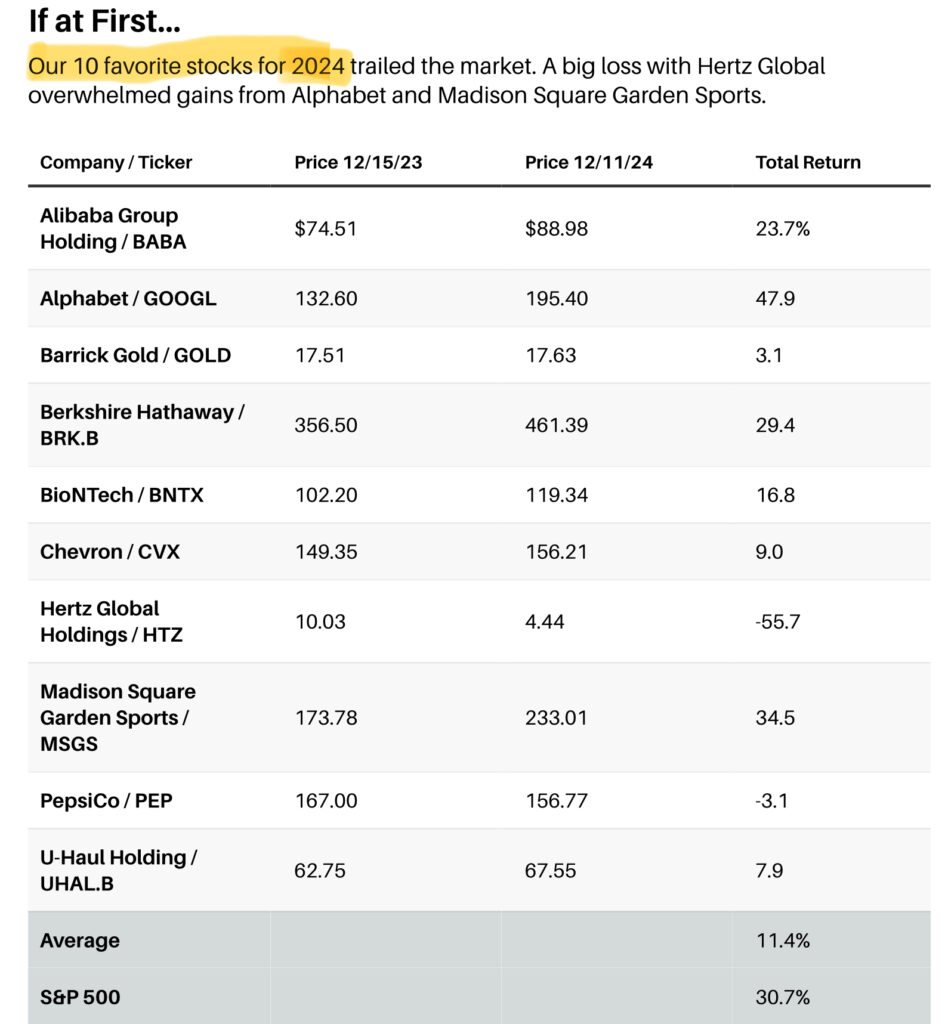

Barron’s sta uscendo da un anno povero nel 2024 dopo aver facilmente superato l’S&P 500 nel 2023. Le nostre scelte hanno avuto un rendimento totale medio di solo l’11,4% dopo che Hertz Global Holdings è stata schiacciata dalle perdite mentre scaricava la sua flotta di Tesla. Picks Alphabet, Madison Square Garden Sports, Alibaba e Berkshire hanno fatto bene nel 2024, ma c’erano troppi ritardatari, tra cui PepsiCo e Barrick Gold, le cui azioni si sono appena apprezzate nonostante un guadagno del 30% in oro.

Gruppo Alibaba Holding

Alibaba potrebbe essere l’investimento più economico per l’e-commerce e il cloud computing al mondo. Il titolo, a circa 89 dollari, viene scambiato per soli 10 volte gli utili previsti dell’anno in corso, ben al di sotto delle 45 volte di Amazon. Si trova anche con 50 miliardi di dollari di liquidità netta, o circa il 25% del suo valore di mercato.

Il problema sono i guai economici della Cina e l’atteggiamento mercuriale del governo nei confronti delle aziende tecnologiche locali. Le preoccupazioni per la posizione dura del presidente eletto Donald Trump nei conti della Cina e i dubbi sull’efficacia dello stimolo economico del paese stanno pesando anche sulle azioni, che si sono ritirate da un massimo di 117 dollari a settembre.

Un fan è l’investitore di hedge fund superstar David Tepper, che gestisce Appaloosa Management. Alibaba è la sua più grande partecipazione, anche se ha tagliato la partecipazione nel terzo trimestre.

La società ritiene che le sue azioni siano un affare e ha riacquistato il 7% nei primi tre trimestri del 2024. “Alibaba è economico rispetto alla sua storia, è economico rispetto ai suoi colleghi, è seduto su un sacco di denaro e molti venti contrari si stanno trasformando in venti favorevoli”, dice Burns McKinney, un senior portfolio manager presso NFJ Investment Group.

Se gli investitori si scaldano al mercato azionario cinese depresso, Alibaba potrebbe aumentare del 50% nel 2025.

Alphabet

Alphabet gestisce il motore di ricerca dominante in tutto il mondo, ma l’azienda è sotto una nuvola a causa delle sfide competitive guidate dall’intelligenza artificiale e degli sforzi del governo per abbatterla.

Come ha sostenuto Barron in una recente storia di copertina, Alphabet dovrebbe essere in grado di respingere le sfide competitive e normative. Il titolo ha anche ottenuto un aumento la scorsa settimana poiché l’azienda ha mostrato lo sviluppo di un chip quantistico con un’enorme potenza di calcolo. L’investitore Bill Ackman ha recentemente definito Alphabet “una delle più grandi aziende del mondo”.

Il titolo, a circa 195 dollari, è il più economico dei Magnifici Sette, scambiati per 21 volte i guadagni previsti per il 2025, contro 25 per Meta Platforms e 30 per Apple e Microsoft.

L’azienda sembra anche economica in base alla somma delle sue parti, che includono ricerca, YouTube, cloud computing e il sistema operativo Android. Ha anche le sue “Altre scommesse”, principalmente Waymo, un leader nella guida autonoma che ha robo-taxi che operano in quattro città, rispetto a nessuno per Tesla. Insieme, giustificano un prezzo superiore a 250 dollari per azione.

“Lo pensiamo come un titolo tecnologico ad alto livello che non ha un prezzo come uno”, afferma Bill Nygren, manager del fondo Oakmark.

ASML Holding

Poche aziende sono più critiche per l’industria dei semiconduttori di ASML.

L’azienda con sede nei Paesi Bassi produce macchine litografiche specializzate che consentono la produzione di chip ad alte prestazioni utilizzati in smartphone, PC e data center e che possono costare 200 milioni di dollari o più.

ASML non ha praticamente concorrenza nelle sue macchine EUV di fascia alta, che utilizzano luce ultravioletta estrema, e questo l’ha resa la società tecnologica numero 2 in Europa, dietro solo alla SAP tedesca. A circa 715 dollari, il titolo viene scambiato per 28 volte 2025 guadagni di 25 dollari per azione e sembra attraente dopo essere sceso del 20% a ottobre a seguito di un taglio alla sua guida alle entrate del 2025.

La società vede la spesa per litografia aumentare a un tasso annuo dal 10% al 20% fino al 2030, raggiungendo circa 55 miliardi di dollari a metà di una recente previsione, rispetto ai 32 miliardi di dollari di quest’anno, mentre i semiconduttori globali hanno superato il trilione di dollari quell’anno.

J.P. L’analista di Morgan Sandeep Deshpande ha un obiettivo di prezzo di circa 1.150 dollari per azione, osservando che il titolo è stato raramente scambiato così a buon mercato in base alle sue previsioni a lungo termine. Un altro fan è l’analista di Vontobel Davit Khachatryan. “In definitiva, la posizione monopolistica di ASML e l’allineamento con potenti tendenze secolari lo posizionano come un investimento fondamentale nella catena di approvvigionamento dei semiconduttori, una storia di crescita secolare con una valutazione interessante”, afferma.

Berkshire Hathaway

Il CEO Warren Buffett ha commesso alcuni errori quest’anno. Ha ha tagliato la partecipazione Apple del Berkshiredi due terzi e ha lasciato sul tavolo circa 30 miliardi di dollari mentre incorreva in una grande fattura fiscale. Ha anche investito poco in azioni negli ultimi due anni. Il rischio di Key-man sta crescendo, con Buffett che ha compiuto 94 anni ad agosto.

Nonostante queste preoccupazioni, le azioni di classe A, a circa 695.000 dollari, hanno approssimativamente tenuto il passo con l’S&P 500 nel 2024. Ciò è il risultato degli ampi guadagni che Berkshire produce dal più grande assicuratore di proprietà e infortuni al mondo, la ferrovia Burlington Northern Santa Fe e Berkshire Hathaway Energy, una delle più grandi utility del paese. I profitti operativi dovrebbero avvicinarsi a 45 miliardi di dollari quest’anno, con un aumento di oltre il 10% rispetto al 2023.

L’analista di UBS Brian Meredith, che ha un rating di acquisto e un obiettivo di prezzo di quasi 800.000 dollari sulle azioni A, definisce Berkshire un “gioco attraente in un ambiente macro incerto con buoni fondamentali nella sua attività assicurativa”. Le azioni B vengono scambiate vicino ai 460 dollari.

Con 310 miliardi di dollari di contanti, il massimo per qualsiasi azienda statunitense, Berkshire potrebbe essere il titolo megacap più difensivo. Se le azioni crollano, Buffett potrebbe persino mettere una grossa parte di quel denaro a lavorare nel mercato azionario e potenzialmente atterrare l’acquisizione delle dimensioni di un elefante che ha cercato a lungo.

Citigroup

Citigroup sembra pronto per una rinascita dopo una serie di azioni di ristrutturazione intraprese dal CEO Jane Fraser che hanno concentrato la banca su cinque divisioni mentre uscivano dai mercati di consumo in 14 paesi.

I rendimenti di Citi rimangono anemici, ma l’analista bancario di Wells Fargo Mike Mayo vede la società raggiungere i suoi obiettivi finanziari e aumentare il rendimento del capitale tangibile dall’11% al 12% nel 2026, dal 7% finora quest’anno. “Citi è la mia scelta numero 1 dominante per il 2025. Nessun’altra banca si avvicina”, dice Mayo.

Citi ora ottiene circa l’80% delle sue entrate da tre attività di alto livello: un’operazione di servizi globali, che include l’attività di pagamento internazionale n. 1 per le società; una banca d’investimento tra le prime cinque; e una delle prime tre società di carte di credito.

Le azioni sono salite del 40% quest’anno, a circa 72 dollari, ma questo è in linea con diversi colleghi. È anche l’unica grande banca che negozia con uno sconto sul valore contabile tangibile, che ora è di circa 90 dollari per azione. JPMorgan Chase recupera 2,5 volte un libro tangibile.

Il colpo su Citi è che è un perenne sottoperformatore. Mayo dice che le cose stanno cambiando. Vede 10 dollari per azione negli utili nel 2026, rispetto a 7 dollari previsti nel 2025, e pensa che il titolo possa raddoppiare in tre anni.

Everest Group

Con solo sei volte i guadagni del 2025, Everest Group è uno dei titoli più economicidell’S&P 500. Questo tipo di valutazione è spesso associato a società in difficoltà, ma Everest è il quarto più grande riassicuratore globale, con rendimenti elevati e una crescita impressionante negli ultimi anni.

Il titolo è aumentato del 2% quest’anno a 362 dollari, in ritardo rispetto a colleghi come RenaissanceRe Holdings, che è aumentato del 38%. Gli investitori sono preoccupati che Everest aumenterà le sue riserve per potenziali perdite quando riporta i profitti del quarto trimestre all’inizio del 2025. L’analista di KBW Meyer Shields dice che l’addebito potrebbe ammontare a 300 milioni di dollari gestibili, o al 2% del patrimonio netto, e che le azioni assicurative spesso vanno in rialzo una volta contabilizzati gli accantonamenti e rassicurato gli investitori sull’adeguatezza delle riserve.

L’azienda mira a generare il 17% di rendimenti annuali degli azionisti fino al 2026. Se può raggiungere questo obiettivo, lo stock potrebbe aumentare del 50% nei prossimi due anni. Se le azioni continuano a languire, Everest potrebbe essere rilevato, data la sua bassa valutazione – viene scambiato al valore contabile, uno sconto per i colleghi – e il suo digeribile valore di mercato di 16 miliardi di dollari.

“Non rimarrà a un sei multipli per sempre”, dice Scott Black, fondatore e presidente di Delphi Investments e membro della Tavola Rotonda di Barron.

LVMH Moët Hennessy Louis Vuitton

I ricchi del mondo non sono mai stati più ricchi, ma LVMH, la migliore azienda di beni di lusso, non è stata in grado di capitalizzare. Le sue vendite sono state piatte nei primi nove mesi dell’anno, danneggiate dalla debolezza in Cina, il suo mercato più importante.

Ciò potrebbe cambiare nel 2025 e sollevare le azioni statunitensi, che sono scese del 17% quest’anno a 135 dollari. Sembrano economici a circa 23 volte i guadagni previsti del prossimo anno.

LVMH ha più di sei dozzine di marchi, o maison, come il cognac Hennessy, i gioielli Tiffany e Bulgari, il rivenditore di cosmetici Sephora e i suoi articoli in pelle, che includono borse da 2.000 dollari. La moda e la pelletteria dominano l’azienda, che non lesina sulla qualità e raramente sugli sconti.

LVMH rappresenta un gioco di gioco su una rinascita dei beni di lusso e una ripresa della Cina. Gli analisti di HSBC hanno recentemente aggiornato il titolo a Buy from Hold, citando una maggiore esposizione al mercato statunitense più forte rispetto ai colleghi e una crescita organica delle vendite previste del 4% l’anno prossimo.

Anche il CEO e azionista di controllo Bernard Arnault è un credente. Una delle persone più ricche del mondo, ha speso oltre 100 milioni di dollari per acquistare azioni negli ultimi due mesi.

Moderna

Le azioni Moderna, in calo di oltre il 50% quest’anno a 43 dollari, sono uno dei peggiori titoli dell’S&P 500. Sembra anche troppo economico.

Le azioni sono state martellate dalle deludenti vendite di vaccini Covid, dalle pesanti perdite dell’azienda – circa 9 dollari per azione per il 2024 – e dalla mossa del management di spingere l’anno di redditività prevista al 2028 dal 2026.

Ma a differenza di molte biotecnologie, Moderna ha un fatturato considerevole di circa 3 miliardi di dollari all’anno. Ha anche una pipeline diversificata tra cui trattamenti contro il cancro in combinazione con Merck e vaccini respiratori come una combinazione influenzale-Covid. Si prevede inoltre che si trovi su 9 miliardi di dollari di liquidità netta alla fine dell’anno, pari a poco più della metà del valore di mercato dell’azienda di 16 miliardi di dollari.

Un problema: Moderna spende più di 4 miliardi di dollari all’anno in ricerca e sviluppo, quasi quanto Amgen, che ha 10 volte le vendite. Un attivista potrebbe emergere nel 2025 e spingere per tagliare la spesa in ricerca e sviluppo. Moderna potrebbe anche generare interesse per l’acquisizione, forse dal partner oncologico Merck.

Gli analisti di Wall Street sono generalmente tiepidi su Moderna, ma l’analista di HSBC Yifeng Liu ha recentemente aggiornato il titolo a Buy from Hold, citando una “pipeline che merita più attenzione di quanto non ottenga credito”. Ha un obiettivo di prezzo di 58 dollari sul titolo.

SLB

È probabile che l’industria petrolifera e del gas fornisca una grande parte del fabbisogno energetico mondiale per il resto del secolo, e SLB sarà lì per ripararlo.

SLB è il leader nel settore, con operazioni in più di 100 paesi, e le sue azioni depresse non riflettono la sua redditività. Le azioni della società precedentemente nota come Schlumberger sono scese del 20% quest’anno a 41 dollari, anche se l’ETF Energy Select Sector SPDR ha guadagnato quasi il 10%.

Il titolo viene scambiato per 11 volte gli utili previsti per il 2025, ben al di sotto della sua media quinquennale di oltre 25 volte, e rende quasi il 3%.

La secolare SLB ha una forte cultura aziendale ed è vista come l’ExxonMobil del settore dei servizi. SLB ha anche un’attività digitale in rapida crescita e ad alto margine che utilizza il cloud computing per aiutare le aziende energetiche a ottenere efficienze operative. Ha meno esposizione agli Stati Uniti, dove il greggio inferiore a 70 dollari ha danneggiato la domanda di servizi energetici, e più a mercati più forti come il Medio Oriente e le operazioni in acque profonde al largo delle coste dell’Africa e del Sud America.

“Crediamo che l’impronta internazionale di SLB, le capacità di integrazione dei progetti e i segni di una forte adozione digitale siano pronti a guidare una forte crescita del flusso di cassa”, scrive J.P. L’analista di Morgan Arun Jayaram, che valuta le azioni in sovrappeso con un obiettivo di prezzo di 55 dollari.

Uber Technologies

Le azioni Uber sono scese del 30% dal suo picco di ottobre a un recente 62 dollari poiché gli investitori temono che i robo-taxi possano bypassare la rete Uber dopo che l’unità Alphabet Waymo, leader nella guida autonoma, ha detto che avrebbe lanciato i suoi veicoli autonomi a Miami nel 2026 senza un partner di mobilità.

Le Le preoccupazioni sembrano esagerate. Uber rimane il servizio dominante di ride-hailing e consegna di cibo, con oltre 150 milioni di utenti, che fornisce agli operatori di robo-taxi l’accesso a un’enorme base di clienti. L’analista di BofA Securities Justin Post scrive che la “posizione trincerata di Uber in molte città” lo rende un partner attraente per i robot-taxi.

Inoltre, i robot-taxi sono ora “troppo costosi per operare su larga scala” e potrebbero volerci anni prima che faccia una grande ammaccatura sul mercato, afferma il presidente di Boyar Research Jon Boyar. Uber sostiene che l’aggregazione di conducenti autonomi e umani sulla sua piattaforma offre una potente combinazione che andrà a beneficio degli utenti aumentando l’affidabilità.

Il titolo, ora piatto sull’anno, è valutato a meno di 30 volte gli utili previsti del 2025 e meno di 20 volte gli utili stimati del 2026. Boyar dice che con il grande ritiro, gli investitori possono “acquistare una grande attività che sta crescendo rapidamente a un prezzo ragionevole”.

la scelta dell’anno scorso e quella per il 2025

13/12/24 Barron’s: Perché il mercato azionario potrebbe guadagnare un altro 20% nel 2025

Le previsioni di mercato di Wall Street sono troppo tiepide. L’S&P 500 potrebbe avere un rally l’anno prossimo su una combinazione di crescita dell’IA e deregolamentazione. Ma gli investitori dovrebbero prepararsi per una corsa più selvaggia.

l mercato azionario sta aumentando in chiusura dell’anno e non mostra segni di rallentamento nel 2025. Gli investitori dovrebbero abbracciare la bolla in espansione.

Investire è stato probabilmente troppo facile quest’anno. A parte una breve svendita all’inizio di agosto, i cali sono stati pochi e sono stati utilizzati al meglio come opportunità per ricaricare. Eventi che avrebbero dovuto mandare brividi attraverso il mercato – le elezioni presidenziali, l’escalation dei conflitti all’estero e l’incertezza sul percorso dell’inflazione e sui piani di taglio dei tassi della Federal Reserve – hanno suscitato a malapena un’alzata di spalle.

Anche la relativa debolezza nelle azioni di Nvidia, Apple e il resto di Big Tech durante la seconda metà dell’anno è servito come poco più di un’opportunità per cercare in altri angoli dimenticati del mercato, molti dei quali si sono ravvivati. Il risultato? L’S&P 500 è sulla buona strada per pubblicare un guadagno di quasi il 30% quest’anno, mentre il Nasdaq Composite ad alta tecnologia è in aumento di quasi il 35%.

Tale esuberanza sembrava improbabile, se non remota, all’inizio del 2024. Le valutazioni azionarie erano relativamente basse, gli economisti erano in guardia dalla recessione, il sentimento degli investitori era riservato e la Fed doveva ancora iniziare a tagliare i tassi di interesse.

Oggi, tuttavia, le condizioni sono molto meno benigne. Il rapporto prezzo/utili dell’S&P 500, a circa 22 volte gli utili previsti per il prossimo anno, si sta avvicinando alla schiuma. Il sentimento positivo sull’economia e sui mercati ha alimentato l’ascesa degli spiriti animali, dalle azioni al Bitcoin all’arte. E il discorso della Fed non si concentra più su quando taglierà i tassi, ma su quando potrebbe fermarsi a causa della potenziale rinascita dell’inflazione.

Se il mercato azionario fosse prevedibile come il calendario, un ribasso significativo sarebbe in ordine in questo momento. Invece, i prezzi sono pronti ad aumentare ulteriormente nel 2025, anche se la corsa potrebbe diventare molto più selvaggia.

C’è una buona probabilità che l’S&P 500 guadagnerà molto più di quanto Wall Street si aspetti a causa della combinazione della spinta di deregolamentazione dell’amministrazione Trump in arrivo e del continuo progresso dell’intelligenza artificiale. Entrambi da soli sarebbero probabilmente sufficienti a spingere il mercato più in alto. Insieme potrebbero agire come carburante per razzi e inviare le azioni nella stratosfera, o, in aumento dal 15% al 25%.

Tuttavia, arrivando in cima all’avanzata di quest’anno, guadagni di tale portata costringeranno decisioni scomode. Gli investitori dovrebbero resistere e cavalcare il mercato più in alto, o prendere profitto mentre le azioni continuano a salire? “C’è la possibilità di costruire una bolla più grande”, afferma Benjamin Bowler, responsabile della ricerca sui derivati azionari globali presso BofA Securities. “I boom si traducono in busti più grandi”.

Dot-Com Redux?

Wall Street, come è a modo suo, si aspetta un anno solido, anche se non spettacolare. Gli strateghi di mercato, in media, prevedono che l’S&P 500 raggiungerà circa 6500 entro la fine del 2025, in aumento del 7% rispetto a un recente 6060, secondo i dati di Bloomberg. Più della metà degli strateghi ha obiettivi tra 6500 e 6700, anche se alcuni valori anomali prevedono un guadagno maggiore o un forte calo.

La previsione di consenso sembra ragionevole in base alle attuali aspettative di guadagno. Wall Street sta cercando che i guadagni S&P 500 crescano del 15% l’anno prossimo, a 273,25 dollari, secondo i dati di FactSet. Se gli utili aumentassero del 13% nel 2026, a 309,37 dollari, abbassando la valutazione di mezzo punto metterebbe l’indice a poco più di 6700 per azione, in aumento del 10% rispetto alla chiusura di mercoledì. Piccole modifiche al multiplo o alle stime rappresentano la maggior parte delle differenze tra le previsioni degli strateghi.

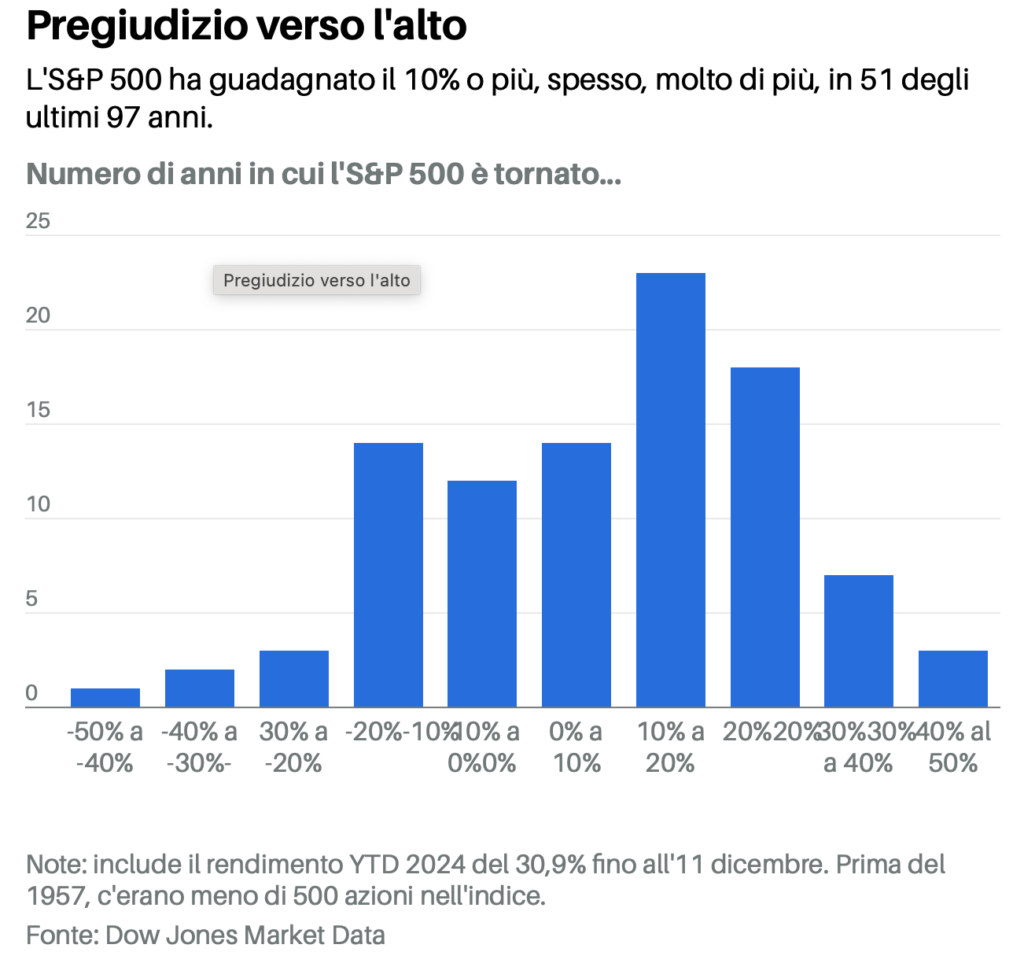

Ma la storia raramente è ragionevole. Negli ultimi 100 anni, il mercato azionario ha maggiori probabilità di guadagnare dal 10% al 20% annuo rispetto allo 0% al 10%, secondo i dati di Deutsche Bank. Nel complesso, le azioni hanno guadagnato il 20% o più il 39% delle volte, mentre sono diminuite del 26% delle volte. Un anno medio, che gli analisti prevedono, non accade così spesso, nonostante la frequenza di tali previsioni.

Né una serie di guadagni annuali del 20%. L’S&P 500 ha guadagnato il 20% o più in anni consecutivi solo tre volte nella sua storia. È successo nel 1935 e nel 1936, solo per il mercato che è precipitato del 39% nel 1937, quando gli aumenti dei tassi della Fed e i tagli alla spesa fiscale hanno prolungato la Grande Depressione.

Le cose sono andate meglio dopo i rally di oltre il 20% del 1954 e del ’55: l’S&P è aumentato del 2,6% nel 1956. La mazzetta più recente di pesanti guadagni è iniziata a metà degli anni ’90. Le azioni sono aumentate del 20% o più nel 1995, ’96, ’97 e ’98 e quasi il 20% nel 1999. Solo lo scoppio della bolla delle dot-com nel 2000 ha messo fine a quella sequenza, ed è stata brutta. Quando il mercato ha toccato il fondo nel 2002, l’S&P 500 aveva perso quasi la metà del suo valore.

Gli investitori potrebbero guardare una ripetizione della bolla e del falò delle dot-com? È possibile. Quando John Stoltzfus, capo stratega degli investimenti di Oppenheimer Asset Management, ha avviato un obiettivo di prezzo per il 2025 di 7100 il 9 dicembre, la crescita della tecnologia AI è stata una grande parte del motivo. Paragona l’IA all’arrivo dell’auto negli anni ’20, che ha inaugurato una migliore produttività in tutta l’economia. Si aspetta che l’IA faccia lo stesso.

“Non stiamo suggerendo il paradiso sulla terra né ci aspettiamo un ‘mondo di Riccioli d’oro’, ma piuttosto un vero potenziale per l’IA per fornire maggiori efficienze in aree chiave che stanno sfidando il progresso oggi attraverso i settori e la società”, scrive. “Il potenziale di migliori pale virtuali e punte virtuali per estrarre un mondo di montagne crescenti di dati per trovare soluzioni a un ritmo più rapido potrebbe essere uno dei suoi più grandi contributi”.

Questo mercato ha anche qualcosa da fare che la bolla delle dot-com non ha fatto: il potenziale per cambiamenti politici radicali e stimolanti, vale a dire la deregolamentazione e le tasse più basse. Il presidente eletto Donald Trump si è impegnato a rimuovere 10 regolamenti per ogni nuovo imposto durante il suo secondo mandato, che inizia a fine gennaio. Anche se potrebbe essere difficile mantenere quella promessa, una spinta deregolamentare dovrebbe essere una parte importante della sua presidenza, in particolare con Tesla Il CEO Elon Musk e il venture capitalist Vivek Ramaswamy guidano il Dipartimento dell’efficienza del governo, un’agenzia non governativa che cercherà di tagliare circa 2 trilioni di dollari nella spesa pubblica fino al 2028.

Manish Kabra, capo della strategia azionaria statunitense presso Société Générale, afferma che la finanza, la produzione e l’energia saranno probabilmente al centro degli sforzi di deregolamentazione di Trump. Meno regolamenti potrebbero aiutare il settore manifatturiero statunitense a porre fine al crollo della produttività in cui è stato impantanato negli ultimi 15 anni. Le società energetiche legate al petrolio potrebbero ottenere un aumento dei profitti se Trump elimina le regole sulle emissioni di anidride carbonica, come ha fatto durante il suo primo mandato. I finanziari potrebbero essere il più grande beneficiario, con regole rilassate su tutto, da “compra ora, paga dopo”, commissioni sulle carte di credito e grandi banche.

Anche le tasse più basse aiuterebbero, con un tasso del 15% per le società, in calo rispetto all’attuale 21%, fornendo un aumento del 2%-3% degli utili per azione. “Il contesto dovrebbe anche favorire le piccole e medie capitali, data la loro maggiore esposizione nazionale negli Stati Uniti, e ci aspetteremmo che superino le prestazioni, specialmente quelle con esposizione ai finanzi e agli industriali”, afferma Kabra.

La combinazione di intelligenza artificiale e deregolamentazione ha il potenziale per aumentare i margini di profitto, aumentare i guadagni e inviare azioni significativamente più alte di quanto attualmente stimano gli strateghi. Anche se Kabra vede l’S&P 500 che termina nel 2025 a 6750, cita il potenziale per l’indice di raggiungere i 7500 entro la fine del prossimo anno, e forse anche 8000 entro il 4 luglio 2026, quando gli Stati Uniti celebrano il loro 250° anniversario, qualcosa che chiama “uno scenario di cielo blu per ottenere tutto a posto nell’agenda di Trump”.

La linea sottile della Fed

Ottenere tutto bene non sarà facile, però. I potenziali benefici di tasse più basse e deregolamentazione potrebbero essere compensati, e poi alcuni, da tariffe e deportazioni. Kabra stima che le tariffe potrebbero abbattere dal 2% al 3% sui guadagni S&P 500, uno dei motivi per cui si aspetta che l’indice rimbalzi tra 6500 e 7500 l’anno prossimo.

Un’ulteriore inflazione potrebbe costringere la Fed a smettere di tagliare i tassi e aumentarli invece. E poi c’è la possibilità di una recessione, qualcosa che gli investitori sembrano aver messo fuori dalla loro mente anche se il tasso di disoccupazione aumenta ed emergono altri segni di un rallentamento.

Peter Berezin, capo stratega globale di BCA Research, osserva che i tagli fiscali di Trump non hanno portato ad un aumento della spesa per conto capitale durante il suo primo mandato, e si aspetta che sia di nuovo il caso. Inoltre, la possibilità di una guerra commerciale potrebbe ridurre la spesa aziendale e colpire duramente i consumatori. “Siamo sulla strada della recessione a prescindere”, dice Berezin, che ha un obiettivo Street-low di 4450 sull’S&P 500. “La vittoria di Trump aumenta altri rischi per l’economia”.

Gli investitori devono anche diffidare della Federal Reserve, che dovrebbe tagliare i tassi a dicembre, e altre tre volte l’anno prossimo. Il presidente della Fed Jerome Powell deve camminare su una linea sottile, assicurando che l’economia continui a crescere e che l’inflazione continui a scendere. Se l’inflazione, che è rimasta relativamente invariata a novembre, si rivela risuscita, quei tagli dei tassi potrebbero essere a rischio e, con essi, il rally del mercato.

La Fed, tuttavia, potrebbe sbagliare dalla parte della crescita e continuare a tagliare nonostante l’inflazione più calda, il che aggiungerebbe solo più carburante all’ascesa del mercato azionario. “A meno che un taglio di dicembre non sia accompagnato da una conferenza stampa molto svergo di Powell, che non ha tenuto da quando è diventato una colomba al discorso di Jackson Hole di agosto, potrebbe far sciogliere il mercato azionario ancora più in alto”, scrive Edward Yardeni, presidente di Yardeni Research, che ha un obiettivo di 7000 sull’S&P 500. “Ciò aumenterebbe la probabilità di una correzione del mercato azionario all’inizio del prossimo anno e rischierebbe di surriscaldare l’economia”.

Anche le valutazioni sembrano ricche, ma possono essere meno rischiose di quanto non siano. Il mercato è più costoso di qualsiasi altro momento, salvo il picco del rimbalzo del Covid-19 nel 2022 e la bolla delle dot-com. Ma i rapporti prezzo/utili più elevati riflettono anche i cambiamenti nei componenti dell’S&P, afferma Adam Parker, fondatore di Trivariate Research. Ad esempio, l’S&P 500 era in precedenza sovrappesato sulla produzione, ma ora è dominato dalla tecnologia e dalle aziende adiacenti alla tecnologia. Anche la redditività è migliore, con il 36% delle aziende che vantano margini superiori al 60%.

Se l’IA può fornire una spinta ai guadagni, la crescita potrebbe far sembrare le valutazioni di oggi economiche, dice Parker. Inoltre, la valutazione è uno strumento di valutazione spuntato. Mentre le valutazioni alte o basse possono essere predittive dei rendimenti su un lungo orizzonte, hanno poca correlazione con le prestazioni del mercato nei prossimi 12 mesi. “Su una visione di un anno, la valutazione non è utile”, dice Parker.

Ma le valutazioni elevate sono scomode e gli investitori dovranno abbracciare un certo grado di disagio per superare il 2025. Bowler di BofA sottolinea che non c’è stata una convergenza di deregolamentazione e innovazione tecnologica dagli anni ’20, quando l’elettricità e le automobili stavano diventando mainstream e Calvin Coolidge divenne presidente. La combinazione ha il potenziale per gonfiare ulteriormente un mercato già costoso.

La volatilità di solito aumenta durante una bolla, dice Bowler, il che rende improbabile che l’indice di volatilità Cboe, o VIX, negozi regolarmente al di sotto di 10 l’anno prossimo come ha fatto nel 2017, il primo anno del primo mandato di Trump. Invece, la volatilità potrebbe aumentare insieme al mercato azionario, come ha fatto negli ultimi anni del boom delle dot-com. “Questo dovrebbe supportare la volatilità azionaria indipendentemente dalla direzione del mercato, poiché il rischio aumenta storicamente quando le valutazioni sono così allungate”, afferma Bowler.

Raccomanda di utilizzare strategie di opzioni, che sembrano economiche in questo momento, per coprire l’esposizione al ribasso.

Giocare all’attacco

Ma è improbabile che appoggiarsi sulla difensiva produca i risultati che gli investitori vogliono. Andrew Slimmon, senior portfolio manager di Morgan Stanley Investment Management, osserva che i settori difensivi come i prodotti di base e l’assistenza sanitaria hanno sottoperformato nel 2024: l’ETF Consumer Staples Select Sector SPDR ha guadagnato solo il 15% quest’anno, mentre l’ETF Health Care Select Sector SPDR è aumentato solo del 5,7%. Quella sottoperformance potrebbe continuare nel 2025 mentre gli investitori inseguono settori più rischiosi.

Slimmon si preoccupa anche che le azioni grown con valutazioni elevate possano incorrere in problemi l’anno prossimo per lo stesso motivo. “Stiamo entrando nella fase di ottimismo, e questo continuerà nel 2025, soprattutto se la Fed taglierà i tassi”, dice Slimmon.

Con gli spiriti animali indietro, lo stratega della Deutsche Bank Binky Chadha, che ha un obiettivo di 7000 sull’S&P 500 per il 2025, raccomanda di attenersi a settori economicamente più sensibili. Ha valutazioni di sovrappeso sui cicli di consumo, sui materiali e sui finanziari, pur rimanendo sottopeso sui settori difensivi, tra cui i prodotti di base, l’assistenza sanitaria e le telecomunicazioni. I finanziari dovrebbero beneficiare di una ripresa della crescita dei prestiti e della ripresa dell’attività di fusione, mentre i materiali sono abbastanza economici da rimbalzare se l’attività economica accelera a livello globale e la forza del dollaro si ritira.

La grande tecnologia potrebbe offrire la migliore combinazione di crescita e sicurezza nel 2025. Chris Senyek, capo stratega degli investimenti di Wolfe Research, sostiene che i Magnifici Sette – Alphabet, Amazon.com, Apple, Meta Platforms, Nvidia, Microsoft e Tesla – hanno tutto ciò che gli investitori cercheranno l’anno prossimo. Stanno ancora beneficiando del passaggio all’IA e la loro crescita degli utili rimane forte, anche se il resto dell’indice sta recuperando terreno.

I Mag Seven hanno anche caratteristiche difensive che potrebbero tornare utili quando la volatilità riemerge. Senyek preferisce Nvidia, Amazon, Tesla e Meta perché sono più sensibili dal punto di vista economico e dovrebbero beneficiare del miglioramento della crescita degli Stati Uniti. “La nostra sensazione rimane che finché i fondamentali per il Mag 7 rimarranno forti nei prossimi trimestri, il gruppo dovrebbe continuare a sovraperformare”, dice. “Non vediamo questo cambiamento dinamico fino all’altra parte della prossima recessione e/o se l’entusiasmo per l’IA non diminuisce sostanzialmente. Detto in modo diverso, qualcosa deve far scoppiare la mini-bolla.”

È qualcosa di cui ci preoccuperemo nel 2026.

Scrivi a Ben Levisohn a ben.levisohn@barrons.com

12/12/24 Fugnoli di Rosso e Nero: Un 2025 da separati in casa.

Geopolitica 2025. Molte trattative, nessun dividendo della pace

Intorno al 1680 il ricco e nobile cardinale d’Estrées commissionò al grande cartografo Vincenzo Coronelli, che aveva conosciuto a Venezia durante una missione diplomatica, due magnifici globi, uno terrestre e uno celeste, per farne dono al Re Sole. I globi, del peso di due tonnellate ciascuno, possono essere oggi ammirati nella sede della Biblioteca Nazionale di Francia. Il globo terrestre raffigura le conoscenze dell’epoca, ormai praticamente complete, tanto da includere l’Australia e l’Antartide. Il globo celeste raffigura le costellazioni così come si presentavano alla nascita di Luigi XIV.

Sappiamo che il grande sogno di Elon Musk è di cominciare a trasferire una parte della nostra specie dal primo al secondo globo, ma per qualche anno ancora, volenti o nolenti, saremo costretti a coabitare in questo pianeta senza vie di fuga. Abbiamo provato ad abbattere le pareti divisorie durante il ventennio della globalizzazione, ma la pax americana non è riuscita a omogeneizzare il mondo, che si è invece rivelato multipolare. Abbiamo poi provato a ripensare l’idea kantiana di una convivenza basata sulle regole e l’abbiamo sostituita con l’idea hobbesiana del conflitto e della logica amico/nemico. Abbiamo sdoganato la deterrenza nucleare e abbiamo fatto qualche prova non tanto tecnica, quanto psicologica, di un nuovo conflitto globale. Abbiamo cioè provato a pensare alla guerra non solo come war game destinato agli specialisti, ma come ipotesi possibile per le nostre vite.

Nel 2025 inizierà probabilmente una terza fase. Molte guerre locali continueranno, ma la logica di fondo non sarà più quella di saggiare la forza dell’avversario in conflitti potenzialmente molto pericolosi, ma quella di prendere atto del carattere irreversibile delle fratture, di organizzare una separazione più netta e definitiva, di riporre le illusioni di ritornare insieme, ma al tempo stesso di riprendere a trattare affinché la separazione sia ordinata. È come un matrimonio in crisi in cui si smette la fase dei dispetti, si imposta una trattativa dura attraverso gli avvocati, si organizza una nuova vita ciascuno per conto proprio ma, preso atto che si è costretti a convivere, si ripristina il saluto della mattina e si regola l’uso alternato degli elettrodomestici.

Su questa strada, quanto meno, intende porsi la nuova amministrazione americana, che Cina e Russia sembrano disposte ad assecondare se non altro per prendere tempo e studiare l’avversario.

L’indiscutibile vittoria tattica di Israele, che può diventare strategica se riprenderà il processo degli accordi di Abramo, può trovare un contrappeso nel riconoscimento della prevalenza militare russa in Ucraina. Resta ovviamente da definire una miriade di questioni, ma uno schema comincia a intravedersi. Ci sono nodi spinosissimi, molti intrattabili, ma si può convenire di lasciarli irrisolti.

L’America deve decidere se provare ad allontanare la Russia dalla Cina concedendole qualcosa o se prendere atto del carattere strategico della partnership tra Mosca e Pechino e sigillare le frontiere tra Europa e Russia, limitando al minimo gli scambi commerciali tra Europa e Cina. Taiwan e i dazi, dal canto loro, saranno legati indissolubilmente nelle trattative tra Stati Uniti e Cina.

Ci sarà un dividendo della pace per economie e mercati, o quanto meno un dividendo della tregua? Probabilmente no. Il dividendo arriva quando un conflitto finisce sul serio e per spossatezza dei contendenti (come la pace di Westfalia del 1648) o quando ci sono ben chiari un vincitore e un vinto. Ma anche in quest’ultimo caso, come dimostrano gli accordi di Versailles del 1919, il dividendo può essere breve. Qui nel nostro presente la guerra globale non c’è stata, nessuno ha ancora prevalso, la corsa al riarmo non solo continua, ma accelera.

Molto probabilmente le sanzioni rimarranno in vigore, il gas russo sarà definitivamente riorientato verso India e Cina, l’Europa si fornirà di energia comprandola in America. Se il prezzo del petrolio e del gas rimarrà stabile o scenderà non sarà per le trattative o le tregue, ma perché l’America ne produrrà molto di più, sia per ridurre il suo passivo commerciale sia per rendere l’Occidente strategicamente autosufficiente.

Come si vede le separazioni commerciali si approfondiranno, le filiere produttive si duplicheranno fino a diventare parallele. La separazione strategica è del resto il punto d’approdo dell’impostazione di Bessent che, essendo uno storico dell’economia, ha la profondità di visione che gli permette di cogliere i processi di lunga durata. Facciamo chiarezza, dice Bessent, ognuno scelga da che parte vuole stare, da solo, con noi o a metà strada. Noi creeremo tre livelli di dazi e di protezione militare.

La separazione produttiva e commerciale, per Bessent, non ha solo lo scopo di reindustrializzare l’America, ma anche quello di privare l’economia cinese dei mercati di sbocco occidentali, costringendola a cambiare il suo modello di sviluppo e a spostare le sue risorse dagli investimenti ai consumi. La Cina legge questa linea come il tentativo di tagliarle gli artigli. La sua reazione iniziale sarà quella di concedere qualcosa, quella strategica sarà quella di fare dei paesi emergenti il suo grande mercato di sbocco, finanziandone lo sviluppo accelerato.

In Europa si accarezza l’idea di un rilancio attraverso la ricostruzione dell’Ucraina. Si pensa a un programma finanziato con debito comune che si affianchi a quello destinato al riarmo europeo. I tempi però saranno lunghi. Il nodo non è rappresentato dalle conquiste territoriali russe, ma dall’assetto dell’Ucraina, cui la Russia tiene di più dell’annessione del Donbass. La Russia vuole ancora di più, ovvero un riassetto del Caucaso e delle zone di attrito, come Moldova e Romania e un’architettura della sicurezza europea.

Al margine, questo grande ciclo di trattative, già in corso ufficiosamente, potrebbe togliere un po’ di vento alle vele del dollaro, dell’oro e dei Treasuries in quanto beni rifugio. Non dimentichiamo però che il sostegno al dollaro e ai Treasuries sarà parte integrante delle richieste americane. All’Europa Bessent chiede di sottoscrivere military bond cinquantennali che ripaghino in anticipo l’assistenza americana. Alla Cina si chiedono impegni ancora più lunghi. L’obiettivo è quello di alleggerire le emissioni di debito lungo da collocare sul mercato, permettere al Tesoro americano di emettere di più sul breve termine ed evitare un bear steepening della curva.

Il mercato non ha ancora messo sotto il suo radar questi temi. Gli basta avere banche centrali che tagliano i tassi anche se le economie sembrano reggersi bene sulle loro gambe. È una situazione ottimale che ricorda, in tono minore, il 2021, con i policy maker che vogliono la crescita quasi a tutti i costi mentre l’inflazione viene messa in secondo piano. Come nel 2021, l’inflazione può essere il tallone d’Achille di questo schema, ma non subito.

11/12/24 Morningstar: 3 errori di investimento da evitare nel 2025

La paura di aver perso il rally dei mercati e la convinzione che i titoli vincenti oggi lo saranno anche il prossimo anno sono tra gli errori di investimento da non fare.

Sara Silano11/12/2024 | 08:22

Il rally dei mercati azionari sembra non avere fine e gli investitori hanno la sensazione di non correre molti rischi nel cavalcarlo. Tuttavia, tre errori di investimento potrebbero rovinare la festa nel 2025.

2025.

Errore di investimento n. 1: pensare che i rendimenti del mercato azionario del 2024 si ripeteranno

Le azioni statunitensi hanno nuovamente superato il resto del mondo nel 2024, alimentate dalla forte performance dei titoli che beneficiano del boom dell’intelligenza artificiale (IA) e dalla prospettiva di tassi di interesse più bassi. Il Morningstar US Market Index è salito del 33,7% in valuta locale, rispetto a un aumento del 18,9% del Morningstar Global Markets Index (al 30 novembre). In Europa, i titoli italiani hanno superato il resto del continente per il secondo anno consecutivo, grazie al settore bancario.

La prima cosa che potrebbe venire in mente è quella di puntare ancora sulle azioni statunitensi o italiane. In fondo, se hanno fatto bene negli ultimi anni, perché non dovrebbero continuare a salire? Questo modo di pensare guarda al passato e restringe le scelte di investimento.

“Quando gli investitori guardano indietro a ciò che è accaduto sui mercati, spesso trovano più facile razionalizzare e fornire spiegazioni per ogni sviluppo, anche se prima non erano in grado di individuare i segnali”, spiega Nicolò Bragazza, associate portfolio manager di Morningstar Investment Management.

Questo è pericoloso perché presuppone che il futuro sia prevedibile. “Questa razionalizzazione ex-post potrebbe indurre a pensare che anche il futuro si trovi su un’unica strada possibile, spingendo gli investitori a rimanere meno diversificati di quanto sarebbe opportuno. Tuttavia, il futuro è solo un singolo evento tra un gran numero di altri possibili esiti e, data la radicale incertezza in cui si trovano gli investitori, è sempre meglio pensare al futuro come a un insieme di percorsi potenzialmente diversi e prepararsi di conseguenza”, aggiunge Bragazza.

Errore di investimento n. 2: i titoli vincenti sono sempre gli stessi

Al primo errore è associata l’ipotesi che i titoli vincenti nel 2024 lo saranno anche nel 2025.

L’intelligenza artificiale continua a dominare il sentiment degli investitori e i titoli legati all’IA sono saliti alle stelle negli ultimi anni. Nvidia NVDA è cresciuta del 192% nell’anno in corso e la domanda per le sue GPU è così alta che l’offerta non riesce a tenere il passo. Le piattaforme di cloud hosting come quelle di Amazon.com AMZN, Alphabet GOOGL e Microsoft MSFT continuano a registrare un aumento della crescita ad un ritmo sempre più sostenuto.

I magnifici sette titoli – tra cui anche Apple AAPL, Meta Platform META e Tesla TSLA – hanno registrato grandi guadagni nel 2024, dopo un forte 2023. Forse vi state chiedendo: “Perché dovrei cercare investimenti altrove quando questi titoli stanno andando così bene?”.

“La tendenza a pensare che i vincitori debbano continuare a vincere si chiama ‘fallacia della mano calda’ (hot hand fallacy in inglese) e, sebbene possa funzionare in alcuni casi, non è una strategia valida per ottenere buoni risultati a lungo termine”, afferma Bragazza.

“Questa fallacia va contro l’idea che le cose tornino alla media e, pertanto, espone gli investitori a rischi significativi se il sentiment si inverte e i vincitori diventano perdenti. E quando si parla di IA, anche se nessuno mette in dubbio che si tratti di una tecnologia dirompente con il potenziale di cambiare la nostra vita quotidiana, trovare i principali beneficiari è molto difficile e i vincitori di oggi potrebbero non essere i maggiori vincitori di domani”, precisa ancora Bragazza.

Errore di investimento n. 3: la paura di essere tagliati fuori dalla festa

È una buona idea buttarsi sul mercato adesso?

“Con i mercati ai massimi storici alla fine del 2024, alcuni investitori rimpiangono di non aver rischiato abbastanza e, per compensare i guadagni mancati, potrebbero buttarsi sui mercati inseguendo il rally a valutazioni molto elevate. Questo comportamento è chiamato FOMO, fear of missing out, ovvero paura di essere tagliati fuori, in quanto gli investitori che sono arrivati tardi alla festa sentono il bisogno di partecipare”, afferma Bragazza.

“L’ansia di perdere ulteriori guadagni li porta a prendere decisioni di investimento sbagliate che possono compromettere i rendimenti futuri del portafoglio. Dopo un forte rally, fare un passo indietro per rivalutare le opportunità di investimento può essere un esercizio molto utile e un modo per posizionare il portafoglio per ottenere guadagni migliori in futuro”, conclude Bragazza.

L’autore o gli autori non possiedono posizioni nei titoli menzionati in questo articolo. Leggi la policy editoriale di Morningstar.

11/12/24 Morningstar.it: Titoli di Stato, quali sono le previsioni per il 2025?

Gli investitori in BTP dovranno affrontare una serie di rischi, ma avranno anche delle opportunità il prossimo anno.

Sara Silano09/12/2024 | 08:31

I titoli di Stato italiani hanno sovraperformato quelli dell’eurozona nel 2024, ma cosa devono aspettarsi gli investitori nel 2025? Le agenzie di rating hanno espresso giudizi più positivi sul debito pubblico italiano, ma prevedono un aumento del rapporto debito/PIL. Il calo dei tassi di interesse sarà un fattore chiave l’anno prossimo tanto più che l’emissione di debito dovrebbe rimanere elevata. Si stima, infatti, che nel solo primo semestre dell’anno dovranno essere rifinanziati 140 miliardi di euro.

Con il debito pubblico italiano vicino alla soglia dei 3 mila miliardi e l’economia che ha rallentato la sua crescita, gli investitori in titoli di Stato si trovano di fronte a nuove sfide nel 2025, non solo interne, ma anche esterne, tra cui i rischi geopolitici e di dazi americani. Ma a differenza del passato, ci sono altri paesi dell’area euro in difficoltà: la Germania, che non è più la locomotiva d’Europa e andrà ad elezioni a febbraio, e la Francia alle prese con le incertezze politiche.

Per quanto riguarda l’Italia, il debito pubblico si è attestato a settembre i 2.962 miliardi e secondo le stime di Mazziero Research potrebbe collocarsi in un intervallo tra i 2.957 e i 2.980 mld a dicembre. Il Prodotto interno lordo, invece, ha avuto una crescita nulla nel terzo trimestre rispetto al secondo e di un +0,4% rispetto allo stesso periodo del 2023. In ogni caso, il giudizio complessivo delle agenzie di rating sul debito sovrano italiano è stato stabile o in miglioramento nella tornata di aggiornamenti autunnali.

Quale sarà l’andamento del debito pubblico italiano nel 2025?

Nell’ultima revisione del rating sul debito sovrano italiano, Morningstar DBRS ha modificato l’outlook da “stabile” a “positivo”, confermando il giudizio BBB (high), per riflettere “la migliore performance fiscale di quest’anno e la credibilità del piano fiscale a medio termine”.

Tuttavia, guardando al 2025, Javier Rouillet, senior vice president del team Global sovereign ratings di Morningstar DBRS, ricorda come il rapporto debito pubblico/PIL sia previsto in aumento e lo stesso probabilmente accadrà nel 2026, a causa soprattutto dei crediti d’imposta associati ai bonus edilizi.

“Dopo essere sceso al 134,8% del PIL nel 2023, leggermente al di sopra del livello pre-pandemia, il rapporto debito pubblico/PIL dovrebbe salire al 135,8% del PIL nel 2024 e al 136,9% del PIL nel 2025. Il piano fiscale prevede che il debito pubblico inizi a diminuire gradualmente nel 2027. Ciò dipenderà dalla capacità del governo di raggiungere avanzi primari in linea con i livelli pre-pandemia entro il 2028”, afferma Rouillet, che aggiunge: “A nostro avviso, si tratta di un obiettivo ambizioso, ma possibile”. Leggi come funzionano i titoli di Stato

Quanti titoli di Stato saranno emessi nel 2025?

L’emissione lorda di debito pubblico rimarrà elevata nel 2025. Secondo le previsioni contenute nell’outlook di Assiom Forex, l’associazione degli operatori finanziari, “senza shock significativi sui deficit di bilancio”, l’Italia sarà tra i paesi dell’area euro che avrà le emissioni più consistenti (320 miliardi di euro), seconda solo alla Francia (330 miliardi). In totale, si stimano collocamenti lordi di titoli di Stato per 1,3 mila miliardi, in linea con il 2024.

Il Belpaese, come gli altri stati dell’eurozona, dovrà fare i conti con il cosiddetto quantitative tightening, ossia la riduzione dei titoli di Stato detenuti dalla Banca centrale europea. Gli analisti prevedono che la BCE non reinvestirà in circa 410 miliardi di bond in scadenza, principalmente di quattro paesi: 110 mld della Germania, 85 mld della Francia, 70 mld dell’Italia e 54 mld della Spagna. Di conseguenza, Assiom Forex stima che le emissioni nette nell’Unione europea possano aumentare di 100 miliardi rispetto al 2024, arrivando al livello record di 840 mld (prima della pandemia del covid erano intorno ai 200 mld).

Nel 2025 l’Italia dovrà finanziare tra 100 e 110 mld di emissioni al netto dei bond in scadenza, che senza i reinvestimenti dei programmi di acquisto della BCE diventeranno circa 170 mld.

“Il proseguimento della politica monetaria espansiva della BCE è fondamentale sia per rendere più sostenibile il rifinanziamento del debito in scadenza, sia per supportare la crescita economica dei paesi UE”, si legge nell’outlook degli operatori finanziari italiani, per i quali l’utilizzo della leva fiscale, come auspicato dal piano Draghi, “resta lo strumento principale per sostenere un l’economia dell’area”.

Dove arriverà lo spread BTP-Bund nel 2025?

La discesa dei tassi di interesse, infatti, fa sì che lo Stato possa finanziarsi pagando interessi più bassi ai sottoscrittori dei BTP e degli altri titoli governativi. Chiaramente, l’altra faccia della medaglia è che gli investitori otterranno cedole più basse. Ma è anche importante che non aumenti il rischio-paese, misurato dallo spread rispetto alle emissioni di pari scadenza tedesche (Bund decennale). Mentre scriviamo, il rendimento (yield) del BTP decennale è del 3,18%, contro il 2,10% del Bund tedesco, titolo preso a riferimento per l’eurozona.

“A nostro avviso, dato il fabbisogno finanziario ancora considerevole, il successo dell’Italia nella riduzione del deficit fiscale e nell’attuazione degli investimenti e delle riforme previste dal Piano nazionale di ripresa e resilienza (PNRR) resterà importante per preservare la fiducia degli investitori e ridurre il rischio di un ampliamento degli spread in futuro”, spiega Rouillet di Morningstar DBRS.

Nel corso del 2024, lo spread tra il BTP e il Bund è passato dai 166 punti di gennaio ai 121 di inizio dicembre. Per Mauro Valle, Head of fixed income di Generali Asset Management, “le prospettive sono positive anche per il 2025 e non si esclude che il trend di consolidamento possa continuare sino ai 100 punti”.

“I motivi di supporto sono molteplici: una crescita economica attesa per il 2025 in linea, se non meglio, di quella dell’eurozona e stimata al momento allo 0,8% circa; una legge fiscale che cerca di sostenere la crescita e la capacità di spesa delle famiglie con un livello di deficit accettabile per i mercati e l’Unione europea; i giudizi delle agenzie di rating che negli ultimi mesi sembrano orientate a migliorare le loro opinioni. A tutto questo si deve aggiungere la situazione politica sia in Francia che in Germania in un contesto debole per le attività manifatturiere, che rende i titoli governativi di questi paesi un po’ meno ‘sicuri’ per gli investitori o, in altre parole, più volatili rispetto ai livelli osservati nel passato”.

In effetti, l’andamento dei titoli di Stato italiani non può essere valutato in modo disgiunto da quello che sta accadendo negli altri paesi europei. Per Antonio Cesarano, Chief global strategist di Intermonte, sullo spread BTP-Bund potrebbero incidere almeno tre fattori il prossimo anno:

1) La percezione di rigore di bilancio da parte del governo italiano;

2) Gli afflussi verso l’Italia derivanti dalla percezione di difficoltà della Francia nei conti pubblici;

3) La possibilità che la Germania aumenti le emissioni dopo le elezioni del 23 febbraio per finanziare le politiche fiscali espansive e gli investimenti.

“Questi tre fattori depongono mediamente a favore di una buona tenuta dello spread, che complessivamente potrebbe oscillare nel range 100/150 punti base nel corso dell’anno”, afferma Cesarano.

Chi comprerà i titoli di Stato italiani?

Tassi di interesse in calo e spread contenuto sono elementi positivi per i titoli di Stato italiani, tuttavia rimane aperta la questione su chi comprerà circa 170 miliardi di emissioni? Anche perché è bene ricordare che dal punto di vista dell’investitore, yield più bassi fanno sì che le obbligazioni governative siano meno attraenti rispetto ad altri investimenti con rendimenti potenzialmente maggiori.

“Il contributo degli investitori retail è previsto in netta diminuzione perché i portafogli degli italiani sono già notevolmente sovraesposti sui BTP – il 65% del totale, livello record rispetto ai minimi, tra il 20% e il 30%, toccati tra il 2012 e il 2016. Si stima che l’anno prossimo il Tesoro potrà contare su circa 40 miliardi di investimenti retail rispetto ai 125 mld del 2023 e ai 54 mld del 2024”, si legge nell’outlook Assiom Forex.

“In assenza della BCE, il ruolo degli investitori esteri dovrà essere preponderante, pari a circa il 60% delle emissioni nette, una percentuale molto ambiziosa ma teoricamente raggiungibile in un contesto di volatilità stabile, dato che le recenti emissioni (BTP 7 e 30 anni) hanno avuto una domanda record (200 miliardi) collocata per l’80% all’estero”, scrivono ancora gli operatori finanziari associati ad Assiom Forex.

Anche per Michele Bovenzi, Head of discretionary portfolio management Italy di Deutsche Bank, “guardando al prossimo anno, la domanda estera sarà cruciale per i BTP, con una politica monetaria più accomodante della BCE e la necessità, soprattutto nella prima parte del 2025, di alimentare il fabbisogno con nuove emissioni nette. Alla luce di questo, ci aspettiamo che lo spread rimanga nel range attuale con la possibilità di un lieve allargamento, dovuto esclusivamente al fatto che oggi siamo nella parte più bassa del range di oscillazione”.

Quali sono i rischi per gli investitori in BTP?

Il rischio repricing è maggiore nella prima parte dell’anno quando dovranno essere rifinanziati 140 miliardi di titoli in scadenza ed è probabile che si faccia ricorso ai piccoli risparmiatori italiani, come è stato fatto in passato con il BTP Valore, anche se non è detto che verrà utilizzata la stessa formula.

Tuttavia, nel 2025, i rischi principali per gli investitori in titoli di Stato provengono dall’esterno e sono soprattutto di carattere geopolitico. Cesarano fa riferimento in particolare a eventuali escalation dei conflitti in corso e ai dazi minacciati da Trump.

“Sul fronte geopolitico l’arrivo di Trump potrebbe portare ad eventuali compromessi, in particolare nella guerra Ucraina-Russia. Per quanto riguarda i dazi, invece, occorrerà verificare quanto le minacce si riveleranno armi negoziali per cercare di arrivare ad un accordo più ampio su diverse tematiche, tra cui anche la spesa per la difesa”, dice lo strategist di Intermonte.

L’autore o gli autori non possiedono posizioni nei titoli menzionati in questo articolo. Leggi la policy editoriale di Morningstar.

Le informazioni contenute in questo articolo sono esclusivamente a fini educativi e informativi. Non hanno l’obiettivo, né possono essere considerate un invito o incentivo a comprare o vendere un titolo o uno strumento finanziario. Non possono, inoltre, essere viste come una comunicazione che ha lo scopo di persuadere o incitare il lettore a comprare o vendere i titoli citati. I commenti forniti sono l’opinione dell’autore e non devono essere considerati delle raccomandazioni personalizzate. Le informazioni contenute nell’articolo non devono essere utilizzate come la sola fonte per prendere decisioni di investimento.

11/12/24 Milano Finanza: Le previsioni di Amundi

Le mega cap americane hanno raggiunto valutazioni particolarmente alte a causa del forte appeal speculativo che si è innescato intorno a loro. Ma al di là di questi pochi nomi c’è un mondo da scoprire, anche fuori dalle borse a stelle e strisce

Il rally delle borse può continuare, ma nei prossimi mesi può allargarsi oltre le Magnifiche 7 di Wall Street, le cui valutazioni sono ormai particolarmente elevate in rapporto ai fondamentali. Ma attenzione: al di là di questi pochissimi nomi (le classiche Tesla, Nvidia, Microsoft) c’è un mondo da scoprire secondo Amundi, che ha affidato il suo outlook per il 2025 a Monica Defend, head of the Amundi Investment Institute, e Francesco Sandrini, capo degli investimenti di Amundi sgr.

Non solo big tech

Il punto di partenza è ormai noto. «Vari fattori, tra cui il boom di flussi verso gli Etf indicizzati, stanno cristallizzando le mega capitalizzazioni e aumentando la concentrazione dei grandi indici verso pochi titoli», ha fatto presente Sandrini. Adesso però le valutazioni sono cresciute molto, riflettendo spesso un forte appeal speculativo su alcuni titoli (si veda il rally di Tesladopo l’elezione di Donald Trump), e quindi, a detta degli esperti della casa di gestione francese, è tempo di diversificare altrove. Magari negli indici americani equal-weighted (in cui tutti i titoli hanno pari peso), in Giappone e nelle medie capitalizzazioni in Europa. «Siamo un po’ cauti sulle small cap americane, che ancora devono fare i conti con una traiettoria dei tassi non chiara», ha aggiunto il responsabile degli investimenti. «Riteniamo interessanti invece le mid cap europee, visto che il percorso della Bce è già più delineato».

Occasione emergenti

Tra le aree più interessanti del mercato azionario i due esperti di Amundi segnalano i mercati emergenti. «Guardiamo con interesse all’area asiatica, i cui Paesi sono sempre più interconnessi a livello regionale anche in tecnologie chiave come quella dei chip», ha sottolineato Defend. Nonostante il potenziale nuovo corso degli Usa di Trump, gli emergenti dovrebbero beneficiare di un contesto macro favorevole e di tassi di interesse in calo. Anche la Cina dovrebbe essere arrivata a un punto di stabilità. «La volontà del Politburo di Pechino è quella di continuare a spingere sulla crescita domestica, risanando al contempo il settore immobiliare: la politica monetarie rimane pertanto espansiva», ha precisato la numero uno dell’ Amundi Investment Institute.

Reddito fisso: focus sulle scadenze brevi

Per quanto riguarda i mercati obbligazionari, Amundi guarda con attenzione alle scadenze brevi, sia sul credito sia sui governativi, compresi i Treasury americani. Ha spiegato Sandrini: «Siamo cauti sulla parte più lunga della curva americana, anche se le pendenze non si sono ancora irripidite. Nutriamo invece ancora un certo interesse per le parti brevi, che perderanno un po’ di rendimento al calare dei tassi ma restano attraenti in rapporto al rischio contenuto». (riproduzione riservata)

11/12/24 Algebris: l’azionario nel 2025

10/12/24 Milano Finanza: Investimenti 2025, Vanguard punta sui bond. ecco quanto possono rendere le obbligazioni dell’area euro in portafoglio

Cautela sulle azioni, buone soddisfazioni dai bond. È un portafoglio da giocatori di difesa quello che Vanguard, seconda società di gestione più grande al mondo per masse (8.700 miliardi di dollari) fortemente specializzata in fondi indicizzati ed Etf, immagina per l’anno 2025. «Prosegue l’epoca del solido valore del denaro», scrive nell’outlook della società di gestione il senior economist per l’Europa Shaan Raithatha. Anche se le banche centrali stanno allentando le politiche monetarie i tassi ufficiali rimarranno, secondo Vanguard, ben più alti rispetto agli anni Dieci. Risultato? «Nel prossimo decennio per gli investitori in euro prevediamo rendimenti annualizzati del 2,2-3,2% per l’obbligazionario dell’area euro e del 2,3-3,3% per quello globale, area euro esclusa, con copertura valutaria».

Un anno per chi gioca in difesa

Una buona occasione, secondo la casa di gestione, per chi volesse cercare rendimenti abbassando la componente di rischio del portafoglio. Tanto che, si legge nell’outlook, «per gli investitori con un adeguato profilo di rischio potrebbe essere indicato un portafoglio più difensivo, visto che la remunerazione aggiuntiva per assumere rischio maggiore resta bassa in termini storici».

E le azioni? Vanguard resta più cauta, considerando soprattutto le valutazioni particolarmente alte raggiunte dal mercato americano, che da solo costituisce peraltro oltre i due terzi dell’azionario globale. «Alla fine le alte valutazioni di partenza spingeranno al ribasso i rendimenti a lungo termine», specifica l’outlook, pur ricordando che, serie storiche alla mano, «i rendimenti dell’azionario Usa possono continuare a sfidare la legge di gravità delle valutazioni a breve termine».

Le valutazioni sono invece ben più economiche nel resto dell’universo azionario. Per il prossimo decennio, in definitiva, Vanguard si aspetta rendimenti del 5,1-7,1% per l’azionario dell’area euro e dei mercati sviluppati (Stati Uniti esclusi) mentre per gli emergenti, da un punto di vista di investitori in euro, ci si dovrebbe muovere tra il 3,1 e il 5,1%.

Meno peso alle mosse Fed

Per quanto riguarda la prospettiva più strettamente economica, secondo il colosso del risparmio gestito l’enfasi sull’atterraggio dell’economia (duro o morbido?) che c’è stato nell’ultimo biennio verrà meno nel corso del 2025, a riprova del fatto che «questa enfasi potrebbe non spiegare appieno la crescita di eccezionale solidità coniugata alla discesa dell’inflazione che abbiamo osservato negli Stati Uniti». Sta partendo insomma, a detta di Vanguard, una nuova narrazione dell’economia e dei mercati.

L’outlook della società di gestione pertanto sta adottando «un quadro di riferimento incentrato sulle forze sul lato dell’offerta, come la crescita della produttività e l’aumento della forza lavoro disponibile, che hanno forgiato l’economia americana». Un approccio che, sottolinea il documento, «è più idoneo anche per tenere conto dei rischi emergenti, come quelli legati a politiche sull’immigrazione, fattori geopolitici e potenziali dazi».

La resilienza dell’economia a stelle e strisce insomma, secondo Vanguard, non è quindi attribuibile alle mosse della Fed. «A nostro giudizio», scrivono gli esperti, «il vigore degli Stati Uniti potrebbe essere dovuto più ai fortuiti fattori sul lato dell’offerta che a un soft landing della banca centrale».

Le pressioni sul pil

Questi fattori potrebbero proseguire ancora per tutto il 2025, anche se «i guadagni potrebbero essere controbilanciati qualora si materializzassero rischi legati a politiche come l’adozione dei tassi sulle importazioni e di stretta sull’immigrazione». In tale scenario la crescita del pil reale americano rallenterebbe dal 3% al 2%. Anche quella europea è infine vista al di sotto del tendenziale, «con il possibile rallentamento degli scambi globali che rappresenta un primario rischio per la regione».

09/12/24 Barron’s: Oppenheimer è ora il più grande toro di Wall Street. Ringrazia l’AI.

L’S&P 500 è vicino a un massimo storico, ma ciò non impedisce agli strateghi di Wall Street di prevedere guadagni ancora più inebrianti l’anno prossimo per il mercato azionario.

John Stoltzfus di Oppenheimer Asset Management è l’ultimo a mettere un obiettivo di prezzo appariscente sull’indice blue chip. Lunedì ha aumentato le sue previsioni per il 2025 a 7100, circa il 17% in più rispetto ai livelli attuali.

Anche se l’S&P 500 sarebbe valutato a quasi 26 volte le sue proiezioni sugli utili del 2025 a 7100, Stoltzfus ha sostenuto in un rapporto che il multiplo potrebbe essere giustificato perché “le aziende in tutti gli undici settori potrebbero beneficiare di una maggiore efficienza attraverso l’intelligenza artificiale per soddisfare ulteriormente le esigenze delle imprese e dei clienti”.

In altre parole, aziende come il gigante dei chip Nvidia e altre aziende tecnologiche non saranno le uniche vincitrici grazie all’IA. Stoltzfus ha fatto riferimento all’ascesa dell’IA come “un punto di spartiacque sulla cronologia storica della tecnologia e del progresso economico” e ha affermato che potrebbe essere paragonabile al contributo dell’automobile all’economia degli anni ’20.

Ha riconosciuto che gli scettici avrebbero sottolineato che le azioni hanno già goduto di una grande corsa. Rimangono ancora preoccupazioni anche sull’inflazione. Ma Stoltzfus ritiene che il recente ampliamento del rally, con settori ciclici e difensivi orientati al valore, nonché azioni a piccola e media capitalizzazione, sia un segno incoraggiante.

“L’attuale mercato rialzista probabilmente ha gambe abbastanza forti da salire il proverbiale “muro della preoccupazione” fino al 2025″, ha scritto Stoltzfus, capo stratega degli investimenti.

Stoltzfus potrebbe essere il più ottimista degli strateghi di Wall Street, ma non è affatto un toro furioso solitario. Il suo nuovo obiettivo di prezzo è solo leggermente più alto della previsione emessa da Binky Chadha di Deutsche Bank per l’S&P 500 per raggiungere i 7000.

Alcuni a Wall Street hanno citato il ritorno degli “spiriti animali” sulla scia della vittoria presidenziale di Donald Trump e il cappotto repubblicano al Congresso. Gli investitori sperano che i tagli alle imposte sulle società, gli stimoli fiscali e gli sforzi di deregolamentazione compenseranno eventuali preoccupazioni sull’inflazione che potrebbero derivare da tariffe più elevate o da una guerra commerciale. UBS ha persino suggerito che il resto del decennio potrebbe essere un nuovo Roaring ’20s.

Tuttavia, gli investitori dovrebbero probabilmente essere cautamente ottimisti invece di essere eccessivamente vertiginosi. Drew Matus, capo stratega di mercato di MetLife Investment Management, ha detto a Barron’s di essere un po’ preoccupato sia che le valutazioni che le aspettative di guadagno siano troppo alte. Ma è disposto a convivere con quei rischi.

“Sì, le valutazioni sono alte, ma cos’altro farai? Non stiamo vedendo un modello coerente che ti dica che le cose sono in cattive condizioni”, ha detto. “Fino a quando non ci sono prove o una logica per una debolezza sostenuta, è difficile lasciarsi sfuggire le opportunità”.

La domanda quindi è quanto tempo ancora potrebbe durare questo mercato rialzista e cosa succede quando è finito? Emily Roland e Matt Miskin, co-capi strateghi degli investimenti presso John Hancock Investment Management, hanno detto in un rapporto lunedì che “le somiglianze tra oggi e [la metà e la fine degli anni ’90] sono stranamente simili”.

Con questo in mente, Roland e Miskin hanno affermato che gli investitori dovrebbero favorire la tecnologia, lo slancio e le azioni di qualità, nonché i segmenti più rischiosi del mercato a reddito fisso, come le obbligazioni convertibili, i titoli privilegiati e le società ad alto rendimento.

Le potenziali cattive notizie? L’esuberanza tra la metà e la fine degli anni ’90 alla fine ha portato allo scoppio della bolla delle dot-com.

“Su base di valutazione, ci stiamo avvicinando ai livelli raggiunti nel 2000”, hanno scritto Roland e Miskin.

Ma potremmo non essere ancora al picco della schiuma, suggerendo che il mercato rialzista potrebbe durare più a lungo. I sette magnifici dell’ETF Roundhill MA ora è scambiato a 32 volte le stime degli utili. E mentre questo è solo leggermente al di sotto del suo massimo pluriennale, non è così ricco come le valutazioni per le azioni tecnologiche alla fine degli anni ’90 o per le blue chip come Coca-Cola, Xerox, McDonald’s e IBM negli anni ’70.

“Non credo che i Magnifici Sette siano così sopravvalutati come lo erano i Quattro Cavalieri della tecnologia nel 2000 o i Nifty Fifty nei primi anni ’70”, ha detto Kane Brenan, CEO di TIFF Investment Management.

La lezione è che le azioni costose potrebbero salire ancora più in alto fino a quando non ci sarà un catalizzatore definitivo per abbatterle. E per ora, Wall Street scommette che i bei tempi continueranno per un po’ più a lungo.

Scrivi a Paul R. La Monica a paul.lamonica@barrons.com

09/12/24 Corriere Economia: le previsioni dei guru

04/12/24 Market Watch: Le previsioni oltraggiose di Saxo Bank

Questa banca prevede il tanking del dollaro e Nvidia che diventa grande il doppio di Apple. Il team di Saxo dice che la Cina e gli alleati potrebbero passare alla valuta sostenuta dall’oro

Praticamente tutta Wall Street sembra aver pubblicato le sue prospettive per il mercato azionario del prossimo anno.

Ma una banca, la Saxo Bank danese, fa le cose in modo diverso. Ogni anno i loro analisti producono le loro previsioni oltraggiose, che è il loro tentativo di creare previsioni improbabili ma plausibili, per stimolare la discussione e sfidare il consenso.

Una rapida revisione delle loro previsioni del 2024 mostra che sono a lungo di interesse e a corto di precisione – Robert F. Kennedy Jr. non è il presidente eletto, il petrolio non è a 150 dollari e i farmaci GLP-1 non hanno fatto deragliare l’industria del fitness – quindi prendi la lista attuale con l’appropriato granello di sale.

Sul 2025, e non c’è posto migliore per iniziare che con la loro visione del presidente eletto Donald Trump, e la previsione oltraggiosa che farà saltare in aria il dollaro USA, una chiamata tempestiva data la minaccia del fine settimana di Trump di schiaffeggiare tariffe del 100% sui paesi BRICS se cercano di sostituire il biglietto verde come valuta di riserva mondiale.

“Nel 2025, la nuova amministrazione Trump revisiona l’intera natura del rapporto degli Stati Uniti con il mondo, sbattendo enormi tariffe su tutte le importazioni, riducendo i deficit con l’aiuto di un Dipartimento di efficienza del governo gestito da Elon Musk”, scrive il capo stratega macro di Saxo, John Hardy.

“Le implicazioni per il dollaro USA sono terribili per il commercio in tutto il mondo, poiché taglia l’offerta necessaria di dollari per mantenere le ruote del sistema globale dell’USD in giro, rischiando ironicamente un forte picco più alto nel dollaro USA. Invece, si trovano valvole di sicurezza, mentre gli attori finanziari globali si affrettano a trovare alternative. La Cina e i BRICS+ userebbero una moneta digitale sostenuta dall’oro e, in una certa misura, direttamente in un nuovo yuan offshore sostenuto dall’oro. L’Europa basa sempre più le sue relazioni commerciali nell’euro. Le stablecoin crittografiche legati all’oro si aggiungono al mix, all’inizio di questo nuovo drammatico capitolo nei mercati finanziari globali.”

Questa è una versione interessante, anche se qui va sottolineato che il dollaro ha toccato il fondo alla fine di settembre, come l’indice del dollaro USA

è aumentato del 6% da allora. Il fatto che Hardy dica che i BRICS si rivolgerebbero a una valuta sostenuta dall’oro mostra i limiti delle alternative in dollari in un mondo in cui la Cina è riluttante a sbarazzarsi dei suoi controlli sui capitali.

Un’altra previsione è che Nvidia

NVDA3,39%diventerà due volte di Apple

Un’altra previsione è che Nvidia diventerà due volte più grande di Apple, grazie all’insaziabile domanda di chip AI. È oltraggioso solo in termini di grandezza e non narrativa. Apple e gli altri giganti della tecnologia nel frattempo vedono i loro profitti soffrire mentre sborsano denaro a artisti del calibro di Nvidia per tenere il passo con una corsa agli armamenti di intelligenza artificiale, dice il team Saxo.

Un’altra chiamata degna di nota è che un disastro naturale fa fallire un grande assicuratore, il che non sembra impossibile dato che quelli che erano stati considerati 1 su 100 e 1 su 1000 pioggia e 1000 eventi di pioggia e inondazioni continuano a verificarsi. In quello scenario, Berkshire Hathaway

sarebbe il vincitore, dal momento che ha abbastanza capitale per resistere a qualsiasi panico e sarebbe in grado di raccogliere quote di mercato.

Altre previsioni oltraggiose:

- Lo stimolo della Cina raggiungerà i 50 trilioni di yuan (7 trilioni di dollari);

- Gli scienziati rusciranno a biostampare con successo un cuore umano;

- L’OPEC si scioglie a causa del boom dell’elettrificazione;

- Gli Stati Uniti impongono una tassa sul data center AI;

- La sterlina cancella lo sconto post-Brexit rispetto all’euro.

04/12/24 Algebris

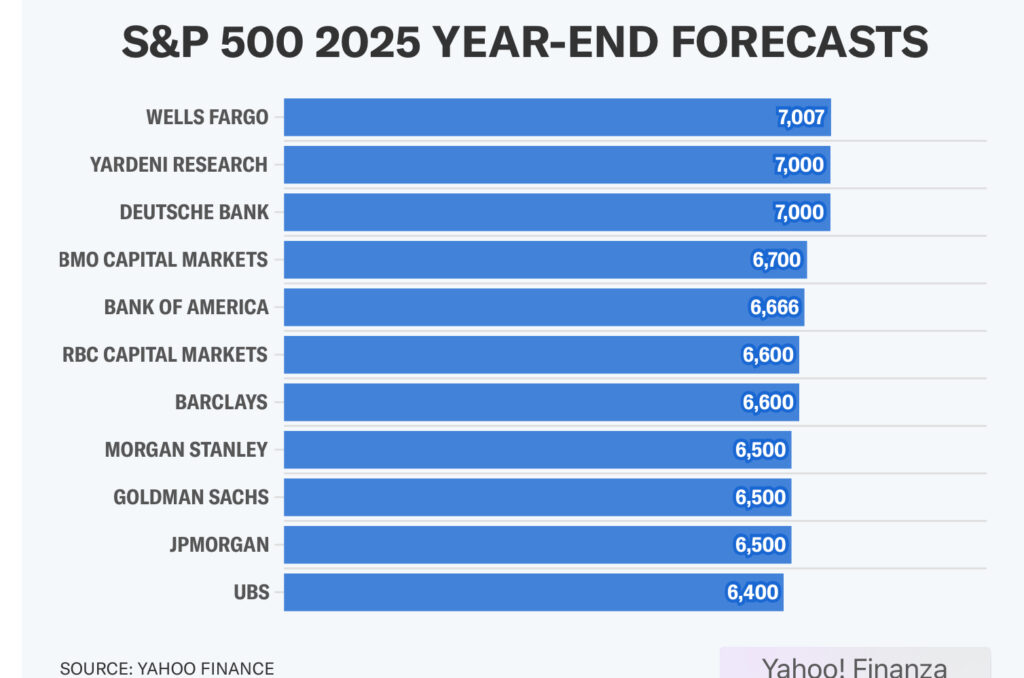

03/12/24 Yahoo finance: Wells Fargo emette le previsioni più rialziste di Wall Street per il mercato azionario nel 2025

Le previsioni azionarie di Wall Street 2025 hanno un nuovo segno di alta marea.

Martedì lo stratega azionario di Wells Fargo Christopher Harvey e il suo team hanno pubblicato un obiettivo di fine anno 2025 di 7.007, l’obiettivo più alto tra gli strateghi di Wall Street monitorati da Yahoo Finance e una previsione che suggerisce che l’S&P 500 (^GSPC) potrebbe aumentare di oltre il 26% l’anno prossimo.

L’obiettivo è solo sette punti più alto di quelli di Deutsche Bank e Yardeni Research, che hanno chiesto all’S&P 500 di finire il 2025 a 7.000.