21/12/24 Barron’s: Il Brasile ha una grande economia ma mercati pessimi. Ecco perché.

Di Craig Mellow 19 dic 2024,

Il 79enne presidente del Brasile, Luiz Inácio Lula da Silva, si è ripreso vigorosamente da una recente emergenza sanitaria, superando una conferenza stampa e un’intervista meno di una settimana dopo essere entrato in terapia intensiva con un’emorragia cerebrale. Arginare l’emorragia nei mercati finanziari del suo paese potrebbe essere più impegnativo, anche se non impossibile.

Il Brasile chiude il 2024 in un paradosso. L’economia sta andando alla grande; La crescita del prodotto interno lordo potrebbe raggiungere il 3% per il terzo anno consecutivo. La disoccupazione è ai minimi storici e il surplus commerciale ai massimi storici, osserva Diego Bonomo, un ex funzionario brasiliano che ora è consulente senior presso lo studio legale Covington & Burling.

Eppure i mercati sono orribili. L’ETF iShares MSCI Brasile e’ sceso di un terzo quest’anno. Il real è la valuta principale con la peggiore performance al mondo. I rendimenti delle obbligazioni a cinque anni sono saliti di cinque punti percentuali, raggiungendo quasi il 15%.

Gli investitori guardano oltre il presente sano a una ricorrenza della malattia economica cronica del Brasile: un’eccessiva spesa pubblica che stimola un’inflazione galoppante e spiazza la crescita con i pagamenti del debito. Lula, come è noto il leader veterano, ha allungato le restrizioni fiscali da quando è tornato per il suo terzo mandato due anni fa.

Un pacchetto di bilancio di fine novembre destinato a ripristinare la fiducia ha fatto esattamente l’opposto, schivando la maggior parte dei tagli alla spesa a favore di promesse traballanti di aumentare le entrate.

“Penso che il team economico sia davvero confuso su cosa fare dopo”, afferma Ryan Berg, direttore del programma Americhe presso il Center for Strategic and International Studies.

Non è difficile capire perché. Il 95% del bilancio del Brasile – dalle pensioni all’istruzione e alla sanità – è incorporato nella costituzione, dice Bonomo. Le modifiche richiedono il voto dei tre quinti di entrambe le camere del Congresso: un passo erculeo, dato che 30 partiti sono rappresentati.

Tuttavia, i mercati obbligazionari potrebbero essere vicini al punto in cui tutto ciò è nel prezzo, sostiene Arif Joshi, gestore di portafoglio del debito dei mercati emergenti presso Lazard Asset Management.

Un timore degli investitori che non si è avverato è che la nomina di Lula alla banca centrale del Brasile possa minare la vigilanza monetaria. Gabriel Galipolo, il protetto di Lula che assumerà la carica di governatore l’anno prossimo, ha votato per aumentare il tasso di interesse chiave tre volte da settembre al 12,25%.

L’inflazione rimane contenuta al di sotto del 5% annuo, aprendo un allettante “rendimento reale” dai titoli di Stato al 15%, osserva Joshi. “Qualsiasi segnale positivo da parte di Lula sulla politica fiscale potrebbe innescare un rally”, prevede. “L’asticella è piuttosto bassa”.

Lula e il suo Partito dei Lavoratori non sono sordi alle preoccupazioni del capitale. Hanno delineato una revisione del sistema fiscale per il prossimo anno, che potrebbe semplificare la sua complessità da incubo, se non raccogliere più denaro.

Il Brasile è relativamente isolato da un Donald Trump che brandisce i dazi, esportando tre volte di più verso la Cina che verso gli Stati Uniti. Ha avuto una potenziale spinta a lungo termine all’inizio di dicembre, quando l’Unione Europea ha firmato un accordo di libero scambio con il gruppo delle nazioni sudamericane del Mercosur, dopo 25 anni di negoziati.

I parlamenti nazionali dell’UE devono ancora ratificare l’accordo, nonostante l’opposizione delle chiassose lobby agricole. “Se approvato, l’UE-Mercosur sarebbe molto significativo”, afferma Bonomo.

Tuttavia, né un rilancio del carry trade né più soia verso l’Europa rimodelleranno lo stato costoso e sclerotico al centro delle difficoltà del Brasile.

Jair Bolsonaro, predecessore di Lula e antipodo ideologico, ha fatto approvare una riforma delle pensioni durante il suo mandato, lasciando in atto altre distorsioni.

“Mantenere una crescita elevata dipende da Lula che tira fuori un coniglio dal cilindro”, afferma Berg del CSIS.

E-mail: editors@barrons.com

19/12/26 Barron’s: Addio alla crescita tranquilla per le azioni. Come preparare il tuo portafoglio per un accidentato 2025.

Il mercato potrebbe dirigersi verso una fine accidentata nel 2024 e sta causando un po’ di disagio. Le azioni si sono esaurite bruscamente dopo che la Federal Reserve ha tagliato i tassi mercoledì, ma dato una prospettiva tiepida per ulteriori tagli nel 2025. Anche i Bonds hanno preso una batosta. La domanda ora: i mercati riprenderanno la loro salita e le politiche del presidente eletto Donald Trump aiuteranno o ostacoleranno le cose nel 2025?

Molti investitori si aspettano che Trump 2.0 sarà diverso. L’agenda di Trump per il suo secondo mandato è più ambiziosa di quanto non fosse per il suo primo mandato nel 2016. Ma anche se il presidente eletto seguisse lo stesso playbook, “l’economia e i mercati sono in un posto diverso rispetto all’ultima volta”, afferma Eric Kelley, chief investment officer di UMB Bank.

Il risultato? Gli investitori sono alle prese con più incertezza di quanto abbiano conosciuto negli ultimi anni. L’indice S&P 500 L’aumento del 23% quest’anno ha rimpolpato i saldi 401(k), ma Dove va il mercato da qui è un’ipotesi per chiunque.

La buona notizia è che non hai bisogno di una sfera di cristallo per preparare il tuo portafoglio. La maggior parte delle mosse che gli investitori dovrebbero considerare ora hanno più a che fare con le prestazioni di mercato e meno a che fare con chi occuperà lo Studio Ovale. Potresti apportare alcune modifiche in base a come le tariffe pianificate di Trump o la deregolamentazione potrebbero influenzare alcuni settori, ma la maggior parte delle tue mosse di fine anno dovrebbe essere la regolare manutenzione del portafoglio.

I mercati tendono a funzionare in modo simile tra democratici e repubblicani. Dal 1926 al 2023, il rendimento medio annuo dell’S&P 500 sotto una spazzata repubblicana della Casa Bianca e del Congresso è stato del 14,5%, mentre il rendimento annuale dell’indice sotto un governo democratico unificato è stato del 14,0%, secondo Retirement Researcher .

Piuttosto che tracciare grandi mosse basate su foglie di tè, assicurati che il tuo mix di azioni e obbligazioni sia ancora allineato con i tuoi obiettivi. La grande corsa delle azioni significa che potresti avere un’allocazione azionaria più alta di quanto ti aspettavi, soprattutto se non hai apportato alcuna modifica dopo il guadagno del 24% dell’S&P 500 nel 2023.

In particolare, potresti avere troppo in azioni Big Tech, che costituiscono quasi un terzo dell’S&P 500. I cosiddetti Magnifici Sette hanno alimentato i guadagni del mercato negli ultimi anni e potrebbero continuare a farlo mentre l’intelligenza artificiale continua ad espandersi.

Quindi mantieni la tua posizione, ma tagliala nel modo giusto. Forse la tua allocazione target è il 60% delle azioni, ma ora hai il 65% o il 70%. Prendi in considerazione la vendita di alcuni vincitori e il giro dei proventi negli angoli meno amati del mercato. Tieni presente che se vendi un titolo apprezzato in un conto di intermediazione imponibile, ti troverai di fronte alle tasse sulle plusvalenze.

Se la tua posizione azionaria è interamente una crescita a grande capitalizzazione, prendi in considerazione l’acquisto di alcune azioni a piccola capitalizzazione. Potrebbero vedere un bel rimbalzo con un aumento delle fusioni e acquisizioni e un allentamento normativo sotto Trump, dice Lamar Villere, partner e gestore di portafoglio di Villere & Co.

Potresti anche mettere i proventi in obbligazioni.Mentre i bond hanno lottato ultimamente nonostante i tagli dei tassi, tra cui una riduzione di un quarto di punto percentuale mercoledì, i rendimenti sono più convincenti ora, offrendo un po’ più di reddito al di sopra dell’inflazione prevista. Il rendimento del Tesoro a 10 anni è tornato al 4,5% e le obbligazioni a lungo termine rendono un po’ di più.

Un portafoglio equilibrato è la soluzione migliore per cavalcare la volatilità che molti professionisti si aspettano che ritorni. A parte un breve crollo di agosto, gli investitori hanno goduto di un anno molto liscio fino a mercoledì. Ma l’incerto è normale, e probabilmente ne vedremo di più andando avanti mentre i consumatori e le aziende si occupano di nuove politiche e altre correnti incrociate nell’economia.

Se hai un’asset allocation con cui ti senti a tuo agio, avrai molte meno probabilità di farti prendere dal panico e precipitarti a vendere al primo segno di turbolenza.

“Quest’anno potrebbe essere l’anno in cui abbiamo davvero bisogno di molta disciplina”. Dice Kelley di UMB.

12/12/24 AcomeA: mensile dicembre

12/12/24 Forbes: BlackRock che gestisce 11,5 trilioni di dollari raccomanda di investire il 2% in Bitcoin.

Una nuova ricerca del più grande gestore patrimoniale del mondo sostiene che Bitcoin offre vantaggi unici come diversificatore di portafoglio mentre condivide livelli di rischio simili ai colossi S&P 500 come Google, Amazon, Meta e Apple.

Con il bitcoin che supera la soglia dei 100.000 dollari, il più grande gestore di denaro del pianeta, BlackRock con sede a New York sembra cadere in una tana di coniglio crittografico. In una nuova versione del Blackrock Investment Institute chiamata “Sizing Bitcoin In Portfolios” i suoi analisti stanno facendo il caso che la criptovaluta, a lungo evitata dagli investitori mainstream, dovrebbe ora rappresentare dall’1% al 2% dei tradizionali portafogli di investimento “60/40”.

Ciò posizionerebbe l’attività in modo simile a società come Nvidia, Amazon o Apple, anche se il bitcoin ha poca utilità se non come attività speculativa e non deriva entrate da prodotti come i titani aziendali. Più di 5,2 trilioni di dollari dei 11,5 trilioni di dollari di Blackrock in attività in gestione sono azioni, che includono ETF come iShares Core S&P 500 ETF (IVV) con 576 miliardi di dollari in attività. Allocare un solo 1% delle attività azionarie di Blackrock a bitcoin equivarrebbe a circa 50 miliardi di dollari di nuova domanda netta per l’asset digitale. Negli ultimi 12 mesi il prezzo del bitcoin ha guadagnato più del 130% rispetto a un guadagno del 32% per l’S&P 500.

Nel rapporto di ricerca, gli analisti guidati dal Chief Investment Officer dei prodotti ETF e Index Samara Cohen, scrivono che la criptovaluta da 2 trilioni di dollari offre un rischio simile alle Magnificent 7 società, la cui capitalizzazione di mercato media è di 2,5 trilioni di dollari e ha rappresentato quasi il 35% della capitalizzazione di mercato da 46 trilioni di dollari dell’S&P 500. “[Quei titoli] forniscono un esempio di singole partecipazioni in portafoglio che rappresentano una quota relativamente grande del rischio di portafoglio. Differiscono dal bitcoin in molti modi, ma questi due fattori li rendono un utile punto di partenza per valutare il rischio di una singola partecipazione”. Bitcoin ha una capitalizzazione di mercato totale di circa 2 trilioni di dollari.

Il rapporto BlackRock sottolinea anche la correlazione storicamente bassa del bitcoin con i mercati tradizionali. Osserva Cohen, “Tutti i gestori azionari che usano un benchmark con i Magnificent 7 hanno questo rischio di concentrazione e si chiedono cosa fare al riguardo. Stiamo proponendo questo quadro per pensare a un’allocazione che raggiunga il giusto equilibrio, data l’enorme volatilità dei prezzi di Bitcoin, per massimizzare il suo potenziale come diversificatore riducendo al minimo il suo contributo al rischio complessivo del portafoglio”.

Mentre il bitcoin era altamente correlato ad altre classi di attività, le azioni tecnologiche, durante il boom e il crollo del covid, una divergenza è iniziata nel giugno 2023. Il rapporto suggerisce che questo modello continuerà a causa di fattori che incidono sul bitcoin come la frammentazione globale del sistema finanziario, le crescenti tensioni geopolitiche, la mancanza di fiducia nelle banche e la crescita dei deficit.

“Hai avuto il 2022, un enorme evento negativo, e poi dato l’alto livello dei tassi di interesse nel 2023, potresti mantenere una postura altamente difensiva con un rischio minimo principalmente tenendo strumenti simili al contante nel tuo portafoglio”, dice Cohen. “Nel 2024, devi affrontare la realtà del rischio di reinvestimento, dei tassi più bassi e della necessità di un’asset allocation a lungo termine”.

Nella loro analisi, Cohen e il suo team hanno scoperto che un’allocazione dell’1-2% in un portafoglio 60/40 produce un rischio simile a quello di un titolo Magnificent 7. L’eccessiva volatilità di Bitcoin, tuttavia, che gli ha fatto scendere fino al 70% in un anno, rende imprudente una maggiore ponderazione. Una ponderazione dell’1% contribuirebbe al 2% del rischio, mentre un’allocazione del 2% aumenta la ponderazione del rischio al 5%. Un altro raddoppio della ponderazione al 4% rappresenterebbe un 14% esponenzialmente più alto del rischio complessivo, secondo il rapporto.

Anche se Blackrock raccomanda solo un massimo del 2% per gli investitori interessati a diversificare con bitcoin, suggerisce che i futuri guadagni di prezzo potrebbero essere più difficili. “È probabile che le caratteristiche di rendimento cambino in modo significativo una volta raggiunto uno stato target in cui potenzialmente l’allocazione del portafoglio è molto più tattica come l’oro e viene utilizzata per la copertura con una serie di caratteristiche molto diversa”, afferma Cohen.

L’aumento della domanda degli investitori e l’aumento dei prezzi dei bitcoin sono già buoni affari a Blackrock. Nel 2022, ha collaborato con Coinbase per consentire ai clienti istituzionali di acquistare bitcoin e oggi gestisce il più grande ETF bitcoin del mondo, l’iShares Bitcoin Trust (IBIT), con 50,8 miliardi di dollari di attività in gestione.

11/12/24 MarketWatch: Perché Cathie Wood potrebbe avere il miglior fondo per interpretare Trump 2.0

| L’esposizione a criptovalute, Musk e difesa sta rafforzando questo ETF Tale è stato il rally risoluto del mercato azionario di recente che un ritiro di due sessioni nell’S&P 500 di appena lo 0,9% sembra aver messo un po’ in agitazione alcuni trader. L’indice CBOE VIX VIX, una misura della volatilità azionaria prevista nota come indicatore della paura di Wall Street, è salito dell’11% da quando ha toccato un minimo di cinque mesi alla fine della scorsa settimana. Di certo, il modo in cui i popolari momentum play si sono invertiti bruscamente lunedì ha fatto storcere il naso e ha fatto sì che alcuni osservatori avvertissero che è un presagio di ulteriore debolezza. Questa volta il calo non è stato acquistato e anche l’S&P 500 SPX ha chiuso in ribasso martedì. Tuttavia, l’S&P 500 si attesta a meno dell’1% sotto il suo massimo storico e finora è ancora in rialzo del 26,5% per l’anno. In effetti, il benchmark azionario ha guadagnato il 5,6% dal giorno prima delle elezioni statunitensi. E questo è significativo, perché un importante motore dell’ultima impennata è il cosiddetto Trump trade, la scommessa su azioni che dovrebbero trarre vantaggio dalle politiche del presidente eletto. E se un investitore ritiene che il Trump trade abbia ancora gambe, c’è un veicolo per sfruttare la tendenza che potrebbe sorprendere qualcuno. La responsabile degli investimenti Cathie Wood è principalmente associata al suo fondo negoziato in borsa ARK Innovation ARKK, che ha cavalcato l’onda del rally tecnologico e dei meme-stock all’inizio del decennio, mentre partecipazioni come Tesla ( TSLA ), Roku ( ROKU ) e Twilio ( TWLO ) salivano alle stelle. Ma dopo aver registrato un ritorno del 150% nel 2020 e aver raggiunto un massimo storico sopra i 150 $ a febbraio 2021, ARKK ha barcollato mentre la frenesia degli acquisti al dettaglio si affievoliva. ARKK è sceso sotto i 40 $ a giugno. Ma dalla rielezione di Donald Trump, l’ARKK è balzato del 27,6%, sottolinea Todd Sohn, ETF e stratega tecnico presso Strategas Securities, aiutato in gran parte dalla rinascita di Tesla e dalla sua ponderazione del 10% nel fondo. Tuttavia, c’è un altro fondo ARK che ha fatto ancora meglio. Il Next Generation Internet ETF ARKW è salito del 29,5% dalle elezioni, nota Sohn, e questo perché ha una ponderazione ancora maggiore di apparenti operazioni Trump rispetto ai suoi pari nella scuderia ARK.  Ora che Trump è considerato un sostenitore delle criptovalute, la ponderazione dell’11,5% dell’ARKW nell’ETF ARK 21Shares Bitcoin ARKB ha fornito un notevole supporto dopo il recente rally del bitcoin verso massimi record. Ora che Trump è considerato un sostenitore delle criptovalute, la ponderazione dell’11,5% dell’ARKW nell’ETF ARK 21Shares Bitcoin ARKB ha fornito un notevole supporto dopo il recente rally del bitcoin verso massimi record. L’ARKW detiene anche una quota del 10% in Tesla, insieme a una quota di quasi il 5% in Palantir Technologies ( PLTR ), che è cresciuta in parte grazie alle speranze di ottenere più contratti governativi nel settore della difesa. “ARKK è l’ETF che di solito riceve la maggior parte dell’attenzione, ma sosterremmo che ARKW è un proxy più forte per Trump 2.0, date le sue esposizioni”, afferma Sohn. Di seguito è riportata la tabella delle partecipazioni, con ciò che Sohn considera i proxy di Trump di Tesla, bitcoin e derivati crittografici e difesa evidenziati.  Strategie Sohn fa notare che, nonostante la serie di ETF ARK abbia sovraperformato il mercato dopo le elezioni, alcuni di essi, in particolare l’ARKK, hanno registrato deflussi in quel periodo. Strategie Sohn fa notare che, nonostante la serie di ETF ARK abbia sovraperformato il mercato dopo le elezioni, alcuni di essi, in particolare l’ARKK, hanno registrato deflussi in quel periodo. “Con oltre 2.600 ETF azionari, ciò dimostra che non ci sono garanzie quando le prestazioni sono elevate, anche se crediamo fermamente che ARKW sia un proxy per Trump 2.0 tanto valido quanto si potrebbe trovare, con una forte esposizione a Bitcoin, derivati crittografici (ad esempio ( COIN ), ( HOOD )), Tesla e Difesa (( PLTR ), ( RBRK ))”, afferma Cohn. |

03/12/24 FondiDoc: Il debito dell’America Latina come Asset Class: potenzialità e rischi attraverso il risparmio gestito

03/12/2024 10:45:23

I fondi obbligazionari latinoamericani possono offrire rendimenti elevati e una volatilità controllata, ma quali sono le reali opportunità per gli investitori di fronte a instabilità geopolitica e incertezze macroeconomiche?

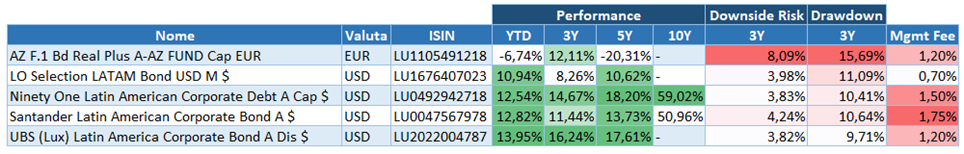

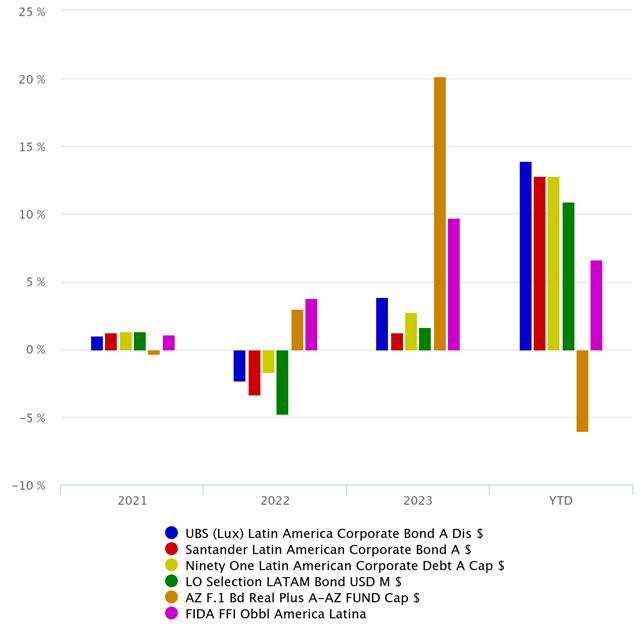

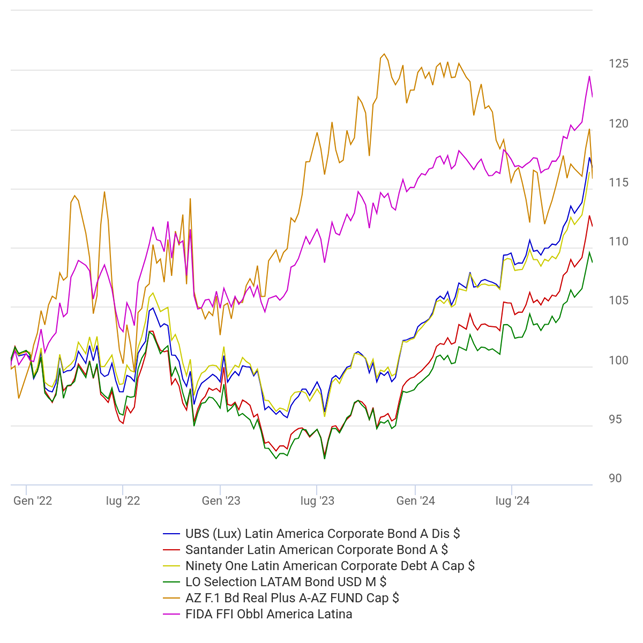

Le categorie FIDA comprendono una vasta gamma di fondi, sia attivi che passivi, caratterizzati da politiche di investimento simili e da caratteristiche che li rendono comparabili e ordinabili secondo diversi criteri. Con oltre 260 insiemi distribuiti in 38 macro-categorie, le categorie FIDA offrono agli investitori una visione dettagliata e analitica delle opportunità di investimento, consentendo di confrontare performance, rischi e rendimenti tra fondi con obiettivi e strategie simili. Tra questi, emerge un sottoinsieme piuttosto ristretto di fondi, poco più di una manciata, che si concentrano sugli strumenti obbligazionari dell’America Latina. Sebbene questo segmento rappresenti una asset class di importanza relativamente marginale nei portafogli diversificati, la sua performance è tutt’altro che irrilevante. Contrariamente alle aspettative iniziali, i fondi che investono in titoli di stato e corporate dell’America Latina si distinguono per una sorprendente resilienza, con un indice di Sharpe medio di 0,86 su tre anni. Questo dato, apparentemente controintuitivo, è sostenuto da un rendimento medio superiore al 22%, accompagnato da una volatilità contenuta sotto il 6%, un valore che sembra quasi paradossale per un’area geografica nota per le sue sfide geopolitiche e sociodemografiche. La combinazione di rendimento elevato e bassa volatilità rende questo settore particolarmente interessante per gli investitori in cerca di opportunità che, pur comportando rischi, offrano un potenziale di ritorno superiore rispetto a molte altre aree di investimento.

Fonte: FIDAworkstation

Dati disponibili al 02/12/2024

Le caratteristiche del debito in America Latina

Il mercato obbligazionario latinoamericano ha vissuto un periodo turbolento negli ultimi anni, con rendimenti altalenanti che riflettono l’instabilità politica ed economica della regione, nonché eventi globali di rilievo. L’analisi dei fondi evidenzia l’importanza della diversificazione tra debito sovrano e corporate, nonché l’impatto di vari fattori geopolitici e macroeconomici che hanno influenzato la performance complessiva.

Un esempio significativo è l’Argentina, la cui crisi economica persistente ha avuto un impatto devastante sui mercati obbligazionari, alimentando la volatilità. L’instabilità politica ha esacerbato la difficoltà di gestione del debito pubblico. Le politiche monetarie espansive della Banca Centrale Argentina, combinate con una inflazione galoppante (oltre il 100% nel 2023), hanno portato ad una forte svalutazione del peso e all’aumento dei tassi di interesse, contribuendo alla crescente incertezza. Questo ha avuto riflessi diretti su alcuni fondi che investono in obbligazioni argentine e che hanno visto una performance negativa a 1 anno.

Contemporaneamente, il Brasile ha affrontato la transizione politica tra l’uscente Bolsonaro e l’ingresso del presidente Lula da Silva, il cui ritorno ha suscitato preoccupazioni tra gli investitori a causa della sua retorica più interventista e delle promesse di politiche fiscali espansive. Nonostante questo, la Banca Centrale del Brasile ha mantenuto una politica monetaria relativamente restrittiva, con tassi di interesse ancora elevati (attorno al 13,75% nel 2023), per combattere l’inflazione. Questo ha comportato una certa stabilità nei fondi più esposti al debito sovrano brasiliano, con il Ninety One Latin American Corporate Debt che ha registrato rendimenti positivi a 3 anni e a 5 anni, pari rispettivamente a 15% e 18 %, grazie alla solidità delle emissioni corporate brasiliane e messicane.

Il contesto globale ha ulteriormente complicato la situazione. La pandemia ha messo a dura prova le economie latinoamericane, obbligando molte banche centrali della regione, tra cui la Banca Centrale del Messico, a intervenire con politiche monetarie espansive. La conseguente svalutazione delle valute ha aumentato il rischio per gli investitori, mentre la crescita del debito pubblico ha reso sempre più incerta la sostenibilità fiscale in paesi come il Venezuela e il Nicaragua. Nel frattempo, le politiche monetarie aggressive della Federal Reserve e delle altre banche centrali globali hanno aumentato i costi di finanziamento, influenzando negativamente i fondi obbligazionari latinoamericani. Tuttavia, alcuni fondi corporate, come il Santander Latin American Corporate Bond, hanno mostrato una certa resilienza grazie a emittenti solidi, in particolare tra le grandi aziende messicane e brasiliane, che hanno continuato ad attrarre investitori per i loro rendimenti relativamente alti.

Infine, la guerra in Ucraina ha avuto un impatto significativo sui mercati globali, influenzando anche i titoli obbligazionari latinoamericani. L’aumento dei prezzi delle materie prime ha dato un impulso a paesi come il Brasile, il Messico e il Cile, che sono tra i principali produttori di metalli e altre risorse naturali. Questo ha portato a un miglioramento dei bilanci fiscali di alcuni paesi, ma ha anche alimentato una maggiore inflazione, costringendo le banche centrali a mantenere tassi elevati, come ha fatto la Banca Centrale del Cile.

La dipendenza dal dollaro Usa

Una parte significativa del debito pubblico dei paesi latinoamericani è emessa in dollari USA, una scelta che comporta sia vantaggi che rischi. L’emissione di debito in dollari consente ai paesi dell’America Latina di accedere al mercato internazionale con maggiore facilità, in quanto i titoli denominati nella valuta di riserva mondiale sono più attrattivi per gli investitori globali. Inoltre, i tassi di interesse per i titoli in dollari tendono a essere più bassi rispetto a quelli emessi in valuta locale, in quanto gli investitori percepiscono il debito denominato in dollari come meno rischioso, grazie alla stabilità della valuta. Questo può essere particolarmente utile per i paesi che devono attrarre capitali esteri e che hanno economie vulnerabili o che desiderano evitare il rischio di inflazione o di svalutazione della loro moneta locale.

Tuttavia, emettere debito in dollari comporta anche delle implicazioni significative, specialmente quando i paesi non hanno una piena disponibilità di valuta forte per il rimborso dei debiti. Quando un paese emette debito in una valuta estera, è obbligato a rimborsare i creditori in quella valuta, il che significa che, in caso di svalutazione della moneta locale, il costo in termini di valuta locale del rimborso del debito aumenta. Questo scenario può portare a una situazione di crisi del debito, come è accaduto in vari momenti nella storia recente di paesi come l’Argentina e il Venezuela. La dipendenza dal dollaro espone anche questi paesi al rischio di fluttuazioni dei tassi di cambio e alle politiche monetarie della Federal Reserve, che può aumentare i tassi d’interesse globali, facendo lievitare i costi di finanziamento.

Fonte: FIDAworkstation

Inoltre, la necessità di gestire debiti in valuta estera implica una maggiore responsabilità da parte dei governi, che devono adottare politiche economiche che garantiscano la stabilità della valuta locale e la sostenibilità dei debiti. Se un paese non è in grado di generare abbastanza riserve in dollari per far fronte ai propri obblighi, può dover ricorrere a misure drastiche, come il default o la ristrutturazione del debito, con gravi conseguenze per la sua reputazione sui mercati internazionali e per la fiducia degli investitori.

I fondi obbligazionari che investono in America Latina continuano a offrire opportunità interessanti per gli investitori disposti ad affrontare il rischio, con rendimenti variabili a seconda delle politiche monetarie, delle condizioni politiche interne e delle dinamiche globali. La volatilità resta una costante, ma l’area presenta anche potenzialità di rendimento elevato, a condizione di diversificare adeguatamente tra debito sovrano e corporate, e di monitorare con attenzione gli sviluppi geopolitici e le politiche delle banche centrali regionali.

Fonte: FIDAworkstation

I fondi disponibili alla clientela retail italiana, pur pochi numericamente, sono piuttosto diversi tra di loro, sia per quanto riguarda la loro composizione geografica e settoriale che la gestione del rischio. Troviamo infatti prodotti che investono in obbligazioni corporate latinoamericane, maggiormente esposti ai settori privati e alle imprese, ma anche fondi che investono in debito sovrano, come l’AZ F.1 Bond Real Plus, con un’esposizione più diretta ai governi e alle loro politiche fiscali.

Le differenze emergono anche dalle performance, che mostrano una certa variabilità tra i fondi, con alcuni che registrano rendimenti più elevati ma anche una maggiore volatilità, mentre altri mantengono una volatilità relativamente più bassa con rendimenti comunque positivi.

Inoltre, il lookthrough del portafoglio dei fondi fa emergere politiche di investimento sensibilmente differenziate in termini di approccio verso la duration, qualità del credito ed esposizione ai vari paesi dell’America Latina. Pur trattandosi di fondi con un focus sull’America Latina, le caratteristiche di gestione e le esposizioni specifiche variano notevolmente, il che li rende prodotti di investimento distinti con profili di rischio e rendimento differenti.

Monica F. Zerbinati

30/11/24 Barrons: È tempo di un bagno di realtà per i tuo portafoglio

NB: tante delle soluzioni indicate sono tarate sul sistema fiscale USA

Per quanto sia stato divertente guardare le azioni salire, è tempo di un bagno di realismo: il tuo portafoglio potrebbe ora essere fuori controllo, e se la festa diventa brutta, sarai felice di essere partito un po’ prima.

Raramente le azioni e le obbligazioni divergono così tanto. Una è stata la bella del ballo mentre l’altra è stata la bruttina nell’angolo. L’indice S&P 500 è in aumento di circa il 25% quest’anno, mentre le obbligazioni investment grade statunitensi sono scese dell’1% su base di rendimento totale, compresi gli interessi.

Pensaci: se avessi iniziato l’anno con 100.000 dollari in un mix 60/40, le tue azioni ora varrebbero 75.000 dollari e le tue obbligazioni varrebbero 39.600 dollari, dando al tuo portafoglio un mix di circa 65/35.

Per quanto i guadagni siano i benvenuti, questa deriva potrebbe richiedere un po’ di riequilibrio. Ciò può comportare la vendita di vincitori e l’acquisto di perdenti (o perdenti relativi) per restituire il tuo portafoglio all’allocazione appropriata per la tua tolleranza al rischio e la fase di vita.

Il metodo tradizionale significherebbe tagliare le azioni e acquistare obbligazioni per riportarti a un mix 60/40. Ma all’interno di questa allocazione, potresti fare altre mosse. Ad esempio, potresti ridurre l’esposizione alle Magnificent Seven e acquistare le small caps, che sono salite nelle ultime settimane sul cosiddetto Trump Trade.

Timothy Davis, un pianificatore finanziario certificato presso Steward Partners a Boston, ha potenziato le posizioni small-cap dei clienti e gli piace ancora il gruppo. I clienti con un portafoglio 50/50 hanno il 30% delle loro azioni in grandi capitalizzazioni e il 20% in piccole e medie, dice, riflettendo valutazioni più convincenti e prospettive di guadagni in quelle aree.

Se investi attraverso un fondo a data obiettivo, un’offerta comune in molti piani 401(k), allora nulla di tutto questo è necessario. Questi fondi sono gestiti professionalmente per fare il riequilibrio per te, adeguando gradualmente il mix in base alla tua data di pensionamento prevista (che di solito è la “data obiettivo” del fondo).

Se vai da solo, il riequilibrio regolare è la chiave per una buona gestione del portafoglio. “È sempre bene fare un controllo alla fine dell’anno”, afferma Corbin Grillo, direttore della strategia di investimento presso Linscomb Wealth a Houston.

Grillo dice che la sua azienda imposta un avviso per quando i portafogli dei clienti deviano almeno tre punti percentuali dalla loro allocazione target. I consulenti non necessariamente agiscono ogni volta che ciò accade, ma l’avviso richiede una revisione.

Broker come Fidelity e Charles Schwab offrono visualizzazioni complete del portafoglio con una ripartizione dell’asset allocation in modo da poter monitorare la deriva da solo. Quando riequilibrare è discutibile. Alcuni consulenti raccomandano due volte all’anno, come l’orologio; altri sono più flessibili.

Se non sei sicuro, va bene riequilibrare una volta all’anno in un momento prestabilito. La fine dell’anno è un buon momento per valutare, dal momento che potresti essere in grado di lavorare in alcune perdite fiscali nel processo.

Se vendi azioni valutate in un conto imponibile, in genere sarai soggetto all’imposta sulle plusvalenze. I fondi comuni di investimento sono anche tenuti a trasmettere i loro guadagni agli investitori, quindi anche se non vendi nulla, potresti ottenere una distribuzione imponibile da un fondo che possiedi.

Per compensare questi guadagni, puoi vendere o tagliare una posizione su cui hai perso denaro e utilizzare tali perdite per ridurre la bolletta fiscale. In un anno con guadagni di mercato così forti, non ci sono tanti candidati per la raccolta delle perdite fiscali come nel 2022, quando le azioni e le obbligazioni sono affondate. Tra questi ci sono le azioni di energia pulita, che quest’anno hanno subito un duro colpo.

Se vendi un’azione che è in calo ma ancora come le sue prospettive, puoi riacquistarla dopo 30 giorni per evitare di scontrarsi con la regola del tax-loss harvesting dell’Internal Revenue Service. Afferma che gli investitori non possono vendere un titolo in perdita e poi riacquistare lo stesso, o qualcosa di “sostanzialmente identico”, entro 30 giorni (regola fiscale americana che non c’è da noi)

Scrivi a Elizabeth O’Brien a elizabeth.obrien@barrons.com

30/11/24 Mark Mobius: Trump 2.0 un vantaggio per i mercati emergenti?

Il mio ultimo post sul blog su Trump ha scatenato un bel dibattito, quindi ho pensato che potesse valere la pena condividere di più dei miei pensieri su ciò che una seconda presidenza di Trump potrebbe significare per i mercati emergenti.

L’economia statunitense presenta un quadro misto. Da un lato, il PIL e le cifre sull’occupazione rimangono relativamente sane. D’altra parte, il debito delle famiglie è salito a un’incredibile e sconcertante di 17,94 trilioni di dollari a parto dal terzo trimestre del 2024. L’inflazione e la crescita salariale stagnante hanno spinto molti americani a fare sempre più affidamento su carte di credito e prestiti per sbarcare il lunario.

Trump è stato esplicito nel voler abbassare i tassi di interesse, il che potrebbe fornire un sollievo tanto bisognoso per i mutuatari, stimolando al contempo una crescita più rapida e creando più posti di lavoro. Se giustiziati correttamente, i salari aumenterebbero e la disoccupazione diminuirebbe, dando agli americani una migliore possibilità di adempiere ai loro obblighi finanziari. Detto questo, c’è sempre il rischio che una tale mossa possa riaccendere l’inflazione, mettendo ancora più a dura prova i bilanci delle famiglie se non gestita con attenzione. (Anche se vale la pena notare che con la diminuzione dell’offerta di moneta, anche la tendenza all’inflazione è al ribasso, poiché i numeri dell’inflazione seguono i movimenti dell’offerta di moneta con un ritardo di un anno.)

Un obiettivo importante della presidenza di Trump sono stati i dazi, che rimangono uno degli aspetti più controversi della sua strategia economica. Credo che le minacce tariffarie di Trump non siano solo un modo per aumentare le entrate pubbliche per affrontare il deficit pubblico, ma anche un’importante merce di scambio per far sedere i paesi al tavolo e negoziare. Caso in punto – proprio all’inizio di questa settimana, Trump ha detto che avrebbe colpito Cina, Messico e Canada con nuove tariffe non appena si sarà insediato a gennaio. Ma le tariffe proposte sono condizionate – una volta che questi paesi agiscono per impedire agli immigrati clandestini e al Fentanyl di entrare negli Stati Uniti e una volta che ci sarà reciprocità nelle relazioni commerciali, le tariffe saranno rimosse. Quelle dichiarazioni tariffarie sono un modo intelligente per spingere i partner commerciali in azione anche prima che entri ufficialmente in carica. Accelerano la sua agenda, in modo che sia in grado di ottenere risultati prima. Solo il giorno prima, secondo quanto riferito, Trump ha parlato con il presidente messicano, che si è impegnato a reprimere immediatamente la migrazione illegale negli Stati Uniti.

Nel frattempo, i critici sostengono che le tariffe imposte durante il primo mandato di Trump hanno danneggiato i consumatori statunitensi e hanno fatto salire i prezzi. Ma credo che l’onere economico delle tariffe non sia così semplice come potrebbe sembrare. In alcuni casi, i paesi svalutano le loro valute per rimanere competitive e molte aziende statunitensi hanno diversificato le loro catene di approvvigionamento per ridurre la loro esposizione tariffaria. Inoltre, i progressi tecnologici hanno iniziato a rendere la produzione nazionale più fattibile, compensando parzialmente l’impatto delle barriere commerciali. Con i tagli fiscali previsti da Trump e, cosa più importante, la sua riduzione della burocrazia governativa, le imprese americane diventeranno più efficienti e competitive rispetto alle loro controparti offshore e saranno quindi in grado di competere nel mercato interno. Mentre le tariffe possono portare a interruzioni a breve termine e costi più elevati, possono anche guidare cambiamenti a lungo termine nei modelli commerciali che potrebbero creare opportunità sia per gli Stati Uniti che per alcuni mercati emergenti, a seconda di come vengono gestiti questi cambiamenti.

Forse l’impatto più significativo di una presidenza Trump sui mercati emergenti sarebbe lo svincolo dalla dipendenza dalla Cina. Incoraggiando altre nazioni a intervenire come fornitori degli Stati Uniti, le politiche di Trump potrebbero aprire le porte alle economie in Asia, Europa orientale e America Latina. Queste regioni, con i loro costi inferiori e le valute competitive, potrebbero essere ben posizionate per beneficiare se possono aumentare la produzione e stabilire partenariati commerciali affidabili. Inoltre, l’enfasi di Trump sulla liquidazione delle guerre globali e delle tensioni in Ucraina, Taiwan e Medio Oriente potrebbe anche potenzialmente promuovere un ambiente più stabile per la prosperità dei mercati emergenti.

Guardando al mercato azionario statunitense, alcuni analisti hanno avuto una visione ribassista. Goldman Sachs, ad esempio, prevede rendimenti annualizzati dell’S&P 500 di appena il 3% nel prossimo decennio, in netto contrasto con i rendimenti annuali del 13% degli ultimi dieci anni. Tuttavia, questa previsione potrebbe aver sottovalutato gli effetti a catena delle politiche di Trump. Mentre l’economia statunitense stessa potrebbe non crescere a un ritmo esplosivo, molte aziende americane traengono una parte significativa dei loro ricavi dai mercati emergenti, dove la crescita supera di gran lunga quella delle economie sviluppate.

Tra i mercati emergenti, l’India si distingue come un chiaro vincitore. Con la sua economia in rapida crescita e la crescente base manifatturiera, l’India è ben posizionata per beneficiare delle mutevoli dinamiche commerciali e dell’aumento del coinvolgimento degli Stati Uniti. Altre economie asiatiche, insieme agli attori chiave dell’Europa orientale e dell’America Latina, probabilmente prospereranno man mano che i modelli commerciali globali si riallineano sotto le politiche di Trump.

Che lo ami o lo odi, le strategie economiche di Trump potrebbero avere un grande impatto sui mercati emergenti. Scuotendo il commercio globale e incoraggiando la diversificazione, una seconda presidenza Trump potrebbe creare nuove opportunità di crescita per i paesi disposti ad adattarsi.

28/11/24 Barron’s: La Cina è diventata il nuovo Giappone e il Giappone la nuova Cina?

A questo punto siamo ben lontani dalle implicazioni di secondo e terzo ordine dell’amministrazione Trump sui mercati e sugli investimenti. Diventare troppo granulari qui è una commissione da sciocchi, come il saggio di Oaktree Howard Marks ci ha ricordato di recente. Tuttavia, scarabocchiare su Trump Part Deux, almeno in senso direzionale, è prudente.

Parte di questo è ovvio. Il business del petrolio e del gas ha il vento in poppa e le energie rinnovabili hanno il vento in faccia. Le criptovalute stanno oscillando, mentre, con la prospettiva di Robert F. Kennedy Jr. al timone del Dipartimento della Salute e dei Servizi Umani, le azioni di Big Pharma sembrano in declino.

Poi c’è il punto di vista di Donald Trump su Cina e Giappone, così come lo stato di avanzamento di queste due enormi economie. La scorsa settimana, il presidente eletto ha annunciato la sua intenzione di aumentare una tariffa generale del 10% sui beni cinesi, sovrapposta alle tariffe esistenti. che vanno dal 7,5% al 100% , nonché nuovi prelievi su Messico e Canada. Il Giappone non è stato menzionato.

Questi dazi, così come altri fattori macroeconomici, mi fanno chiedere se la Cina sia diventata il nuovo Giappone e se il Giappone sia la nuova Cina. Con l’economia cinese in difficoltà e completamente nella cuccia di Trump (nonostante l’influenza mitigatrice di Elon Musk e Tim Cook), la seconda economia più grande del mondo ristagnerà per un periodo prolungato, come ha fatto il Giappone per decenni, e diventerà un mercato da evitare come l’influenza di Hong Kong? Al contrario, il Giappone ha mostrato segni di vita ultimamente. È visto favorevolmente dalla nuova amministrazione come un controllo contro la Cina e forse approvato attraverso gli investimenti nientemeno che di Warren Buffett. Questo significa che il paese del sol levante è di nuovo in ascesa?

Per un controllo della realtà, ho telefonato all’investitore globale veterano Jim Rogers a Singapore per chiedergli di un potenziale riordino asiatico. “Sono sicuro che c’è qualcosa lì”, mi ha detto. “Ma a me suona un po’ come propaganda americana”. (Come ho detto, un controllo della realtà.)

A dire il vero, i dazi potrebbero produrre una guerra commerciale e colpire la maggior parte delle nazioni, compreso il Giappone, e come tale, la notizia della tirata tariffaria di Trump ha colpito i mercati di tutto il mondo. Tuttavia, i tori giapponesi sono cautamente ottimisti. “Siamo seduti qui tre settimane dopo le elezioni, pensando: ‘Cavolo, cosa significa l’amministrazione Trump per i nostri clienti e per il Giappone in particolare?’ “, afferma Michal Katz, Head of Investment and Corporate Banking di Mizuho Americas. Penso che causerà sconvolgimenti nell’ordine economico globale. Il Giappone è ben posizionato per avere un ruolo significativo non solo come quarta economia più grande, ma anche come alleato, se non il più importante, per gli Stati Uniti nella regione indo-pacifica”. (Mizuho Financial Group è una delle tre grandi banche giapponesi, insieme a Mitsubishi UFJ Financial Group, o MUFG, e Sumitomo Mitsui Financial Group.)

Vale anche la pena di dare un’occhiata alle osservazioni su Cina e Giappone fatte dal presunto segretario al Tesoro Scott Bessent (“un ragazzo equilibrato che può lavorare con gente pazza”, secondo un compagno di classe di Yale ’84 nel settore finanziario). Bessent è diventato falco sulla Cina in un recente discorso in cui sosteneva che la politica commerciale degli Stati Uniti con la Cina serviva ad arricchire Wall Street a spese della nostra industria nazionale e non faceva nulla per stimolare le riforme economiche cinesi.

Bessent e il Giappone è un’altra storia. Circa 12 anni fa, ha guadagnato oltre 1 miliardo di dollari scommettendo contro lo yen quando era chief investment officer presso Soros Fund Management, secondo il Wall Street Journal. “Scott conosce molto bene il Giappone”, mi ha detto l’ex collega di Soros Buzz Burlock. “È stato un grande obiettivo e un grande centro di profitto per lui in termini di trading di yen, JGB [titoli di stato giapponesi] e il mercato azionario locale, sia sul lato lungo che corto”.

Bessent sembra anche essere uno studioso delle politiche del governo giapponese. Lo scorso giugno è stato intervistato a un evento del Manhattan Institute sulle sue idee per l’allora candidato Trump basate sul programma economico delle “tre frecce” attuato dal primo ministro giapponese Shinzo Abe, che l’intervistatore ha notato che Bessent ammirava. Bessent ha detto che le tre frecce di Trump dovrebbero includere il taglio del deficit di bilancio al 3% del prodotto interno lordo, il raggiungimento di una crescita del PIL del 3% e il pompaggio di tre milioni di barili di petrolio in più al giorno.

Oltre ad avere apparentemente l’occhio di Scott Bessent, cos’altro ha il Giappone per consigliarlo? Per prima cosa, un “punto di svolta nella riforma della governance aziendale”, secondo Partners Capital, che gestisce 60 miliardi di dollari di asset per dotazioni e family office a livello globale. “Le prospettive geopolitiche e macroeconomiche sulla Cina rimangono negative e le dinamiche di trading e liquidità nel mercato sono peggiorate”, ha osservato Partners ai clienti. “D’altra parte, siamo costruttivi sul Giappone, poiché vediamo sempre più prove che gli azionisti sbloccano valore in società giapponesi sottovalutate”.

Katz di Mizuho è d’accordo. “Il governo ha emanato linee guida per sfidare la mentalità dei team di gestione e dei consigli di amministrazione ad essere più ricettivi agli approcci degli investitori stranieri e dei potenziali acquirenti stranieri”, afferma. “La Borsa di Tokyo ha pubblicato una guida su come migliorare l’efficienza del capitale, il valore per gli azionisti e guidare la crescita. Questo perché circa la metà delle società giapponesi quotate in borsa sono scambiate a un valore inferiore al valore contabile. Le aziende giapponesi devono concentrarsi sulla creazione di valore per gli azionisti, lontano dalla semplice esperienza del cliente o dall’essere incentrate sui dipendenti”.

Il compito specifico di Katz è quello di costruire il business banking di Mizuho negli Stati Uniti. Ognuna delle tre banche giapponesi ha trovato la propria strada negli Stati Uniti; MUFG possiede il 22% di Morgan Stanley, mentre lo scorso agosto Sumitomo ha raddoppiato la sua partecipazione in Jeffries al 10,9%. Per quanto riguarda Mizuho, Katz dice che la banca ha assunto talenti locali e l’anno scorso ha acquistato la boutique bancaria Greenhill & Co. (fondata dall’ex presidente di Morgan Stanley Robert Greenhill nel 1996), che è arrivata con 300 banchieri, per 550 milioni di dollari.

Katz punta su un intensificarsi degli accordi tra Stati Uniti e Giappone e, vale a dire, c’è almeno una società giapponese che sta cercando di completare un importante accordo qui negli Stati Uniti, ovvero l’acquisto diNippon Steel per 15 miliardi di dollari U.S. Steel , che in questo momento si trova in un limbo, di fronte all’opposizione del presidente Joe Biden e di Trump. Tuttavia, non stupitevi se questo accordo verrà concluso, afferma Bob Robotti, presidente e chief investment officer di Robotti & Co. “È nel migliore interesse di U.S. Steel e dei suoi dipendenti”, dice, suggerendo che Washington e U.S. Steel potrebbero essere in grado di strappare ulteriori concessioni da Nippon Steel per portare l’accordo al traguardo.

Katz sta anche parlando delle aziende statunitensi che fanno il grande passo in Giappone. “Se si osservano le valutazioni in ritardo delle società giapponesi, dinamiche strutturali più costruttive dovrebbero essere favorevoli alle attività di dealmaking”, afferma. “La scorsa estate, ero sul campo a Tokyo con l’amministratore delegato di un’azienda Fortune 500 che cercava di fare due diligence nella regione e raggiungere gli obiettivi sia come partner che come acquisizioni”. Katz osserva che i giganti del private equity come Bain & Co. e KKR sono presenti in Giappone da anni, ma ora la raccolta di fondi, le assunzioni e gli investimenti da parte delle società di private equity sono aumentati. Di recente, Bain e KKR si sono combattuti per un fatturato di 4 miliardi di dollari rara acquisizione ostile per l’azienda IT giapponese Fuji Soft, evidenziando la natura mutevole del dealmaking giapponese.

A proposito di Mizuho, a ottobre, la Berkshire Hathaway di Buffett ha sfruttato quella banca per raccogliere 281,8 miliardi di yen (circa 1,87 miliardi di dollari) in obbligazioni denominate in yen. In precedenza, Buffett utilizzava i proventi di queste offerte per costruire posizioni in cinque grandi società di trading giapponesi (Itochu, Marubeni, Mitsubishi, Mitsui e Sumitomo), di cui Berkshire ora possiede circa il 9% ciascuna. Buffett ha rivelato per la prima volta queste partecipazioni nel 2020 e da allora le ha costruite costantemente. Gli analisti affermano che quest’ultima vendita di obbligazioni, e un’altra vendita di obbligazioni simile ad aprile, potrebbe segnalare ulteriori investimenti nel mercato giapponese.

Alcuni osservatori notano che questi investimenti da parte di Berkshire non sono necessariamente un sostegno all’ingrosso del Giappone, mentre Jim Rogers avverte che il Giappone è ancora pieno di problemi.

“Non sono sicuro che il Giappone si stia riprendendo nella misura in cui si potrebbe pensare”, dice. “Sono certamente triste per quello che sta succedendo in Giappone, perché è uno dei miei paesi preferiti. Le cose stanno andando un po’ meno male, ma non vedo come possa avvenire una vera rinascita del Giappone. La popolazione è in declino e il debito è alle stelle”.

È vero, il debito pubblico netto del Giappone è circa il 150% del PIL, ma come sottolinea la Fed di St. Louis, il governo giapponese è ricco di asset, con partecipazioni equivalenti al 134% del PIL, al contrario degli Stati Uniti, che detengono asset pari solo al 23% delle dimensioni dell’economia complessiva. E il deficit di bilancio del Giappone, al 4%, è inferiore a quello degli Stati Uniti o della Cina, entrambi intorno al 7%.

Per quanto interessanti possano essere il Giappone o anche la Cina, tuttavia, si consideri la performance a lungo termine di questi mercati rispetto agli Stati Uniti, risalendo fino a quando i dati di Barron’s lo consentono: dal 1992, l’ Indice S&P 500 ha superato lo Shanghai Composite dal 1.339% al 597%. E dal 1985, l’indice S&P è salito del 3.520%, rispetto al 1.468% dell’Hang Seng E infine, dal 1949 l’indice S&P ha sovraperformato il Nikkei 225 del 40.000% al 22.000%.

Le performance passate non sono garanzia di risultati futuri, ma finora ha avuto più senso tenere la maggior parte dei tuoi soldi a casa.

All’inizio della scorsa settimana, Ho fatto il check-in con Michael Saylor, presidente esecutivo del titolo più selvaggio del mondo, MicroStrategy. Essenzialmente una scommessa con leva su Bitcoin, è aumentato del 459% da inizio anno.

Gli ho chiesto cosa ha accelerato l’ultima corsa di Bitcoin. “Trump aveva detto: ‘Metteremo fine alla guerra alle criptovalute'”, mi ha detto Saylor. Bitcoin è passato da avere un vento contrario del 20% a un vento in poppa del 40%. Abbiamo preso il vento e abbiamo avuto una spinta straordinaria”. Quindi, qual è il vero valore di Bitcoin? “Si tratta di una trasformazione digitale del denaro che elimina il rischio di valuta, azioni, obbligazioni, immobili e proprietà. È come un edificio, ma è un edificio in cui ci si può teletrasportare. È indistruttibile, immortale, invisibile, e non ci sono tutte le cose che trascinano verso il basso il valore di un edificio. Quindi, pensatela come Manhattan nel cyberspazio”.

Va bene, allora.

Scrivi a Andy Serwer presso

27/11/24 : Questo ETF Momentum ha restituito il 40% nel 2024. Perché può battere di nuovo l’S&P 500 l’anno prossimo.

È stato un grande anno per il mercato azionario. È stato ancora meglio per l’ETF iShares MSCI USA Momentum Factor e i segni suggeriscono che il fondo potrebbe continuare a correre anche nel 2025.

Finora l’S&P 500 è in aumento del 27% nel 2024, aiutato da un’economia forte e da un continuo entusiasmo per le nuove tecnologie come l’intelligenza artificiale. Tuttavia, il fondo di momentum iShares mette all’ombra quei risultati. L’ETF, che cerca di scommettere su azioni con recenti rialzi di prezzo, ha restituito il 40%.

Questa sovraperformance potrebbe durare nel 2025, secondo un rapporto di martedì della società di ricerca indipendente DataTrek.

“L’economia degli Stati Uniti rimane su una solida base, la Fed [Federal Reserve] è incline a tagliare i tassi di interesse e vediamo poco per cambiare quei 2 driver fondamentali del mercato nei prossimi mesi”, ha scritto l’azienda.

Guardando ai periodi di un anno fino al 2014, l’ETF momentum ha sovraperformato l’S&P 500 di 1,2 punti percentuali all’anno in media, anche se con periodi di sottoperformance. Il fondo tende a fare meglio in quello che DataTrek chiama “un mercato di medio ciclo “tipico”, in altre parole, quando gli investitori sembrano fiduciosi nella direzione della Fed e dell’economia.

Al contrario, il fondo ha sottoperformato per gran parte del 2021 e del 2022. Era un momento, secondo il cofondatore di DataTrek Nick Colas, in cui gli investitori temevano che gli aumenti dei tassi della Fed avrebbero reso difficile per i titoli a grande capitalizzazione, in particolare i nomi tecnologici, mantenere le loro ricche valutazioni. Naturalmente, le preoccupazioni del mercato si sono rivelate infondate: una nuova ondata di eccitazione per l’IA è decollatadopo che ChatGPT ha fatto il suo debutto nel novembre 2022.

“Grazie al cielo ChatGPT, quello era il carburante per razzi”, ha detto Colas in un’intervista.

La tecnologia continua a svolgere un ruolo importante nell’ETF iShares MSCI USA Momentum Factor, ma non così grande come si potrebbe pensare. Nvidia e Broadcom sono tra le prime partecipazioni, insieme che insieme ristuiscono circa il 10% del portafoglio del fondo. Ma azioni come JPMorgan Chase, Walmart e Costco Wholesale hanno un peso altrettanto grande. Tutto sommato, la finanza costituisce il settore più grande del fondo, che comprende il 24% delle partecipazioni, superando la tecnologia dell’informazione, secondo il sito web iShares.

Ad essere sicuri, il mercato rialzista non può andare andare all’infinito e le azioni sembrano più costose che mai. Oggi, l’ETF momentum iShares viene scambiato a 23 volte i guadagni a termine, rispetto a 14 volte solo due anni fa e sopra il 22 volte dell’S&P 500, secondo FactSet.

Ma, come osserva Colas, c’è poco all’orizzonte che suggerisca che l’inevitabile resa dei conti avrà luogo nei prossimi mesi. La crescita economica sembra ancora solida. La Fed ha gradualmente allentato la politica monetaria e mentre gli investitori stanno discutendo su quanto ripido la banca centrale dovrebbe abbassare i tassi l’anno prossimo, c’è un ampio consenso sulla direzione che i tassi prenderanno. Il cosiddetto indicatore della paura di Wall Street, l’indice di volatilità Cboe – dopo essere saltato a più di 23 alla vigilia delle elezioni del 5 novembre – si è recentemente stabilito a un placido 15, al di sotto della sua media a lungo termine di circa 19.

Scrivi a Ian Salisbury a ian.salisbury@barrons.com

25/11/24 Davide Serra analisi sui mercati

22/11/24 Euclidea: Il ribilanciamento dei portafogli – Novembre 2024

Scritto da Team Investimenti

In un’era di trasformazioni economiche globali, comprendere le dinamiche attuali è cruciale. Vi presentiamo come ottimizzare il tuo Portfolio con le Ultime Tendenze del Mercato Globale.

Gentile Lettore,

Trump e il Nuovo Ordine Globale: Cosa Aspettarsi

Dopo una vittoria schiacciante alle elezioni, Donald Trump è ormai pronto a diventare il 47° presidente degli Stati Uniti, segnando un ritorno storico al potere per il suo Paese. La sua vittoria contro Kamala Harris non è stata solo una sconfitta per l’attuale vice presidente, ma un segno evidente del profondo cambiamento che il suo stile di politica ha prodotto nella scena americana e internazionale. Trump non solo ha vinto, ma ha ridefinito un’era politica che ha le sue radici in un passato che molti credevano ormai superato.

Un Nuovo Modo di Fare Politica

Il periodo della presidenza di Trump è stato caratterizzato da un ritorno a una visione dell’America che affonda le sue radici nel primo Novecento, prima che il Paese si avviasse verso un ruolo di guida globale, promuovendo l’ordine internazionale attraverso alleanze e cooperazione. Con Trump, l’America ha riscoperto un nazionalismo mercantilista, caratterizzato dal protezionismo e dalla riduzione degli impegni all’estero. Lungi dal desiderio di espandere l’influenza americana nel mondo, Trump ha mostrato una preferenza per l’ America First, ridimensionando gli impegni internazionali e perseguendo politiche interne a scapito della cooperazione internazionale.

Il Mondo Dopo Trump

Con la sua vittoria, Trump non solo ha garantito il suo ritorno alla Casa Bianca, ma ha anche rafforzato il suo controllo sulla politica statunitense. La sua capacità di attrarre consensi tra ampie fasce della popolazione, tra cui l’elettorato ispanico, e il suo appoggio tra le donne, tradizionalmente meno favorevoli alla sua politica, sono segni tangibili di un cambiamento profondo nel panorama politico americano. Ma ciò che desta preoccupazione è la prospettiva che questo nuovo ordine mondiale, costruito sulle fondamenta del populismo e del nazionalismo, possa estendersi.

Trump ha mostrato un’abilità unica nell’usare i social media per creare un legame diretto con la sua base, bypassando i tradizionali media e costruendo un potere che si fonda sulla polarizzazione e sulla retorica di parte. Il successo di Trump ha ispirato altri leader nazionalisti, dando nuovo slancio a un movimento che sembrava in declino.

Le Sfide per l’Europa

L’Europa, e in particolare i suoi alleati transatlantici, si trova ora di fronte a una nuova realtà. Se in passato l’America era vista come un garante della stabilità internazionale, sotto la guida di Trump l’alleanza occidentale rischia di essere minata dalla crescente incertezza. Gli alleati americani potrebbero trovarsi costretti a spendere di più per la propria difesa, non potendo più contare su una protezione incondizionata da parte degli Stati Uniti.

Un Nuovo Mercantilismo

In politica economica, Trump ha promesso un ritorno al mercantilismo pre-bellico, con una forte enfasi su tariffe e politiche protezionistiche. Le sue politiche fiscali, incluse le riduzioni delle imposte e l’espansione del deficit, potrebbero portare a un periodo di spesa pubblica elevata, ma anche a una crescita delle disuguaglianze e a un sistema economico più vulnerabile alle fluttuazioni globali. Se la deregolamentazione promossa da Trump porterà a una maggiore libertà economica in alcuni settori, esiste anche il rischio che la concentrazione del potere nelle mani di pochi oligarchi, come Elon Musk, possa diventare un ostacolo all’equità e alla giustizia sociale.

Il “Trump Trade” è già Iniziato

Con la sua vittoria, l’effetto Trump sui mercati è diventato immediatamente evidente. Le azioni americane sono schizzate verso l’alto, il dollaro si è rafforzato e i rendimenti dei titoli di stato sono aumentati, suggerendo che i mercati si aspettano una nuova ondata di stimoli economici. La combinazione di tagli fiscali massicci e deregolamentazione stimolerà la crescita, almeno nel breve termine. Tuttavia, il ritorno di tariffe protezionistiche e una stretta sull’immigrazione potrebbero comportare un aumento dell’inflazione e, infine, minare la forza economica dell’America.

Nel grafico il movimento di vari asset nei due giorni a cavallo delle elezioni (5 novembre)

Fonte:Economist

L’impatto delle politiche di Trump non è semplice da prevedere. Come al solito, l’incertezza è la parola chiave. Sebbene Trump sia favorevole alle tariffe, è possibile che le utilizzi più come leva negoziale con altri paesi che come obiettivi finali. Al tempo stesso, l’efficacia del suo programma dipenderà dalla capacità di portare avanti le sue riforme. Il team di Trump, sebbene sia evoluto rispetto al caos del primo mandato, dovrà confrontarsi con i moderati del partito che potrebbero temperare alcune delle sue politiche più radicali.

Il programma economico di Trump può essere suddiviso in tre aree principali: riduzione delle tasse, deregulation e aumento delle tariffe. Ma ci sono anche altre politiche, come una possibile stretta sull’immigrazione, che potrebbero avere un impatto significativo sull’economia.

Tagli Fiscali e Deregolamentazione

Uno degli aspetti più attesi dal mercato è l’allentamento delle politiche fiscali. I tagli alle tasse promessi da Trump, in particolare la proroga delle riduzioni fiscali sul reddito personale del 2017, sono visti come un grande stimolo per l’economia. Anche la possibilità di ridurre ulteriormente l’imposta sulle società al 15% ha fatto salire il valore delle azioni. Tuttavia, i timori per l’aumento del deficit potrebbero frenare l’entusiasmo. Secondo le stime, i tagli fiscali di Trump potrebbero aumentare il deficit degli Stati Uniti fino al 12% del PIL entro il 2035, con effetti collaterali anche sui mercati finanziari, che potrebbero subire un’inflazione crescente e un aumento dei tassi d’interesse.

La deregolamentazione, d’altro canto, è un altro tema chiave. Trump ha promesso la “riduzione regolatoria più aggressiva nella storia americana”. Ciò include la sospensione di regole più restrittive introdotte durante l’amministrazione Biden, in particolare nel settore dell’intelligenza artificiale e delle criptovalute, dove si prevede un approccio più permissivo. Inoltre, la sua amministrazione favorirà le grandi aziende energetiche e minerarie, semplificando le normative sull’estrazione di risorse naturali e forse allentando le restrizioni sull’esportazione di gas naturale liquefatto. La deregolamentazione potrebbe inoltre avere un effetto positivo sul settore finanziario rimuovendo o riducendo vincoli

Le Tariffe

Le tariffe sono probabilmente la politica più controversa e destinata a causare maggiori conflitti internazionali. Trump ha già parlato di applicare tariffe fino al 60% sui beni provenienti dalla Cina e anche di un possibile 500% sui veicoli importati dal Messico. Sebbene questo protezionismo sia visto da molti come un modo per proteggere l’industria americana, potrebbe anche portare a un aumento dei prezzi per i consumatori e frenare gli investimenti, il che potrebbe rivelarsi un paradosso per gli elettori americani che lo hanno sostenuto proprio per la crescente inflazione.

Tuttavia, Trump è determinato a utilizzare ogni leva disponibile, comprese le tariffe, come strumento di pressione economica e diplomatica. I paesi partner, inclusi quelli europei e la Cina, potrebbero rispondere con ritorsioni economiche, innescando un conflitto commerciale che potrebbe peggiorare la crescita economica globale e danneggiare le catene di approvvigionamento internazionali.

Un’Incertezza Economica da Non Sottovalutare

Il programma economico di Trump non mancherà di scuotere i mercati e l’economia globale. Se da un lato ci si aspetta una spinta a breve termine grazie ai tagli fiscali e alla deregolamentazione, dall’altro, l’incertezza legata alle tariffe e alla stretta sull’immigrazione potrebbe provocare effetti collaterali indesiderati, tra cui l’aumento dell’inflazione e la riduzione della forza lavoro disponibile. Le difficoltà a mantenere una crescita sostenibile, combinate con i timori per il crescente deficit, potrebbero minare la stabilità economica degli Stati Uniti e, di riflesso, influire sulla situazione globale.

L’incertezza che Trump porta con sé nella sua seconda amministrazione è palpabile, ma la sua determinazione e la sua capacità di mobilitare il sistema politico americano verso la realizzazione delle sue visioni lo pongono come una figura centrale nel futuro economico del Paese. Se Trump riuscirà a governare con successo, potrebbe ridefinire non solo l’America, ma l’intero sistema economico globale. Tuttavia, le sfide saranno enormi, e il mondo dovrà prepararsi a un viaggio turbolento.

Ribilanciamento dei portafogli nel mese di novembre

Vista l’alta incertezza abbiamo preferito attendere le elezioni ed agire immediatamente dopo. Peraltro, quasi in concomitanza è stata presentata la decisione della Fed che ha deciso di portare i tassi 0,25% più in basso.

L’idea è che gli effetti già visti nelle immediatezze dell’annuncio dei risultati possano avere una propria inerzia. Abbiamo quindi:

- Ridotto l’esposizione allo stile equity quality (GMO)

- Eliminato dal portafoglio Utillities e Health Care che rappresentano una bet difensiva

- Inserito un fondo attivo sui global financials (Fidelity)

- Inserito un fondo sullo stile value (Robeco)

- Inserito un fondo sulle small caps (Goldman)

Sulla parte obbligazionari rimaniamo in attesa che I tassi americani (soprattuttto il titolo benchmark a 10 anni) siano più stabili per potere intraprendere nuove azioni.

Rimaniamo a vostra disposizione per qualsiasi chiarimento o per approfondire le strategie messe in atto dal nostro comitato. Vi ringraziamo per la fiducia riposta in Euclidea.

Cordiali saluti,

Giovanni Folgori

Head of Strategy

21/11/24 Barron’s: Il Mercato Messicano e’ economico per delle buone ragioni. Una su tutte: le tariffe di Trump.

Il nuovo presidente del Messico, Claudia Sheinbaum, affronta una corsa difficile da parte del presidente di ritorno Donald Trump. Non sta rafforzando le difese del suo paese..

Gli investitori speravano che Sheinbaum, che è entrato in carica il 1° ottobre, potesse riparare alcuni dei caos che il suo predecessore e mentore, Andrés Manuel López Obrador, ha causato ai beni messicani nei suoi ultimi mesi. Il deficit di bilancio del 2024 è aumentato a quasi il 6% del prodotto interno lordo. Un nuovo congresso con supermaggioranze per il partito Morena di López Obrador ha speronato una “riforma” giudiziaria completamente condannata che sostituisce tutti i circa 7.000 giudici messicani con successori eletti.

L’ETF iShares MSCI Messico è crollato di un quarto dalle elezioni di giugno. Il peso è sceso del 17% rispetto al dollaro.

Le prime mosse di Sheinbaum si sono dimostrate caute nella migliore delle ipotesi. Il suo primo bilancio, presentato ai legislatori il 15 novembre, promette di ridurre il deficit al 4% del PIL. Ma questo presuppone una crescita del 2025 dal 2% al 3%, mentre la sua banca centrale proietta l’1,5% ed è confusa su dove tagliare. “Ho un grado abbastanza robusto di scetticismo”, afferma Sarah Glendon, analista sovrano senior per l’America Latina presso Columbia Threadneedle Investments. “C’è ancora qualche sottoperformance a venire nelle obbligazioni”.

La scelta di Sheinbaum di mettere a dirigere Petróleos Mexicanos, il monopolio petrolifero statale con produzione in calo e circa 100 miliardi di dollari di debiti, un professore anti-privatizzazione che non ha mai gestito nulla. “Certamente non ha ciò di cui Pemex ha più bisogno, l’acume finanziario per risolvere il business”, afferma Duncan Wood, presidente del Pacific Council on International Policy.

Questo è tutto prima che Trump torni con il suo impegno di campagna tariffaria per tutti e una “revisione” dell’accordo USA-Messico-Canada sul libero scambio pendente nel 2026.

Gli osservatori del commercio non si aspettano che Trump faccia saltare l’USMCA. L’ha inaugurato lui stesso nel 2018 per sostituire l’accordo di libero scambio nordamericano, proclamandolo “il miglior accordo che abbiamo mai fatto”.

Spazzare il patto probabilmente danneggerebbe anche le case automobilistiche statunitensi e altri che Trump mira a proteggere. “L’USMCA è stato positivo per l’occupazione, i salari, le spese in conto capitale, la produzione e i profitti negli Stati Uniti” nel settore automobilistico, gli Stati Uniti Il rappresentante del commercio ha riferito al Congresso quest’estate.

I colloqui probabilmente si concentreranno sugli investimenti cinesi in Messico, afferma Kenneth Smith Ramos, capo negoziatore messicano sull’USMCA. Questo è quasi triplicato dal 2019 a 3,8 miliardi di dollari l’anno scorso mentre le aziende cinesi di ricambi auto ed elettronica cercano una “porta di penetrazione” negli Stati Uniti, secondo Rhodium Group.

“Il compito principale del governo messicano è convincere gli Stati Uniti che il Messico è parte della soluzione per competere con la Cina”, osserva Ramos.

Ciò che è quasi certo è che Trump manterrà i potenziali investitori in Messico a indovinare e le loro penne lontano dai loro libretti degli assegni, per i prossimi due anni. Nel frattempo, Sheinbaum sembra sentire poca urgenza nel migliorare l’ambiente imprenditoriale domestico. “Il Messico è stato una storia da sogno per alcuni anni perché la politica non contava”, afferma Malcolm Dorson, responsabile della strategia dei mercati emergenti presso Global X ETF. “Ora, la politica è tutto.”

Questo lo sta mantenendo neutrale sulle azioni messicane, nonostante le valutazioni sempre più interessanti. I rapporti prezzo/utili medi, a 10,5, sono alla pari con la Cina, mentre il rendimento sul capitale proprio è dal 16% al 17% rispetto all’11% della Cina, dice.

Sergey Goncharov, responsabile del reddito fisso delle Americhe presso Vontobel Asset Management, è altrettanto trattenuto, nonostante i tassi di interesse reali superiori al 5% e la banca centrale segnali altri tagli a venire. “Gli attuali prezzi delle obbligazioni riflettono una giusta valutazione del rischio”, dice. “Il Messico ha bisogno di un premio per la volatilità”.

Email: editors@barrons.com

19/11/24 Sole 24 Ore: Tamburi “quotazioni di borsa scollegate dalla realtà”

Pubblico anche qui (oltre che nel thread su Tamburi) la sua intervista perché mi sembra analizzi la realtà da un punto di osservazione qualificato.

inquietante la sua diagnosi sui fondi privati che non riescono più a liquidare le loro partecipazioni – non trovano più nessuno a cui passare il cerino acceso….

12/11/24 Barron’s: Gli strateghi stanno ipotizzando grandi guadagni per l’S&P 500. È un brutto segno.

Il mercato azionario si è surriscaldato e gli strateghi si stanno eccitando. Ciò significa che non è il momento di comprare tonnellate di azioni.

L’S&P 500 ha fatto qualche passo più in alto dopo le elezioni, salendo in un territorio record a circa 6000 per un guadagno di circa il 25% finora quest’anno. In parte a guidare il mercato è che il secondo mandato di Donald Trump come presidente e l’ondata rossa del Congresso che probabilmente sta arrivando aggiungeranno probabilmente più succo a un’economia già in crescita.

Trump prevede di tagliare le aliquote fiscali individuali, stimolare la spesa dei consumatori e tagliare le tasse sulle società, il che fornirebbe un aumento immediato dei guadagni. Nel frattempo, la Federal Reserve ha già iniziato a tagliare i tassi di interesse.

Tutto ciò crea una sfida per gli strateghi di Wall Street, che non vogliono essere colti con i piedi piatti con obiettivi di prezzo obsoleti dell’S&P 500 che sembrano troppo bassi. Di conseguenza, le previsioni stanno aumentando. Il capo stratega tecnico di Macro Risk Advisors John Kolovos scrive che l’indice ha abbastanza slancio per raggiungere 7700 l’anno prossimo.

Domenica, Ed Yardeni di Yardeni Research ha delineato un percorso a 10.000. “Gli ‘spiriti animali’ sono pronti a portare S&P 500 a 6.600 entro il 30/6/25”, ha scritto quel giorno Julian Emanuel, uno stratega di Evercore.

Emanuel aveva ragione nel prevedere che l’indice avrebbe raggiunto i 6000, ma la sua richiesta di 6600 entro la metà del prossimo anno richiede che quasi tutto si svolga perfettamente. E questo non è nemmeno il numero più alto del 2025 lanciato là fuori questa settimana.

Stima che le società sull’indice potrebbero generare, in aggregato, 257 dollari di utili per azione per il 2025, rispetto ai 240 dollari che prevede per il 2024. Il numero comparabile riportato da FactSet è di 273 dollari.

La crescita, si aspetta, continuerà nel 2026, l’anno chiave per qualsiasi chiamata a livello di mercato per il 2025 perché le azioni sono scambiate in base alle aspettative di guadagni. Emanuel non ha pubblicato una stima per l’EPS aggregato per il 2026, ma vede molte ragioni per cui i profitti possono continuare ad aumentare nel complesso.

Gli analisti modellano 308 dollari in EPS entro il 2026. Ciò rappresenta una crescita del 13%, che sembra abbastanza difficile da raggiungere. Questa è circa la stessa crescita prevista per il 2025 e segnerebbe un’accelerazione rispetto al 10% previsto quest’anno.

Mentre la stima dell’EPS del 2026 include l’accelerazione della crescita delle vendite, non sembra probabile che la crescita delle vendite possa accelerare. Mentre la spesa dei consumatori e delle imprese è cresciuta e le politiche di Trump le darebbero un’ulteriore spinta, anche l’inflazione potrebbe aumentare.

Ciò significherebbe che la Fed avrebbe meno probabilità di continuare a tagliare i tassi di interesse, o potrebbe sollevarli, rallentando la crescita economica. Sebbene la banca abbia iniziato a ridurre i costi di prestito, i tassi di interesse a breve termine negli Stati Uniti sono ancora al di sopra della fascia media osservata dall’inizio del 2022, quando la Fed ha iniziato ad aumentarli.

Ciò continua a danneggiare l’economia, rendendo tutt’altro che certo che l’EPS possa raggiungere i 306 dollari entro il 2026.

Anche se quella previsione di guadagni rimane in vigore entro la fine del prossimo anno, l’S&P 500 probabilmente non raggiungerebbe ancora i 6600. A quel livello, l’indice sarebbe scambiato a più di 21 volte gli utili previsti del 2026. Sebbene ciò sia vicino all’attuale multiplo, c’è accordo nella comunità degli investitori sul fatto che le valutazioni siano abbastanza altoe probabilmente diminuire.

Storicamente, è improbabile che le valutazioni siano così alte come lo sono ora quando i tassi di interesse sono ai livelli attuali. Rendimenti su tutti gli Stati Uniti Il debito del Tesoro è tutto superiore al 4%, rendendo le azioni meno attraenti da acquistare ai prezzi correnti.

Le valutazioni azionarie hanno “aggiunto al nostro scetticismo tecnico del rally”, scrive Tom Essaye di Sevens Report.

Per rimanere a questi livelli, le valutazioni richiedono che il mercato abbia un grado particolarmente elevato di fiducia che i guadagni possano crescere in modo aggressivo e che i tassi di interesse possano scendere un po’. Il problema è che se i guadagni e l’economia stanno crescendo vivacemente, probabilmente significa che l’inflazione e i tassi rimarrebbero abbastanza elevati.

Dati tutti questi fattori di rischio, non ha senso che le azioni siano scambiate così cara che l’S&P 500 raggiunge i 6600 l’anno prossimo.

Quell’obiettivo di prezzo riflette un ambiente in cui Wall Street in generale sta diventando troppo entusiasta delle azioni. Anche Kolovos ammette che il sentimento del mercato sta “diventando schiumoso”, spesso un segnale negativo per il mercato. “Se c’è una preoccupazione, allora è dal sentimento”, scrive Kolovos.

I suoi dati lo dimostrano. I gestori patrimoniali attualmente detengono poco più di un milione di contratti futures S&P 500. Ciò significa che il numero di contratti detenuti come posizioni lunghe meno il numero scoperto è di circa un milione, quindi c’è più denaro che scommette sull’indice che contro di esso. Il picco storicamente è di quasi 1,2 milioni e Kolovos definisce il livello attuale “espropostamente rialzista”. Il più basso è di circa 200.000.

Se tutti hanno già caricato le azioni, potrebbe non esserci molto più potere d’acquisto per mantenere l’indice in aumento. È quando tutti si stordicano per le azioni che non si vuole mettere nuovi soldi sul mercato.

“Se le prospettive per l’anno a venire per le principali aziende di Wall Street si riuniranno universalmente ottimistiche nelle prossime settimane, ciò aumenterà la nostra fiducia che la prima metà del 2025 sarà probabilmente più debole del previsto”, scrive Adam Parker di Trivariate Research.

Scrivi a Jacob Sonenshine a jacob.sonenshine@barrons.com

12/11/24 AcomeA: Mensile di Novembre

Contesto Economico e Mercati Globali: Gli Effetti delle Elezioni USA

Le elezioni presidenziali negli Stati Uniti hanno impresso ai mercati globali una direzionalità opposta a quella registrata nel mese di ottobre, con poche eccezioni.

Alla data di questo documento, si osserva un recupero rispetto al mese passato dei mercati azionari USA dove svettano le small-mid cap, e del mercato obbligazionario corporate.

Continua la tendenza positiva sul mercato azionario Giapponese e con segno negativo continua una certa debolezza delle borse europee, della Cina e delle obbligazioni governative con scadenze più lunghe.

Il trionfo di Trump nasce da lontano. Senz’altro l’andamento dell’inflazione nel post covid e la conseguente erosione del potere di acquisto sulle fasce di reddito più basse è stato determinante ma non bisogna dimenticare la dinamica sfavorevole dei redditi medi e bassi delle famiglie USA negli ultimi 30 anni a cui ha contribuito la c.d. “globalizzazione” e sulla quale Trump (e soprattutto il suo vice, J.D. Vance), almeno nei proclami, pare avere le idee

molto chiare.

Il consenso sta leggendo tali politiche fiscali inflazionistiche per gli USA e disinflazionistiche per il resto del mondo. Tuttavia è bene considerare che la nuova amministrazione sarà attentissima ad arginare il rischio di perdere il consenso popolare già nel breve periodo con una conseguente attuazione del programma di governo più cauta e graduale.

Rally dell’equity USA e Politiche di stimolo

Le prospettive di deregolamentazione e di stimolo fiscale hanno favorito un rally dell’equity USA, specialmente nel settore bancario, dove si prevede una ripresa delle operazioni di M&A grazie a politiche di deregolamentazione favorevoli.

Effetti sull’Europa e Ruolo della BCE

L’effetto Trump potrebbe non essere del tutto negativo per l’Europa. L’introduzione di tariffe e il rischio di una crescita economica ridotta potrebbero spingere la BCE a intensificare il ciclo di tagli dei tassi, sostenendo così il mercato europeo. Inoltre, da un punto

di vista geopolitico, l’amministrazione Trump potrebbe farsi parte più attiva nella direzione di una distensione nel conflitto in Ucraina e un possibile calo del prezzo del petrolio. Si vedrà.

Le Tariffe come Leva Negoziativa e le Politiche della Fed

La strategia tariffaria è vista come uno strumento di negoziazione di Trump verso la Cina, sebbene alcuni repubblicani in Congresso si siano già mostrati contrari a tariffe elevate.

Nel frattempo, lo scorso 7 novembre il Federal Open Market Committee (FOMC) ha deciso di tagliare i tassi di riferimento di 25 punti base, con il range target dei Fed Funds portato a 4,75% – 4,50%.

Powell ha descritto questa riduzione come una “ricalibrazione appropriata,” volta a bilanciare i progressi sull’inflazione con la necessità di mantenere solido il mercato del lavoro.

Ricordiamo che a settembre, la Fed aveva iniziato il ciclo dei tagli con una riduzione di 50 punti base, spostando progressivamente l’attenzione dal controllo dell’inflazione al mandato di massima occupazione. Powell ha anche chiarito che, pur essendo in atto un rallentamento della crescita salariale, il mercato del lavoro non rappresenta più una significativa fonte di

pressione inflazionistica.

Fondi Obbligazionari: opportunità inclinazione della Curva dei Tassi

Il contesto post-elettorale presenta opportunità significative per una strategia diportafoglio orientata a sfruttare lo “steepening” della curva dei tassi USA, ovvero l’incremento più marcato dei rendimenti a lungo termine rispetto a quelli a breve.

La Fed proseguirà un approccio prudente e flessibile, decidendo le politiche monetarie incontro per incontro. La componente intermedia della curva, dai 5 ai 7 anni, comincia a offrire rendimenti particolarmente interessanti (8-9%) su titoli di emittenti solidi con rating BB- BBB, molto più appetibili rispetto ai titoli europei di simile durata.