Preciso subito che per la parte a più alto rischio\rendimento di un portafoglio a mio parere vanno utilizzato solo Fondi e/o ETF globali. Il perché mi sembra chiaro: stiano parlando di investimenti su un mercato già rischioso per conto suo, quello azionario. Non è il caso di di aumentarne a dismisura il rischio concentrandolo su pochi segmenti di mercato o su quella particolare azione perché mio cugino ha avuto una dritta ed è sicuro che raddoppierà a breve.

Poi siccome non sono un talebano se uno per la punta estrema della sua piramide – in soldoni: per una parte molto piccola del suo portafoglio – vuole rischiare di più ed esporsi a settori\singoli titoli che ritiene interessanti lo può fare – anzi nel resto del mio blog spunti ne trova a josa – dato che presumo siate tutti adulti e vaccinati… basta che ognuno sia cosciente del maggiore rischio che si va a prendere…

L’eterna diatriba

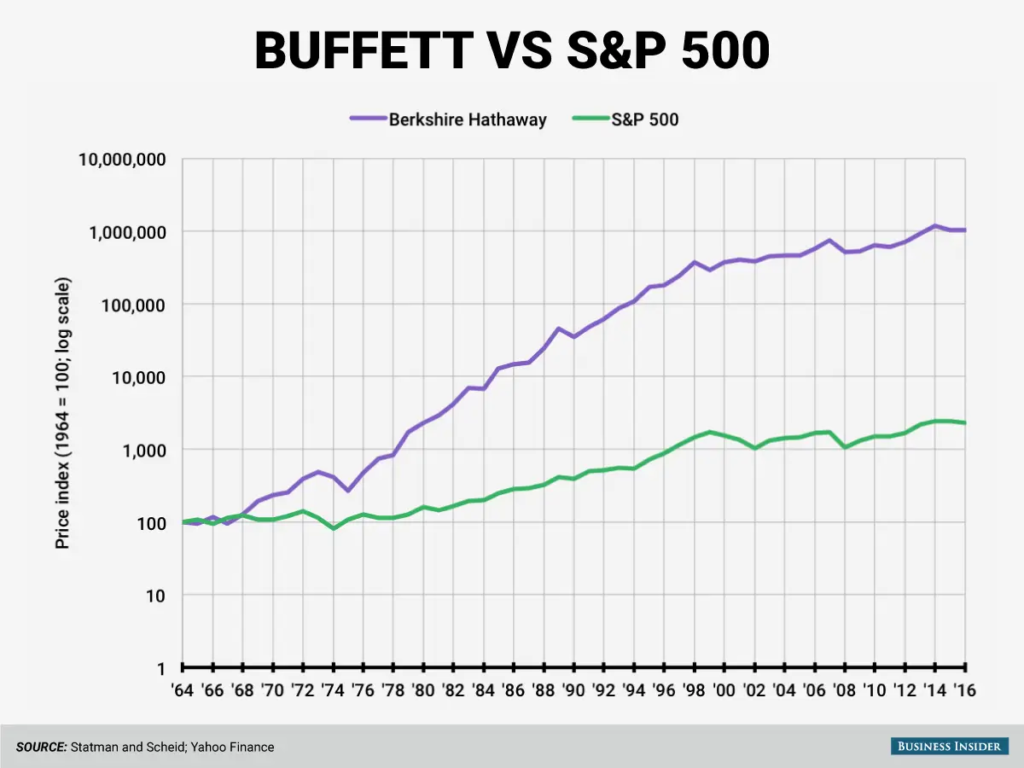

So di avventurarmi in un campo minato perché come costruire la parte azionaria del proprio portafoglio è da tempo diventa una guerra di religione che vede l’un contro l’altro armati i fautori del gestito contro quelli dell’indicizzato. Lo so che le armate degli ETF in forza del loro basso prezzo dilagano e mi ricordo bene la scommessa che quasi vent’anni fa fece Warren Buffet sfidando gli allora dei dell’Olimpo: gli Hedge Funds. Puntò un 1 milione di dollari ( da dare in beneficenza) su chi in 10 anni avrebbe fatto meglio: gli hedge con tutte le loro sofisticatissime strategie o un semplice ETF sullo S&P500? Va da sé che vinse alla grande l’ETF ma la contraddizione è che proprio Warren Buffet il suo enorme patrimonio lo ha costruito nei decenni con una attenta scelta delle aziende dove investire battendo alla stragrande qualsiasi indice

E allora è davvero sempre vero che gli ETF sono prodotti per tutte le stagioni? DIPENDE: ne avevo già parlato qui: Ridurre i costi si può? NO si DEVE ma adesso è il caso di riaprire il discorso visto il brutto mercato orso dal quale siamo usciti da poco.

Sì perché sempre restando al vecchio Warren una delle sue massime preferite è che quando l’acqua è alta tutti sono bravi a nuotare: bisogna aspettare la bassa marea per capire se la gente nuota con o senza il costume da bagno…. E soprattutto ricordo un mio vecchio cliente – che da giovane aveva tirato di boxe a livello dilettantistico – ogni volta che gli proponevo un investimento un pelo più rischioso del solito pronto contro termine a tre mesi mi rispondeva che no, che anche nella finanza come nella boxe l’importante è di non prenderle, perché a far male non sono i pugni dati ma quelli ricevuti.

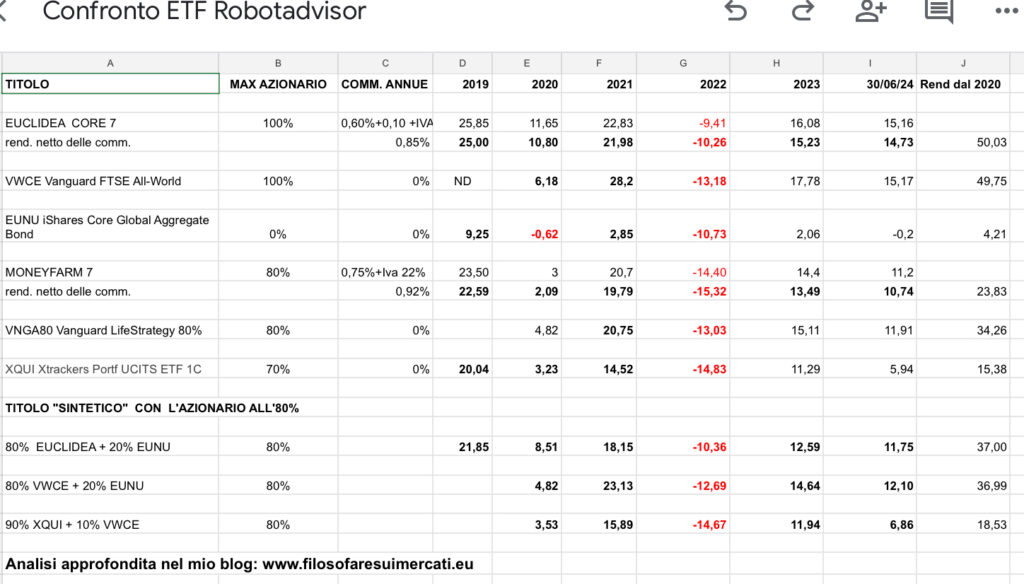

E allora provo a confrontare le due tipologie di investimento utilizzando da una parte gli ETF normalmente acquistabili online, e dall’altra due gestioni patrimoniali anche queste non legate ad una singola banca ma sottoscrivibili autonomamente online

Una gestione patrimoniale è un mandato che si dà un intermediario di gestire i propri soldi all’interno di determinati profili di rischio. Ogni grossa banca offre questo servizio ai suoi clienti non retail ma ovviamente io non sono in grado di accedere ai dati di questi prodotti e quindi mi limito alle gestioni disponibili su Internet. Circoscrivo anche l’indagine alle linee azionarie, dove si “estremizzano“ le differenze di rendimento.

Preciso che mentre per gli ETF il rendimento è al netto delle commissioni, per le gestioni invece è al lordo delle loro commissioni.

Altra precisazione importante è che il bizantino sistema di tassazione delle rendite finanziarie italiano penalizza le gestioni, perché queste alla fine di ogni anno devono versare la tassa sul capital gain, mentre per gli ETF si paga solo al momento della loro vendita. Siccome la ritenuta fiscale sui titoli non di Stato è del 26% questo crea una distorsione non da poco. Senza contare quello che è successo a fine 2021 quando tutte le gestioni avevano guadagnato e anche bene e quindi a fine anno pagato una tassa non indifferente. Poi il mercato è crollato e l’anno dopo hanno chiuso in forte perdita ma non è che a fine 2022 lo Stato benevolo abbia restituito la tassa pagata su guadagni che non c’erano più: si è maturato un “credito di imposta“ da compensare con i guadagni – se ci saranno… – dei successivi quattro anni. E per fortuna nel 2023 gran parte e’ stato recuperato.

Presento brevemente le due società rimandando ai loro siti per gli approfondimenti.

Moneyfarm

MONEYFARM fondata 12 anni fa da un ex promotore di Mediolanum (non per niente in Inghilterra dicono che i migliori ammiragli della regina Elisabetta Prima erano tutti pirati…). Ha puntato la sua comunicazione sul “risparmio dei costi” e quindi sul maggior rendimento a medio lungo termine che ne deriva per i clienti. Oltre i soci fondatori in moneyFarm sono entrate le Poste italiane, Allianz e altri investitori istituzionali. Hanno poi stretto un accordo di distribuzione con le Poste, alle quali forniscono le loro linee ovviamente con un altro nome. Sono presenti anche in Inghilterra.

Offrono sette linee di investimento diversificate a seconda del rischio, la più aggressiva la linea 7 grosso modo ha una esposizione azionaria dell’80%. A queste coerentemente con la moda imperante hanno di recente affiancato altre sette line ESG.

Nel primo semestre del 2023 Moneyfarm ha “arricchito” la sua offerta dando la possibilità ai clienti di aggiungere alle varie linee a loro scelta una diversificazione sui segmenti tematici proponendo alcuni “mega trend” Vedi qui

Questo mi sembra un poco in contraddizione con il concetto di gestione patrimoniale (l’asset allocation la decidi o la decido io e se la scelgo io che ti pago a fare…) e crea una dispersione dei risultati. Non potendo quantificarli per i calcoli mi baso sui risultati standard.

I loro portafogli sono costruiti esclusivamente utilizzando ETF. Effettuano dei bilanciamenti periodici per adeguarli alle loro analisi e valutazione dei mercati.

Anche se hanno puntato tanto nella loro pubblicità sui costi, i loro costi non sono poi così bassi. Li trovate nel loro sito ma basti pensare che nella fascia dai 20.000 a 200.000 € caricano lo 0,75% più Iva (oltre ovviamente al TER degli ETF sottostanti)

Sempre per raggiungere nuovi clienti Moneyfarm si è messa ad offrire la negoziazione diretta di azioni ed ETF (ancora un numero limitato però) a commissioni veramente basse però questo servizio non centra niente con le sue gestioni.

Euclidea

EUCLIDEA è una società più giovane fondata da alcuni professionisti con grosse carriere nel settore finanziario. Probabilmente anche loro si sono resi conto che il mercato degli investimenti in Italia presenta un buco: la mancanza di un intermediario affidabile non legato ai fornitori di prodotti da collocare e in grado di fornire un servizio di qualità.

Offrono tre linee: la Wealth che parte da un minimo di 200.000 euro per grossi clienti con un consulente sempre a disposizione e linee di prodotti a loro riservati. Le commissioni annue sono concordate a seconda dei valori in gioco.

La Premium d 20.000 euro in su con 3 appuntamenti annui con un loro consulente per monitorare e ritirare l’asset allocation. Il costo e’ dello 0,90% + iva

la Smart “di massa” a partire da 5.000 euro per i clienti normali con l’ offerta delle loro 8 linee “core” a rischio crescente per le quali oltre agli ETF utilizzano anche fondi per investitori istituzionali e quindi a basso costo. La commissione che caricano dello 0,6% + 0,10% più Iva

19/06/24 ribilanciamento portafoglio

20/07/24 una bella intervista su Spotify

10/07/23 Corriere Economia: art. sui Robot Advisors

03/09/24 Euclidea aumenta le commissioni

23/03/25 Corriere della Sera: Euclidea si vende

certo che con 400 milioni di massa quindi a spannometro 4 milioni di commissioni annue non si sopravvive. Peccato perché erano validi. L’anno scorso ci avevo girato parte dei soldi di mia moglie: starò a vedere ma personalmente il giovane Fustenberg con una carriera di batterista alle spalle non mi sta simpatico (eufemismo.. .)

:

Gli ETF per il confronto

Gli ETF che utilizzo per i confronti sono:

WWCE Vanguard FTSE All-World UCITS ETF (USD) Acc. un azionario Globale con TER dello 0,22%

EUNU iShares Core Global Aggregate Bond UCITS ETF USD un obbligazionario globale con TER dello 0,10%

VNGA80 Vanguard LifeStrategy 80% Equity UCITS ETF Acc. Un bilanciato globale 80 az. 20 obbl. Che si auto ribilancia per mantenere invariata la ripartizione. Ha un TER dello 0,25%

31/10/22 i risultati

E ADESSO DIAMO LA PAROLA AI NUMERI e più precisamente alle perdite avute dal 1 Gennaio al 31 Ottobre di questo disgraziato 2022.

Gli ETF ovviamente hanno fatto il loro mestiere di ETF: i mercati sono andati giù e loro sono andati giù alla pari con i rispettivi indici. Ma le gestioni?

| Euclidea linea 7 (totalmente azionaria) | – 5,85 |

| Moneyfarm linea 7 ( circa 80/20) dato al 24/10 che mi riservo di aggiornare quando disponibile sul loro sito | -14,10 |

| WWCE ETF azionario globale | -9,37 |

| EUNU ETF obbligazionario globale | -8,74 |

| VNGA80 Vanguard Lifestyle 80/20 | -10,02 |

Sui due prodotti totalmente azionari non c’e’ storia: EUCLIDEA batte alla grande l’ETF GLOBALE -5,85 contro -9,37

per fare gli altri confronti dobbiamo creare dei portafogli “sintetici” che simulino la ripartizione 80/20:

80% EUCLIDEA + 20%EUNU = – 6,48%

80% WWCE + 20% EUNU = – 9,24%

Il dato di Moneyfarm e’ al 24/10 (ultimo presente sul loro sito). Lo aggiornerò appena disponibile ma per intanto stimiamo che per il 31/10 visto l’andamento dei mercati di fine ottobre abbia recuperato un 2% e quindi che la sua perdita sia attorno al 12% Anche così (purtroppo) Moneyfarm esce dal confronto massacrata – segno evidente che la strategia che hanno seguito non ha portato “valore aggiunto” rispetto ai mercati… anzi.

Non ne esce bene neanche Vanguard Lifestyle (- 10,02% a fronte di un – 9,24% dell’ETF sintetico) ma qui vi e’ un giustificazione. Vanguard con questo prodotto ha abbracciato una filosofia di risparmio a lungo termine fatto in vista del pensionamento e quindi quando lo ha reso disponibile per il mercato europeo ha deciso di coprire il cambio delle obbligazioni non in Euro per ridurne la volatilità. E questo in un anno dove il dollaro e’ salito a razzo lo ha penalizzato.

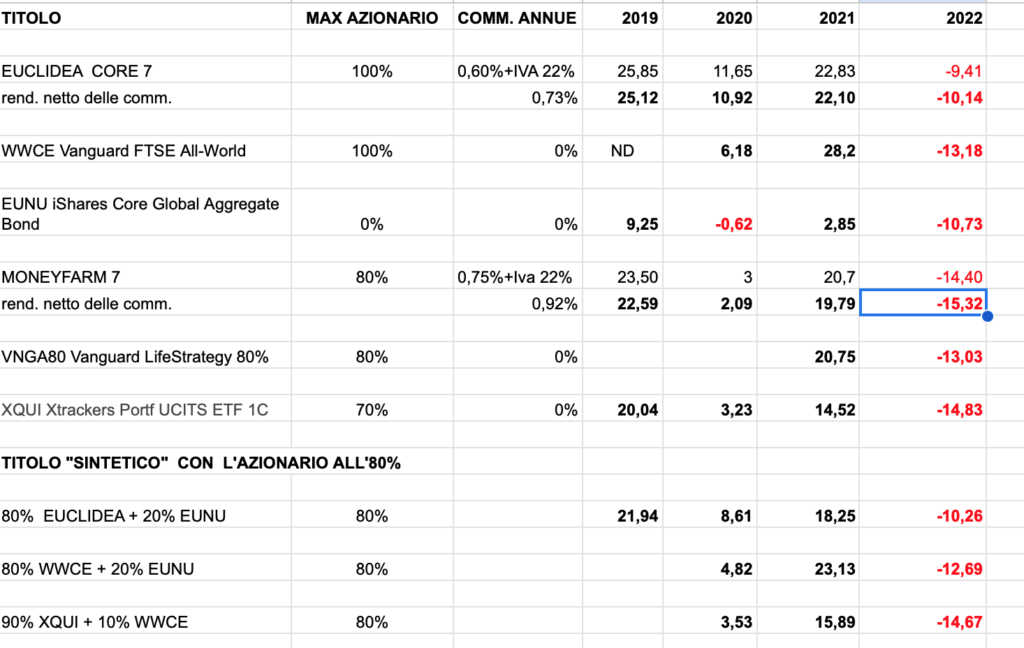

31/12/22 I risultati dell’annus horribilis

Con la fine dell’anno aggiorno i conti aggiungendo anche i dati passati per avere una idea dell’andamento. Aggiungo anche un nuovo ETF l‘Xtrackers Portfolio Income UCITS ETF 1C di fatto una gestione racchiusa in un ETF

Anche qui per poter avere dati di confronto piu’ omogenei ho estrapolato dei titoli “sintetici” per avere una uguale esposizione all’80% sull’azionario

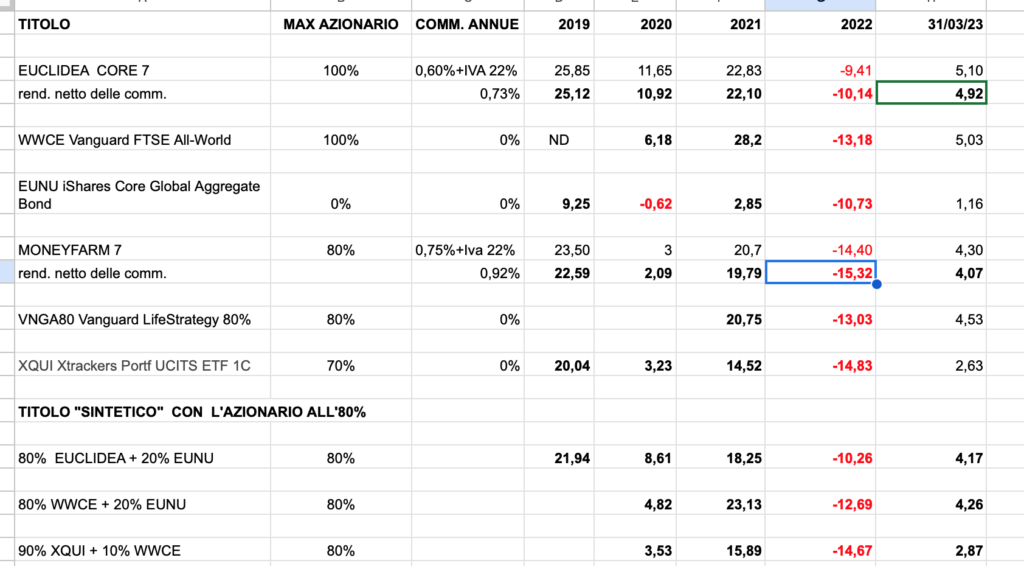

31/03/23 Dati del primo trimestre

Trimestre abbastanza equilibrata con il Vanguard Life Strategy80 che fa un poco meglio grazie alla copertura valutaria sulla parte obbligazionaria che lo ha “salvato” dal calo del dollaro.

Decisamente deludente il rendimento del XQUI che a questo punto elimino dalla tabella

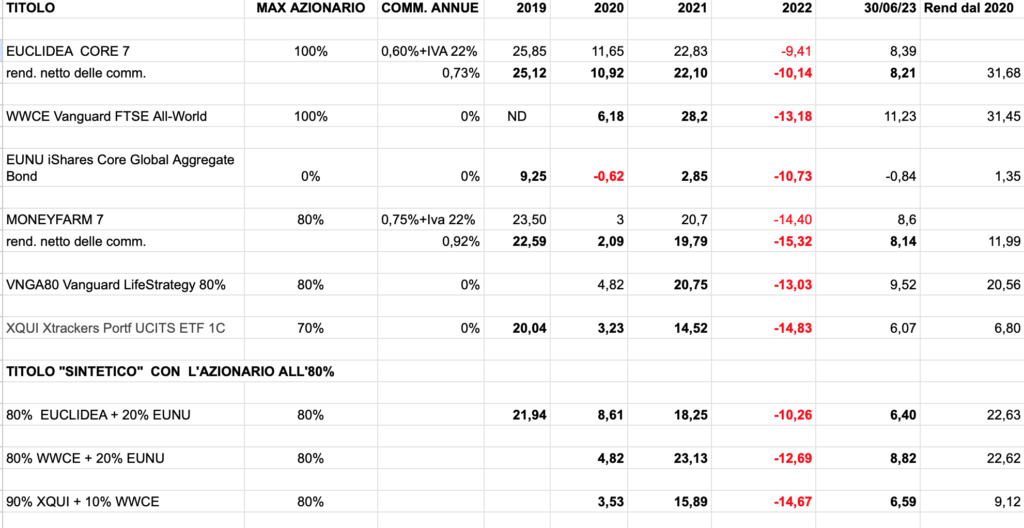

30/06/23 dati del primo semestre

Nel primo semestre 2023 c’e’ stata una forte ripresa dei mercati azionari ma non di tutti comparti ma a macchia di leopardo comunque il WWCE chiude con un più 11,23%. Decisamente meno bene i mercati obbligazionari dove l’EUNU chiude con un -0,84%

Per fare i confronti il più’ possibile omogenei ho creato degli ETF “sintetici” per portare anche quelli 100% azionari ad una composizione 80/20 az/obbl

Vanguard ha stracciato tutti forse anche perche’ grazie all’indebolimento del dollaro l’hedging che ha sulla parte obbligazionaria ha premiato. Segue WWCE/EUNU con un 8,82 e poi Moneyfarm con un 8,14%. Più’ indietro stavolta Euclidea/EUNU con un 6,40%

Non fa storia XQUI con il 6,59%

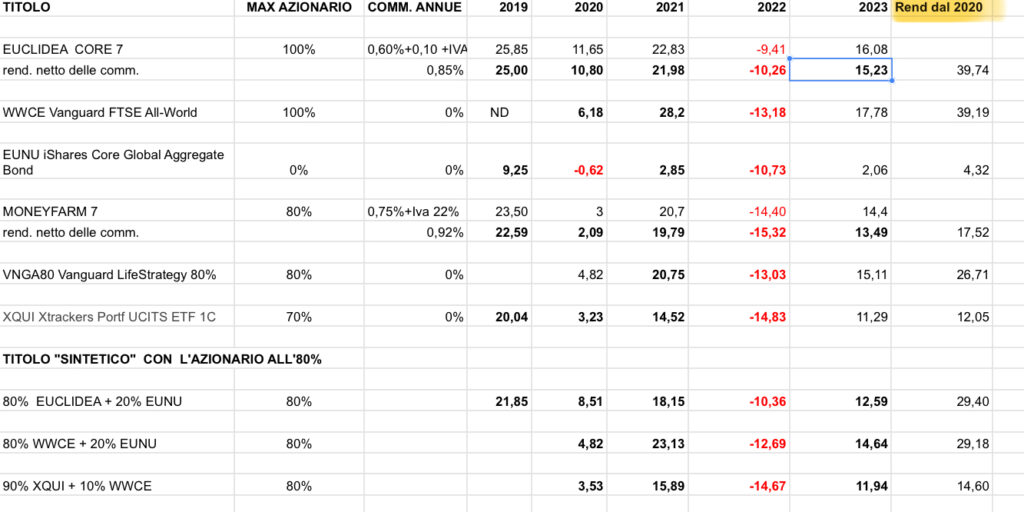

31/12/2023 Risultati di fine anno

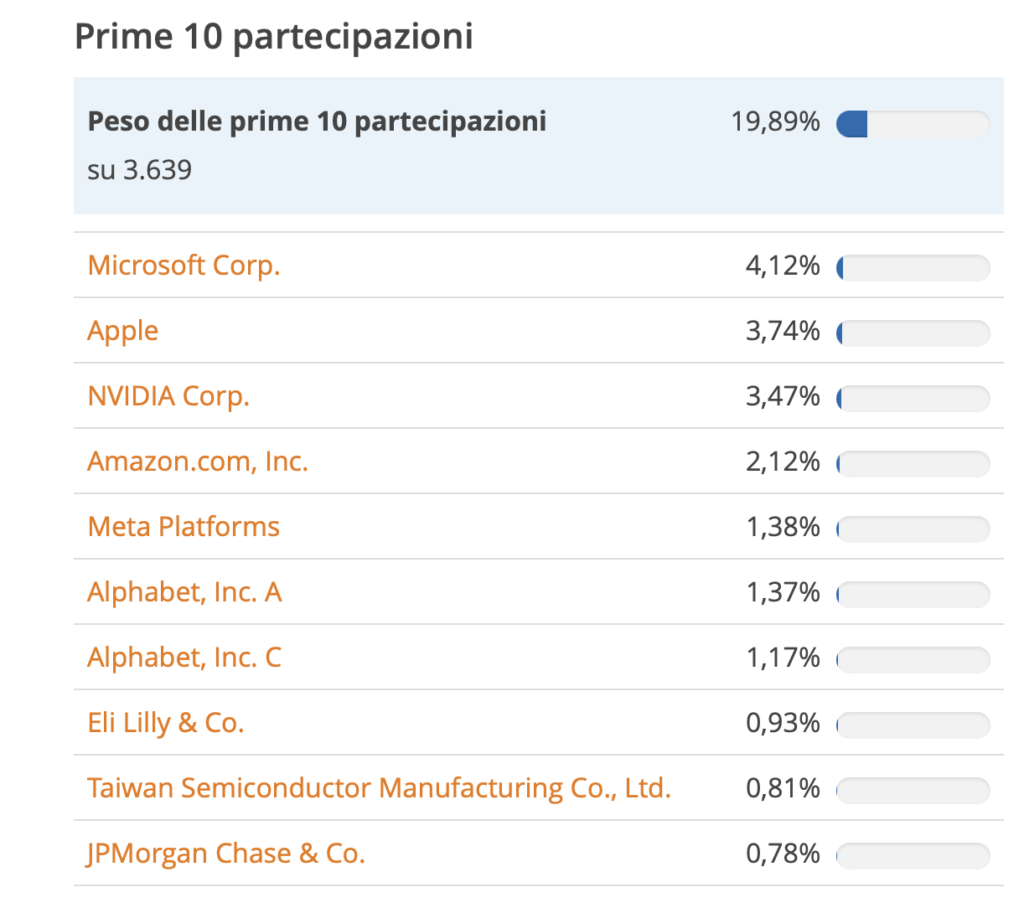

La speranza di un prossimo avvio del taglio dei tassi da parte della Federal Reserve ha innescato negli ultimi due mesi del 2023 un fortissimo rally sia dei mercati azionari sia di quelli obbligazionari. Il rialzo si e’ concentrato soprattutto sulle “magnifiche 7” le azioni (Apple, Microsoft, Amazon, Alphabet, Meta, Nvidia e Tesla) quindi gli investimenti della mia tabella in quanto diversificati a livello globale sono risultati penalizzati rispetto al puro Nasdaq100 che ha chiuso il 2023 con un + 49%.

Se confrontiamo i dati dei vari prodotti riparametrati (con l’accetta) a 80 borsa 20 obbligazionario vediamo che quest’anno Moneyfarm si e’ comportato meglio riuscendo a battere per la prima volta Euclidea, pero’ il ragionamento da fare è un altro

30/06/24 Primo semestre del 2024

Che dire: il rally dei mercati è continuato mentre le obbligazioni dopo l’ondata di euforia di fine anno per l’attesa di un forte taglio dei tassi di interessi si sono raffreddate visto che i tagli si sono allontanati nel tempo per la prudenza delle Banche Centrali di fronte ad una inflazione non ancora domata. Quindi i prodotti finanziari con una presenza di obbligazioni sono state zavorrati dal loro mancato rendimento.

Vorrei ancora richiamare la vostra attenzione sui Euclidea a VWCE due prodotti al 100% azionari. Nel semestre L’ETF ha fatto leggermente meglio MA lo ha fatto grazie alla sua forte esposizione al mercato americano e all’interno di questo alle “magnifiche sette”. che all’interno di un prodotto “mondiale” pesano un 16,30%

Invece Euclidea il suo risultato lo ha ottenuto con una strategia di investimento molto più’ articolata come spiegano nel video YouTube (deve ancora uscire l’aggiornamento: lo caricherò non appena disponibile)

Il punto è: se arriva una forte correzione del Nasdaq chi sarà più resiliente? Personalmente ho pochi dubbi…

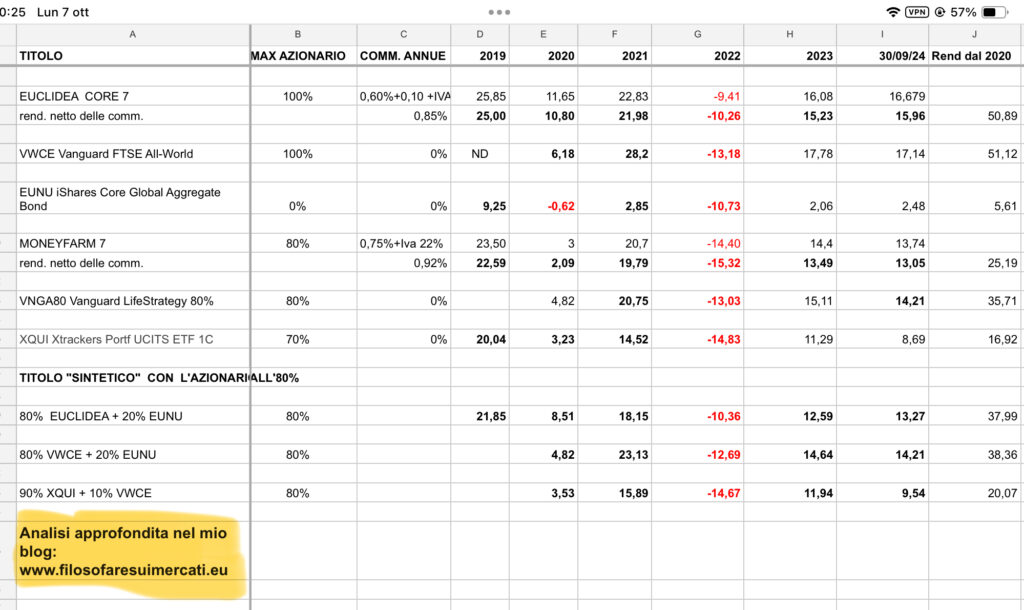

30/09/24 Terzo Trimeste

Per il terzo trimestre la cooonna sonora dei mercati avrebbe potuto essere la canzone di Lucio Battisti: quella delle “discese ardite d le risalita” anche se alla fine hanno chiuso su nuovi massimi.

Moneyfarm ed anche Euclidea stavolta hanno fatto peggio di VWCE probabilmente perché sul calo hanno preso una posizione più prudente mente l’ETF ha fatto l’ETF, scendendo e salendo come i mercati sottostanti.

Da notare il rendimento “riparametrato” del VWCE e del Lifestrategy: sono uguali anche se il leggero deprezzamento del dollaro avrebbe dovuto avvantaggiare il Lifestrategy hedgiato sulla parte bond. Probabilmente è la mia riparametrazione che è troppo rozza.

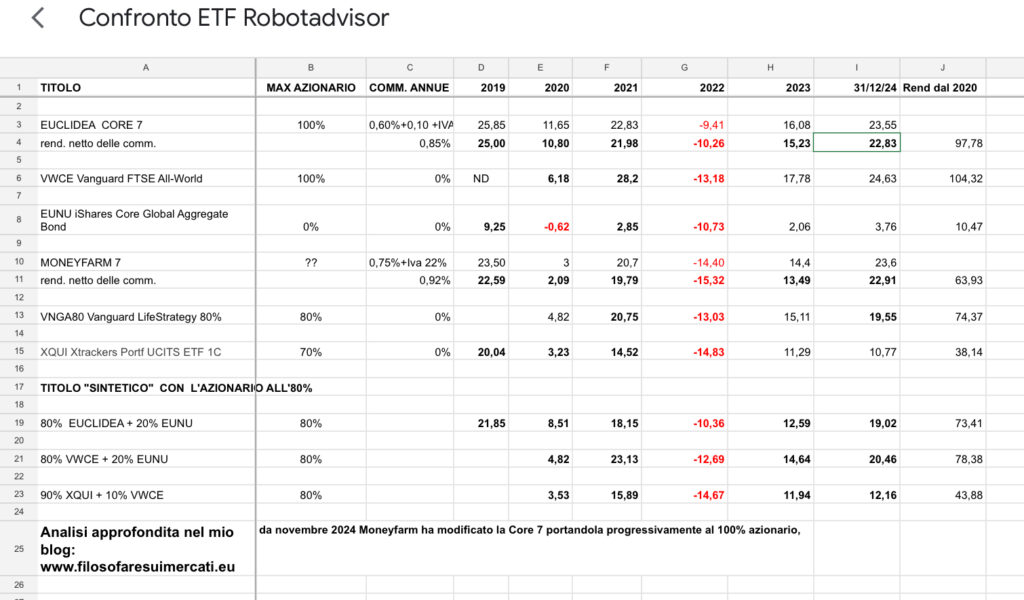

31/12/24 andamento 2024

Intanto una precisazione: Moneyfarm mi ha cambiato le carte in tavola facendo diventare dal 1/11 la linea 7 totalmente azionaria. Dato che questa modifica e’ avvenuta in concomità del boom dei mercati post elezioni non mi azzardo neanche di fare una estrapolazione. Prendo atto che ha avuto un buon risultato ma appunto per il fatto che ha switchato sull’azionario il restante 20% in un momento ultra favorevole: vedremo il 2025.

Per il resto VWCE trionfa perche’ da indice ha cavalcato in modo passivo l’extraperformace delle magnifiche 7 mentre Euclidea ha assunto una posizione più diversificata che la ha penalizzata-

Anche Vanguard Lifestrategy esce penalizzato dal fatto che il 20% di obbligazionario è hedgiato ed ha perso la corsa del dollaro.

31/03/2025 Chi nuota meglio con la bassa marea

Come diceva Buffet tutti sono capaci di nuotare quando c’è l’alta marea: i bravi si vedono quando questa cala… E nei primi tre mesi del 2025 la bassa marea la abbiamo presa in pieno..

Come sono andati i vari prodotti?

Male VWCE benino Moneyfarm ma va detto che Moneyfarm durante il trimestre ha completato il suo passaggio a gestione 100% azionario e quindi è stata un poco avvantaggiata. Nel confronto rapportato a 80% az 20% obbligazioni il VanguardLifeStrategy fa meglio del VWCE perché avendo il cambio sulla parte obbligazionaria hedgiato ha ammortizzato il forte calo del dollaro.

Vediamo se la correzione prosegue e chi continuerà a performare meglio.

TIRIAMO LE SOMME

Alla tabella ho aggiunto un’ultima colonna: il rendimento comulato dal 2020 (non e’ la somma delle percentuali ma il calcolo puntuale anno su anno) Per Vanguard Lifestrategy il 2020 lo ho copiato dal WWCE/EUNU perche’ e’ stato emesso l’anno dopo.

(NB: i dati delle gestioni sarebbero in realtà un poco più bassi perche’ fiscalmente gli ETF sono tassati alla fine mentre le gestioni ogni anno quindi l’effetto composto è minore)

Il periodo 2020 – 2023 e’ molto significativo perché nel durante abbiamo avuto due forti cali del mercato: uno violento nel 2020 a seguito del covid ma che per le misure di sostegno monetario prese a livello mondiale è subito rientrato e il secondo molto pesante nel 2022 con un minimo toccato ad ottobre e dal solo da poco ci siamo ripresi.

Cosa hanno fatto i nostri eroi in questi frangenti?

Gli ETF hanno fatto gli EFT: hanno duplicato nel bene e nel male i mercati, con l’eccezione del Vanguard Lifestrategy che avendo la parte obbligazionaria a cambio coperto è stato penalizzato nel 2022 dal forte rialzo del dollaro in parte rientrato negli ultimi mesi.

E le due Gestioni?

Molto bene Euclidea che chiude in leggero svantaggio sul WWCE però con cali molto minori nei momenti di crisi: soprattutto in quella del 2020 dove si erano alleggeriti al primo stormir di fronde per poi rientrare in modo pesante quasi sui minimi .. ma anche nel 2022 sono riusciti a fare 3 punti meglio. E che vuol dire tanto alla fine chiudono quasi alla pari: si ma pensate se uno avesse dovuto per problemi suoi vendere in quei momenti: la differenza sarebbe stata significativa.

Meno bene Moneyfarm: ultimamente si è rimessa in linea ma sconta la batosta presa nel 2020 quanto di fronte al calo repentino sono rimasti fermi salvo essere costretti ad alleggerire sui minimi perché avevano sforato il Var contrattuale per poi rientrare a rialzo già consolidato.

E Quindi ?

e quindi fedele al principio di quel mio amico che affermava come l’importante sia non prenderle la mia scelta personale si orienterebbe su Euclidea proprio perché nei momenti di mercato difficile (2020 e 2022) si comporta decisamente meglio degli altri prodotti e questo è senz’altro un grosso punto a loro favore.

Può darsi questo sia dovuto al concatenarsi di una serie di eventi non ripetibili oppure ad un semplice colpo di culo – l’ABC della finanza recita che i risultati passati non fanno testo per il futuro – ma ciò non toglie che qui ed ora Euclidea potrebbe essere presa in considerazione per la parte azionaria di un portafoglio – o almeno per una grossa parte della stessa – da parte di chi non può o non vuole fare gestione attiva da se

E per tornare ai prodotti indicizzati ricordatevi che Warren Buffet – sempre lui – non è stato per tanti anni l’uomo più ricco del mondo investendo in ETF (lo so che ha novanta e passa anni e che quando ha iniziato ad investire aveva i pantaloncini corti e gli ETF ancora non esistevano…)

Comparativa sempre molto interessante, anche io ero arrivato alle medesime conclusioni, seppur in modo più “agricolo”. Tra le varie gestioni più o meno bilanciate collocate in Italia ed accessibili anche ai retail, Euclidea ad oggi sembra essere la migliore rispetto a Moneyfarm, Tinaba di BancaProfilo, etf LifeStrategy di Vanguard ed IB Navigator della defunta Invest Banca.

la comparazione tra i costi di euclidea e moneyfarm non è coerente. euclidea costa 0.90+iva

Comparo le linee più economiche>>: La SMART di euclidea – quella più basilica con versamento minimo di 5.000 eur costa 0,60+ 0,10 + Iva

Euclidea ti constringe a pagare le tasse a fine anno sulle plus valenze ?

Non è Euclidea cattiva che ti obbliga a pagare il capital gain sul risultato – se positivo – a fine anno: è la legislazione fiscale delle gestioni patrimoniali che prevede questo…