18/11/22 Presentazione

La Banca Nazionale Svizzera (l’equivalente della Banca d’Italia o della Bce) una holding e pure a sconto?? In un certo senso si e vediamo il perché.

Cominciamo con il dire che la Banca Nazionale Svizzera è una società per azioni ed è quotata sulla Borsa di Zurigo. Ovviamente il suo mandato è stabilito in Costituzione, la maggioranza delle azioni (il 78%) è in mano ai Cantoni e il governo nomina presidente e consiglio di amministrazione ma per il resto è liberamente negoziabile in borsa. Il dividendo è del 6% del valore nominale di 250 franchi per azione quindi 15 franchi svizzeri. L’utile netto che – di _solito – è ben maggiore viene suddiviso fra Confederazione e Cantoni.

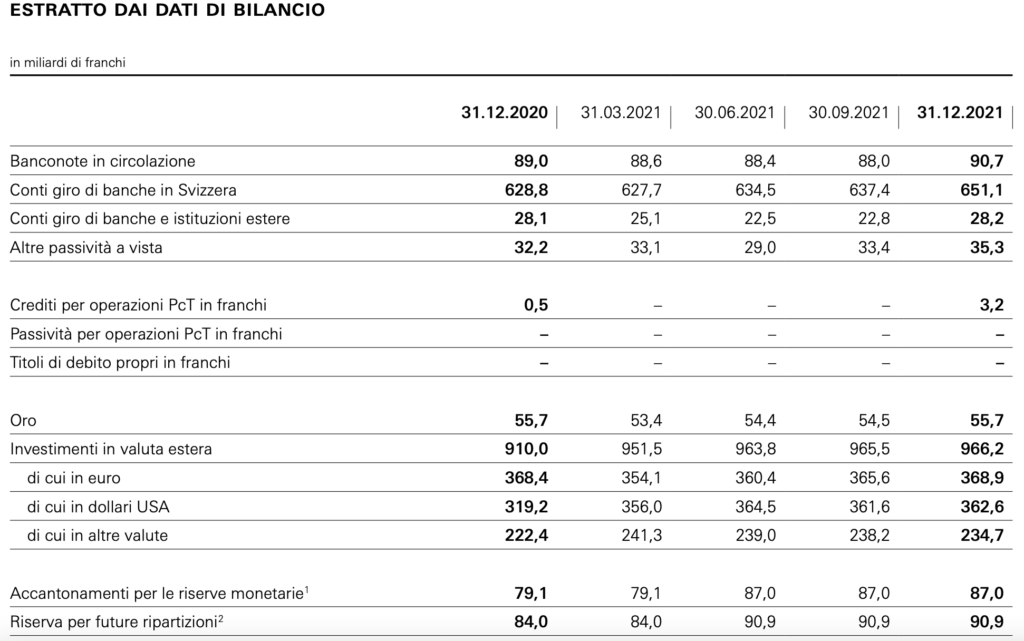

Ma perché può essere considerata una holding? Andiamo a vedere il bilancio al 31/12/2021:

In bilancio oltre a 55 miliardi di CHF in oro ci sono 966 miliardi di investimenti in valute estere: un importo ben superiore al PIL svizzero che nel 2021 era di 732 miliardi di CHF. Intendiamoci: con la crisi tutti i bilanci delle banche centrali si sono gonfiati a dismisura ma per l’acquisto di titoli di stato\obbligazioni bancarie nazionali necessari per sostenere l’economia dei vari stati, mentre la Svizzera ha investito in maniera abnorme all’estero: perché?

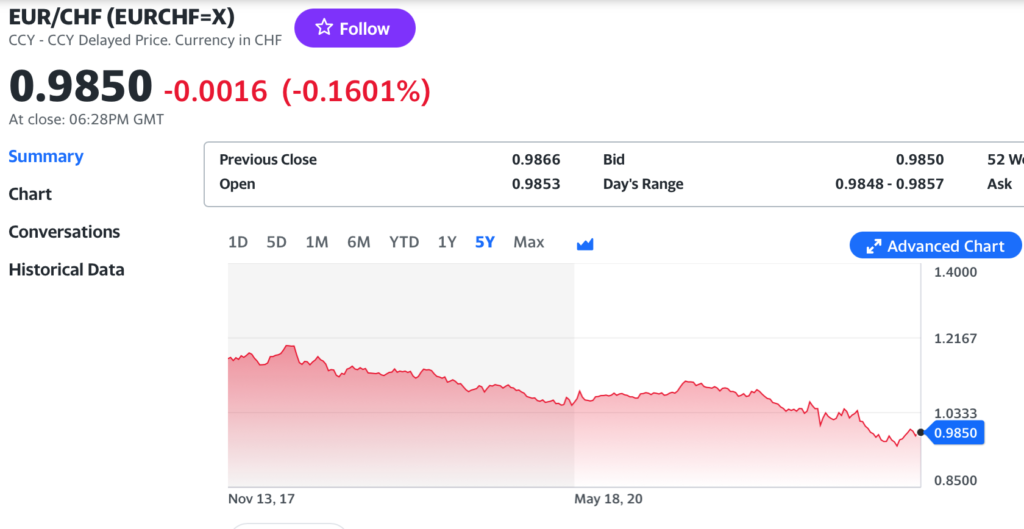

Perché negli ultimi anni la BNS e’ stata costretta a creare montagne di franchi svizzeri. Di solito una banca centrale che stampa soldi a raffica è sinonimo di forte deficit e di una svalutazione galoppante che porta lo stato alla bancarotta. Questo non è certo il caso della Svizzera che al contrario si è trovata a doversi “difendere” da una fortissima richiesta di Franchi Svizzeri vista come la moneta rifugio per eccellenza da parte degli investitori di tutto il mondo. E ad una forte domanda corrisponde di solito un aumento del prezzo: in questo caso del Franco Svizzero contro le altre valute:

Il rialzo continuo del valore del Franco Svizzero ha però effetti distorsivi sull’economia perché rende più costosi i prodotti svizzeri e questo danneggia le esportazioni e frena la crescita economica. Per questo la Banca Centrale Svizzera ha cercato di rallentare la crescita del Franco creando e mettendo a disposizione del mercato i Franchi Svizzeri che questo richiedeva. A fronte di queste vendite incamerava valuta estera che veniva investita acquistando azioni ed obbligazioni in quelle valute. L’ultimo anno anche a causa delle vicende politico militare la banca non è più riuscita a frenare il Franco che ha guadagnato parecchio contro le altre monete ad eccezione del dollaro. Analisi piu’ specifiche QUI e QUI

Cosa comporta questo massiccio investimento all’estero? Intanto alla Banca Nazionale Svizzera non costa niente perché i soldi per farli se li stampa lei, anzi siccome i Franchi Svizzeri acquistati dagli investitori esteri restano comunque depositati presso la Banca fino a poco tempo fa questa si faceva pagare il disturbo con un tasso di interesse NEGATIVO dello 0,5%. L’altra faccia della medaglia però è che la rivalutazione del Franco corrisponde ad una svalutazione degli investimenti esteri che misurati in CHF valgono ovviamente meno. In più il crollo combinato dei mercati sia azionari che obbligazionari quest’anno ha massacrato il valore di questi investimenti che secondo l’ultima rilevazione trimestrale hanno comportato per la banca la perdita monstre di 142 miliardi una bella botta sul patrimonio al 31/12/2021 di 204 miliardi di Franchi.

Questo si è ripercosso sulle azioni scese dai massimi di 7.900 Chf ai 4,170 di ora (18/11/2022) QUI la quotazione aggiornata

per una capitalizzazione di 417 miliardi di CHF a fronte di un patrimonio netto che al 30/9 era di 62 miliardi. E’ tanto? E’ poco? siamo sotto o sopra quotati? Secondo i numeri l’azione è nettamente sovraquotata MA i numeri non dicono a mio parere tutto: non prezzano quella che è la principale facoltà di una Banca Centrale: quella di potersi stampare i soldi che le servono… e fin che il Franco Svizzero è visto dal resto del mondo come una moneta rifugio….

Questa sua fama la Svizzera se la è creata grazie a 200 anni di neutralità, ad un sistema politico istituzionale solido basato su una autentica democrazia rappresentativa – basti pensare alla mole di referendum votati ogni anno – e soprattutto al suo essere vista come piazza finanziaria neutrale che può fare da compensazione alle tensioni del mondo. Le cose potranno cambiare in futuro? certo: niente è per sempre ma qui ed adesso questa è la situazione…

04/03/25 Sole24Ore: forte utile 2024

26/04/24 Forte utile nel primo trimestre

Svizzera

BNS: utile da 58,8 miliardi di franchi nel primo trimestre

Dopo aver terminato il 2023 in perdita di 3,2 miliardi, la Banca nazionale realizza un utile netto di quasi 60 miliardi

La Banca nazionale svizzera (BNS) ha realizzato nel primo trimestre un utile netto di 58,8 miliardi di franchi, dopo aver terminato il 2023 in perdita di 3,2 miliardi.

La performance è stata alimentata essenzialmente dai piazzamenti in valute estere, il cui risultato ha raggiunto i 52,4 miliardi. Gli stock d’oro hanno generato 8,9 miliardi, mentre gli investimenti in franchi hanno portato a una perdita di 2,4 miliardi, si legge in una nota odierna.

Gli economisti di UBS in settimana avevano evocato un utile fra 50 e 60 miliardi, alimentato da effetti valutari fra 35 e 40 miliardi. Gli esperti avevano comunque anche avvertito del fatto che potrebbe trattarsi di un fuoco di paglia.

La delicata questione dei versamenti degli utili alle collettività pubbliche elvetiche si porrà solo alla fine dell’esercizio, vista la forte volatilità dei risultati fra un trimestre e l’altro. Per un ritorno di questa manna, l’anno dovrà terminare con eccedenze superiori ai 65 miliardi.

10/01/24 Sole24Ore: Bilancio 2023 in rosso

31/10/23 Tv Svizzera: Utile di 1,7 miliardi di franchi in nove mesi per la Banca nazionale svizzera

Dopo un 2022 che si è chiuso con una perdita di 132 miliardi, l’istituto centrale elvetico torna in zona utili, ma solo grazie a un primo trimestre positivo.

Dopo un utile di 26,9 miliardi nei primi tre mesi del 2023, nel secondo e nel terzo trimestre la Banca nazionale svizzera (BNS) ha registrato perdite rispettivamente di 13,2 e 11,9 miliardi di franchi.Contenuto esterno

Da luglio a settembre, le posizioni in valuta estera hanno generato un utile di 7 miliardi di franchi, il valore delle scorte d’oro è aumentato di 1,1 miliardi, mentre le posizioni in franchi svizzeri hanno registrato una perdita di 6,1 miliardi.

Come di consueto, la BNS sottolinea che il risultato dipende prevalentemente dall’andamento dei mercati dell’oro, dei cambi e dei capitali. Le forti fluttuazioni rendono difficile trarre conclusioni per l’intero esercizi

Il risultato è stato inferiore alle previsioni degli economisti di UBS, che si aspettavano un utile fra 4 e 9 miliardi. Nel 2022 la BNS non ha distribuito dividendi a causa di un

01/08/23 Sole 24 Ore: semestrale

24/07/23 Maxiperdita per la Bns nel secondo trimestre

Gli esperti di Ubs stimano in 15-25 miliardi di franchi il ‘rosso’ per la Banca nazionale. Non è una buona notizia per Confederazione e Cantoni

Zurigo – La Banca nazionale svizzera (Bns) dovrebbe aver subito una pesante perdita nel secondo trimestre: stando agli economisti di Ubs il rosso dovrebbe situarsi fra 15 e 25 miliardi di franchi, sulla scia del rafforzamento del franco, che ha diminuito il valore del portafoglio di titoli detenuto dall’istituto.

Considerando che i primi tre mesi erano stati positivi (utile di 26,9 miliardi) il semestre dovrebbe essersi chiuso con un guadagno compreso fra 2 e 12 miliardi, scrivono gli esperti della maggiore banca elvetica in un’analisi odierna.

In questo quadro il versamento di utili alla Confederazione e ai Cantoni appare più improbabile. Per una distribuzione minima, la Bns dovrebbe infatti conseguire un utile (prima degli accantonamenti alle riserve) di 45-50 miliardi di franchi, per una distribuzione massima di 85-90 miliardi di franchi. La Bns dovrebbe così chiudere il secondo semestre con profitti di 50 miliardi: non è impossibile, ma è comunque poco probabile, secondo Ubs.

28/04/23 Sole 24 Ore: BNS torna all’utile.

10/01/23 Sole 24 Ore: perdita monstre